Перспективы рынка программного обеспечения для выдачи кредитов:

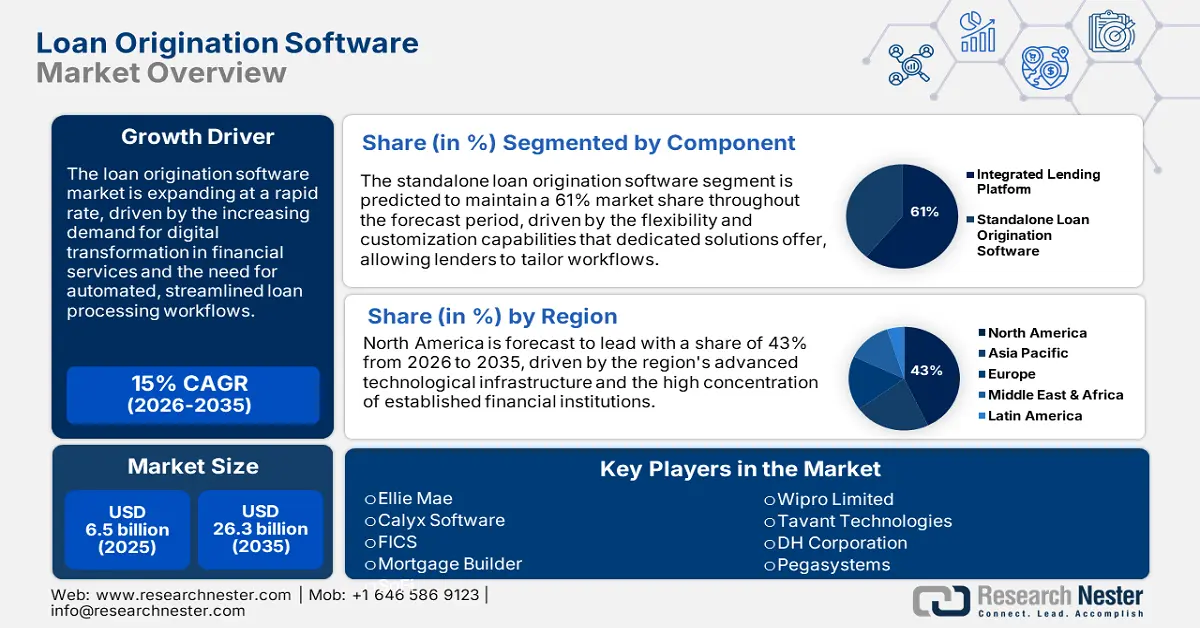

Объем рынка программного обеспечения для выдачи займов оценивается в 6,5 млрд долларов США в 2025 году и, по прогнозам, достигнет 26,3 млрд долларов США к концу 2035 года, увеличиваясь среднегодовым темпом роста 15% в течение прогнозируемого периода, то есть с 2026 по 2035 год. В 2026 году объем рынка программного обеспечения для выдачи займов оценивается в 7,4 млрд долларов США.

Рынок программного обеспечения для выдачи кредитов стремительно растёт благодаря оценке кредитоспособности на основе искусственного интеллекта, документированию на основе блокчейна и распространению мобильных кредитных приложений. Развивающиеся платформы используют предиктивную аналитику, многоканальные стратегии выдачи кредитов и интеграцию экосистем на основе API для предоставления комплексных сквозных решений цифрового кредитования. В январе 2025 года Бюро переписи населения США сообщило, что доля банков, использующих ИИ, увеличилась с 14% в 2017 году до 43% в 2019 году. Банки, использующие ИИ, значительно чаще кредитуют заёмщиков, проживающих на расстоянии, и демонстрируют более низкий уровень невыплат по таким заёмщикам.

Федеральные регулирующие органы продолжают отслеживать и исследовать влияние технологий на кредитование, одновременно устанавливая стандарты соответствия для платформ онлайн-кредитования. Расширение механизмов мониторинга и требований к отчётности данных открывает новые возможности для компаний-разработчиков программного обеспечения для разработки корпоративных решений по обеспечению соответствия. В марте 2025 года в отчете Федеральной резервной системы «Контекст потребителей и общества» указывалось, что в 2023 году менее четверти (23 процента) малых предприятий занимали средства посредством кредитов, кредитных линий и денежных авансов у онлайн-кредиторов. Такой анализ, проводимый правительством, имеет решающее значение для разработки программного обеспечения для выдачи кредитов и стратегии позиционирования на рынке.

Рынок программного обеспечения для выдачи кредитов: факторы роста и проблемы

Драйверы роста

- Внедрение облачной инфраструктуры стимулирует цифровую трансформацию : резкий переход на облачную инфраструктуру кредитования меняет подход кредитных организаций к развертыванию и масштабированию своих возможностей по выдаче кредитов. Облачные платформы более гибкие, менее затратные в эксплуатации и более надежные, чем локальные решения. В декабре 2023 года компания Computer Services Inc. приобрела Hawthorn River LLC для расширения своих возможностей по выдаче кредитов и расширения присутствия на рынке банковского обслуживания населения. Это приобретение позволяет заемщикам CSI получить более комплексное, комплексное решение по выдаче кредитов с устойчивым ростом. Это стратегический шаг, демонстрирующий, как компании объединяют возможности для предоставления облачных решений, которые лучше отвечают потребностям банковского обслуживания населения.

- ИИ и автоматизация повышают операционную эффективность: Интеграция искусственного интеллекта и машинного обучения преобразует процесс выдачи кредитов из длительных ручных процессов в оптимизированные и автоматизированные. Передовые решения на основе ИИ позволяют принимать решения о выдаче кредитов в режиме реального времени, автоматизировать обработку документов и использовать модели прогнозирования рисков, что значительно сокращает время цикла и расходы. В октябре 2024 года компания Tavant Technologies запустила LO.ai — продукт на базе ИИ, призванный расширить возможности заемщиков и кредитных специалистов в рамках своей платформы бесконтактного кредитования. Решение использует генеративный ИИ для повышения эффективности выдачи кредитов, снижения производственных затрат и автоматизации обучения кредитных специалистов.

- Модернизация регулирования открывает новые рыночные перспективы: новые модели регулирования и государственная политика разрабатывают стандартизированные протоколы обмена данными, которые обеспечивают более сложные функциональные возможности программного обеспечения для кредитования. Повышение прозрачности регулирования в отношении цифрового кредитования, открытого банкинга и защиты персональных данных потребителей прокладывает путь для инноваций в области программного обеспечения и расширения рынка. В 2025 году Резервный банк Индии продолжил развивать платформу агрегатора счетов (AA), которая обеспечивает безопасный обмен финансово значимыми данными, что напрямую влияет на компании-разработчики программного обеспечения для кредитования, работающие на индийском рынке. Более 2,2 миллиарда банковских счетов теперь имеют возможность безопасно обмениваться информацией через сеть AA, при этом более 23 банков внедрили стандартные API для аналитики цифровых финансов. Эта государственная инициатива позволяет платформам программного обеспечения для кредитования использовать обширную финансовую информацию о заемщиках для проведения более комплексного кредитного анализа и оценки рисков в режиме реального времени.

Проблемы

- Расширенные требования к соблюдению нормативных требований влекут за собой затраты на разработку: новые режимы регулирования в различных регионах серьезно усложняют задачу обеспечения соответствия требованиям для поставщиков программного обеспечения для кредитования. Компании-разработчики программного обеспечения обременены более высокими затратами на разработку и более длительными сроками внедрения, поскольку им приходится интегрировать функции соответствия требованиям в свои системы, сохраняя при этом ожидаемые параметры производительности системы и удобства для конечного пользователя. В декабре 2024 года в Германии вступил в силу Закон о цифровой операционной устойчивости (DORA), предписывающий использование аналитики улучшенного качества для управления ИКТ-рисками, отчетности об инцидентах и показателей устойчивости для финансовых учреждений. DORA контролирует телеметрию и тестирование аналитики для обеспечения операционной устойчивости, вынуждая поставщиков программного обеспечения для кредитования инвестировать в панели мониторинга для обеспечения наблюдаемости и соответствия требованиям.

- Технические и операционные сложности интеграции данных между устаревшими финансовыми системами: Интеграция современного программного обеспечения для выдачи кредитов с существующей устаревшей банковской инфраструктурой представляет собой критически важную техническую и операционную сложность для банков. Устаревшая инфраструктура часто не имеет стандартизированных API, данных в режиме реального времени и более высоких стандартов безопасности, необходимых для бесперебойной интеграции программного обеспечения. В июне 2025 года правительство Великобритании опубликовало статистику «Студенческие кредиты в Англии» за 2024-25 финансовый год. Остаток кредитов на высшее образование составил 266,6 млрд фунтов стерлингов, а кредиты на программы бакалавриата — 19,8 млрд фунтов стерлингов, что на 2,5% больше, чем годом ранее. Эти правительственные данные представляют собой ценные ориентиры для поставщиков программного обеспечения для выдачи кредитов на рынке финансирования образования, ориентированных на финансовые учреждения.

Объем и прогноз рынка программного обеспечения для выдачи кредитов:

| Атрибут отчёта | Детали |

|---|---|

|

Базовый год |

2025 |

|

Прогнозируемый год |

2026-2035 |

|

CAGR |

15% |

|

Размер рынка базового года (2025) |

6,5 млрд долларов США |

|

Прогнозируемый размер рынка на год (2035) |

26,3 млрд долларов США |

|

Региональный охват |

|

Сегментация рынка программного обеспечения для выдачи кредитов:

Анализ сегмента компонента

Ожидается, что сегмент отдельного программного обеспечения для выдачи кредитов сохранит долю рынка в размере 61% в течение всего прогнозируемого периода, поскольку финансовые учреждения предпочитают специализированные, специализированные платформы кредитования. Эти платформы предлагают комплексные возможности без сложностей и недостатков интеграции, присущих более продвинутым финансовым программным пакетам. В сентябре 2023 года National MI был интегрирован в систему выдачи кредитов Point(R) компании Calyx Software (LOS), что позволяет кредиторам и брокерам размещать заказы на ипотечное страхование с учетом рисков в режиме реального времени через функцию Rate GPS(R) компании National MI в системе Point. Эта интеграция устраняет необходимость для кредиторов покидать свою основную систему рабочего процесса, оптимизируя процесс заказа ипотечного страхования и экономя ценное время обработки.

Анализ сегмента модели развертывания

Прогнозируется, что к 2035 году на облачный сегмент будет приходиться 76% рынка программного обеспечения для кредитования, что отражает стремительную цифровизацию сферы финансовых услуг и потребность в масштабируемых и экономичных инфраструктурных решениях. Банки используют облачные платформы для быстрого расширения своего кредитного бизнеса, а также используют передовые аналитические решения и возможности искусственного интеллекта, которые оказались бы дорогостоящими при локальном развертывании. В октябре 2024 года компания Wipro Limited продолжила цифровую трансформацию в банковском секторе, уделяя особое внимание внедрению облачных технологий и искусственного интеллекта, чтобы помочь финансовым учреждениям упростить и улучшить свою деятельность. Эти решения направлены на миграцию устаревших финансовых систем в облачные среды, обеспечивая согласованность и контроль процессов, а также повышая устойчивость к редким событиям.

Анализ сегмента размера предприятия

Ожидается, что сегмент крупных предприятий с численностью персонала от 500 до 999 человек будет занимать 46% рынка программного обеспечения для кредитования к 2035 году, что обусловлено большими объемами кредитования этих компаний и их сложными операционными потребностями. Крупным банкам требуются сложные системы кредитования, способные обрабатывать большой объем транзакций, обслуживать широкий спектр кредитных продуктов и интегрироваться с комплексной современной технологической инфраструктурой. Эти учреждения обладают капиталом для инвестиций в комплексные платформы кредитования и технической экспертизой для использования расширенных функций и настроек. Например, nCino опубликовала в июле 2025 года обзор революции интеллектуальной автоматизации, преобразующей ипотечное кредитование из ручных процессов с большим объемом документов в эффективные автоматизированные. Платформа предлагает мобильные возможности проверки документов на основе ИИ, что позволяет заемщикам сканировать, загружать и обрабатывать документы в любом месте и в любое время.

Наш углубленный анализ рынка программного обеспечения для выдачи кредитов включает следующие сегменты:

Сегмент | Подсегменты |

Компонент |

|

Модель развертывания |

|

Размер предприятия |

|

Конечный пользователь |

|

Vishnu Nair

Руководитель глобального бизнес-развитияНастройте этот отчет в соответствии с вашими требованиями — свяжитесь с нашим консультантом для получения персонализированных рекомендаций и вариантов.

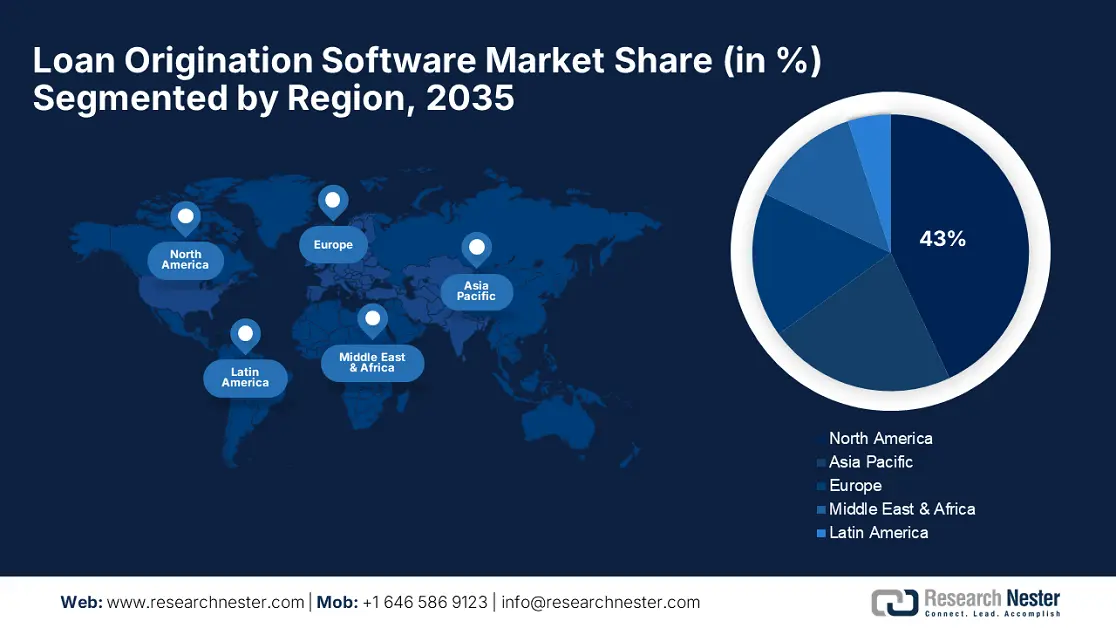

Рынок программного обеспечения для выдачи кредитов — региональный анализ

Обзор рынка Северной Америки

Северная Америка, как ожидается, сохранит 43%-ную долю рынка программного обеспечения для кредитования в прогнозируемый период, что укрепит лидерские позиции региона на мировом рынке программного обеспечения для кредитования. Регион может похвастаться развитой инфраструктурой финансовых услуг, высокотехнологичными кадрами и значительными венчурными инвестициями в финтех-инновации. Североамериканские банки и другие финансовые учреждения лидируют во внедрении передовых технологий кредитования, использовании облачных платформ, аналитики на основе искусственного интеллекта и автоматизированных систем андеррайтинга для консолидации операций и повышения качества обслуживания клиентов.

В США кредитные союзы и банки быстро внедряют передовое программное обеспечение для выдачи кредитов, которое объединяет искусственный интеллект, машинное обучение и аналитику данных в режиме реального времени, чтобы трансформировать свои традиционные процессы кредитования. Например, в сентябре 2024 года компания Abrigo запустила Abrigo Small Business Lending — коммерческое программное обеспечение для выдачи кредитов, разработанное специально для кредитования малого бизнеса. Этот передовой продукт позволяет финансовым учреждениям выдавать кредиты малому бизнесу в большем объеме и быстрее, не нарушая требований к взысканию задолженности малыми предприятиями в соответствии с разделом 1071.

Канадский рынок программного обеспечения для кредитования внедряет более сложные модели обмена данными и стандарты цифрового банкинга для поддержки более сложных функций программного обеспечения для кредитования и кроссплатформенной совместимости. Канадские финансовые учреждения обладают эффективными системами регулирования, более прочной базой для банковского сектора, а также государственными инициативами, направленными на инновации в сфере финтеха и повышение финансовой доступности. В 2024 году Министерство финансов Канады инициировало консультации по вопросам банковского обслуживания, ориентированные на потребителей, и внедрило стандартные согласованные модели доступа к данным, позволяющие программному обеспечению для кредитования безопасно анализировать финансовые данные и оценивать бюджетирование, доступность и кредитный риск.

Обзор европейского рынка

Ожидается, что в период с 2026 по 2035 год в Европе будет наблюдаться стабильный рост рынка программного обеспечения для кредитования, обусловленный регулированием цифровых финансов, открытым банковским обслуживанием и растущим сотрудничеством в сфере финтеха в рамках Европейского союза. Особое внимание к правам клиентов, гармонизации нормативно-правового регулирования и защите данных в юрисдикции создает надежную платформу для разработки и трансграничного внедрения программного обеспечения для кредитования. Европейские банки и финансовые учреждения вкладывают значительные средства в цифровую трансформацию, ориентированную на клиентский опыт, операционную эффективность и соблюдение нормативных требований посредством передовых технологических платформ кредитования.

Немецкие банки лидируют в Европе по внедрению технологий кредитования, используя передовые инженерные навыки и опыт страны в области цифрового банкинга для внедрения передовых кредитных платформ. В июле 2025 года компания Publicis Sapient проанализировала, как искусственный интеллект преобразует сектор ипотечного кредитования строительных обществ Великобритании, продемонстрировав, как передовые организации внедряют технологии для обеспечения соответствия своей деятельности требованиям завтрашнего дня. Это позволяет выявить стратегические партнёрства, которые позволяют строительным обществам использовать самые современные технологии кредитования без необходимости их разработки внутри компании.

Великобритания сохраняет свои позиции европейского лидера в сфере финтеха благодаря дальновидной нормативно-правовой базе, обширному опыту в сфере финансовых услуг и постоянным инновациям в области цифровых технологий кредитования. Финансовые учреждения Великобритании пользуются регуляторной независимостью, что позволяет им быстро реагировать на изменения рынка, сохраняя при этом высокий уровень защиты прав потребителей. В октябре 2023 года компания Kennek привлекла 12,5 млн долларов США в виде посевного финансирования для расширения своей платформы программного обеспечения для кредитования в Европе после привлечения первого европейского клиента. Такие стартапы разрабатывают программное обеспечение для выдачи кредитов для финансовых учреждений, позволяя им автоматизировать процессы кредитования, используя автоматизированные рабочие процессы и расширенные возможности обеспечения соответствия требованиям.

Анализ рынка Азиатско-Тихоокеанского региона

Прогнозируется, что рынок программного обеспечения для кредитования в Азиатско-Тихоокеанском регионе будет расти среднегодовыми темпами на 14% в течение прогнозируемого периода благодаря ускорению цифровой экспансии, повышению уровня финансовой доступности и государственной поддержке развития финтеха в различных регионах. Развитию региона способствуют высокий уровень проникновения смартфонов, рост потребительской базы среднего класса и прогрессивные режимы регулирования, способствующие внедрению цифровых кредитных платформ. Региональные власти разрабатывают благоприятную политику для цифровых финансовых услуг, а также адекватные стандарты регулирования и защиты прав потребителей.

Китайский рынок программного обеспечения для кредитования использует передовые технологии искусственного интеллекта, блокчейна и облачных технологий для создания комплексных экосистем цифрового кредитования как для потребительского, так и для корпоративного финансирования. В апреле 2025 года Китай усовершенствовал свою систему социального кредитования, чтобы способствовать качественному развитию, создав национальную платформу кредитования, интегрирующую 74 ключевые категории данных, включая регистрацию бизнеса, уплату налогов и социальное обеспечение. В феврале 2025 года китайские финансовые учреждения выдали кредиты на сумму 37,3 трлн юаней через эту платформу, из которых 9,4 трлн юаней составили кредиты, что напрямую отвечало потребностям ММСП в финансировании и спросу на автоматизированные системы кредитования.

В Индии наблюдается быстрый рост рынка программного обеспечения для кредитования благодаря проводимой правительством политике цифрового финансирования, растущему использованию финтеха и высокому спросу на инклюзивные кредитные решения со стороны как городского, так и сельского населения. Цифровая государственная инфраструктура страны, включая унифицированные платежные интерфейсы и цифровые удостоверения личности, обеспечивает прочную основу для инновационных платформ кредитования. В июне 2023 года правительство Индии выделило около 5 триллионов индийских рупий на расширение Программы гарантирования экстренных кредитных линий (Emergency Credit Line Guarantee Scheme), которая, как ожидается, будет стимулировать экспоненциальный рост кредитования ММСП и напрямую повлияет на использование программного обеспечения для кредитования в Индии. Эта схема открывает банкам возможность привлекать кредиты для малого бизнеса через автоматизированные платформы кредитования.

Основные игроки рынка программного обеспечения для выдачи кредитов:

- Элли Мэй

- Обзор компании

- Бизнес-стратегия

- Основные предложения продуктов

- Финансовые показатели

- Ключевые показатели эффективности

- Анализ рисков

- Недавнее развитие

- Региональное присутствие

- SWOT-анализ

- Программное обеспечение Calyx

- ФИКС

- Застройщик ипотечных кредитов

- Випро Лимитед

- Тавант Технологии

- Корпорация DH

- Пегасистемс

- Новое программное обеспечение

- Nucleus Software

Рынок программного обеспечения для кредитования характеризуется острой конкуренцией со стороны как известных технологических компаний, так и новых финтех-компаний, которые продолжают модернизировать свои платформы, внедряя передовые аналитические решения, возможности искусственного интеллекта и облачную архитектуру. Ведущие отраслевые поставщики, такие как Ellie Mae, Calyx Software, FICS, Mortgage Builder, Wipro Limited, Tavant Technologies, DH Corporation, Pegasystems, Newgen Software, Nucleus Software, NTT Data Corporation, Fujitsu Limited, Hitachi Solutions, NEC Corporation и Toshiba Digital Solutions, вкладывают значительные средства в исследования и разработки для поддержания конкурентного преимущества.

Компании активно осуществляют стратегические приобретения, создают альянсы и запускают новые продукты для укрепления своего присутствия на рынке и повышения технологической сложности, тем самым постоянно меняя конкурентную среду. Лидеры рынка формируют стратегические альянсы, чтобы использовать взаимодополняющие преимущества и ускорить инновации, в то время как новые участники рынка фокусируются на нишевых рынках и прорывных технологиях. В июне 2024 года Fuse объединила банки и кредитные союзы для разработки индивидуальных рабочих процессов и интеграции с их программным обеспечением нового поколения для выдачи кредитов. Платформа предоставляет финансовым учреждениям гибкие инструменты для адаптации своих процессов кредитования в соответствии с требованиями нормативно-правового соответствия и безопасности.

Вот некоторые ведущие компании на рынке программного обеспечения для выдачи кредитов:

Последние события

- В мае 2025 года компания FICS (Financial Industry Computer Systems) провела в Далласе свою 38-ю ежегодную конференцию пользователей, продемонстрировав инновации и устойчивость ипотечного кредитования. В конференции, проходившей с 9 по 11 апреля, приняли участие более 270 человек. На мероприятии были представлены новые функции и усовершенствования продуктов для систем кредитования, обслуживания коммерческих кредитов и обслуживания ипотечных кредитов.

- В феврале 2024 года компания Axe Finance заняла лидирующие позиции в рейтинге Quadrant Knowledge Solutions SPARK Matrix по системам коммерческого и розничного кредитования. Кредитный портал Axe (ACP) компании отличается автоматизацией на базе искусственного интеллекта, многоязычными интерфейсами, улучшенной оценкой кредитного риска и бесперебойной интеграцией со сторонними сервисами.

- Report ID: 8072

- Published Date: Sep 08, 2025

- Report Format: PDF, PPT

- Ознакомьтесь с предварительным обзором ключевых рыночных тенденций и инсайтов

- Ознакомьтесь с примерами таблиц данных и разбивками по сегментам

- Оцените качество наших визуальных представлений данных

- Оцените структуру нашего отчёта и методологию исследования

- Получите представление об анализе конкурентной среды

- Поймите, как представлены региональные прогнозы

- Оцените глубину профилирования компаний и бенчмаркинга

- Предварительный просмотр того, как практические инсайты могут поддержать вашу стратегию

Изучите реальные данные и анализ

Часто задаваемые вопросы (FAQ)

Программное обеспечение для выдачи кредитов Объем рыночного отчета

Бесплатный образец включает текущий и исторический объем рынка, тенденции роста, региональные графики и таблицы, профили компаний, прогнозы по сегментам и многое другое.

Связаться с нашим экспертом