Прогноз рынка пищевого спирта:

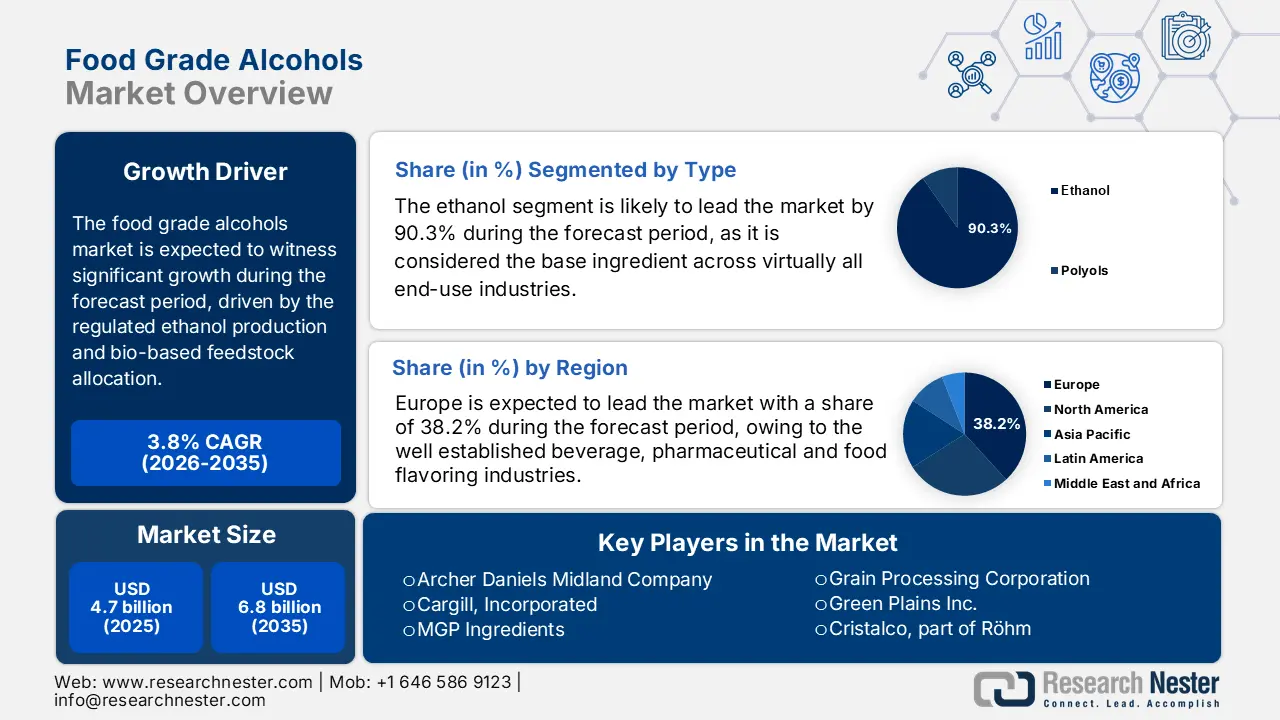

Объем рынка пищевого спирта в 2025 году оценивался в 4,7 млрд долларов США и, согласно прогнозам, достигнет 6,8 млрд долларов США к концу 2035 года, увеличиваясь на 3,8% в год в течение прогнозируемого периода, то есть с 2026 по 2035 год. В 2026 году объем отрасли пищевого спирта оценивался в 4,8 млрд долларов США.

Рынок пищевого спирта продолжает отражать изменения в регулируемом производстве этанола, распределении биосырья и требованиях к ингредиентам для напитков. Согласно данным EIA за январь 2024 года, производство топливного и промышленного этанола в США в 2022 году превысило 15,4 миллиарда галлонов, часть которого направляется на производство напитков, фармацевтических препаратов и продуктов питания. В отчете NASS за 2025 год отмечается, что кукуруза остается доминирующим коммерческим сырьем в Северной Америке: в США к 2025 году было засеяно более 95,2 миллионов акров кукурузы, и продолжается ее переработка в этанол, включая промышленные сорта, которые далее перерабатываются в соответствии со спецификациями для пищевых продуктов и напитков. Бразилия продолжает наращивать мощности по производству этанола, чему способствуют федеральные программы, такие как RenovaBio, помогающие поддерживать крупномасштабные поставки на мировые рынки, в то время как Европа фокусируется на сертификации и проверке устойчивости.

На траектории роста влияют несколько ключевых факторов, включая доступность и цены на сельскохозяйственное сырье, которые зависят от климатических изменений и политики в отношении биотоплива. Например, кукуруза, являющаяся основным сырьем для внутреннего производства, демонстрирует значительную волатильность цен, что влияет на себестоимость продукции для производителей. Кроме того, долгосрочный спрос поддерживается стабильным потреблением в основных секторах и постепенным ростом в смежных областях применения, таких как дезинфицирующие средства для рук, где характеристики соответствуют стандартам пищевой промышленности. ВОЗ также задокументировала устойчивое глобальное использование спиртосодержащих составов в гигиене, что создает стабильный поток сопутствующего спроса. Расширение рынка зависит от преодоления сложных международных торговых условий, где тарифы и нетарифные барьеры могут влиять на объемы экспорта для стран-производителей.

Ключ Пищевой спирт Сводка рыночной аналитики:

Региональный анализ:

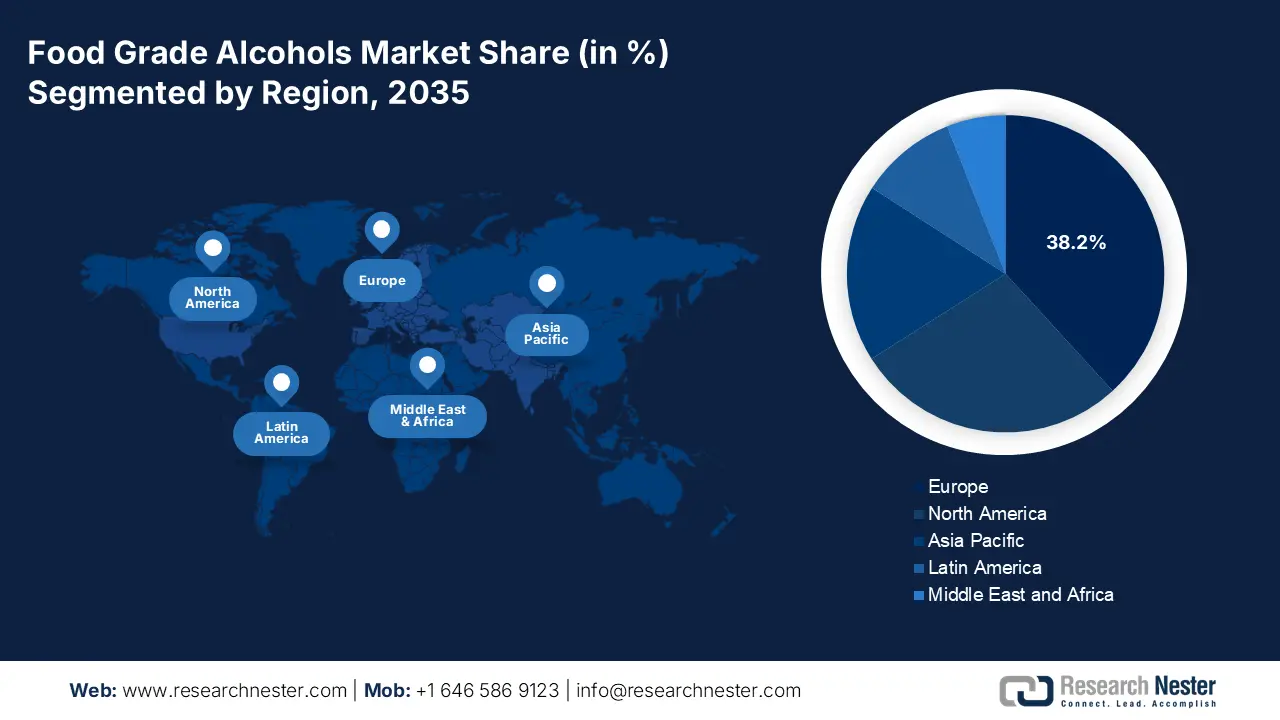

- Ожидается, что к 2035 году Европа займет 38,2% рынка пищевых спиртов, чему способствуют строгие стандарты качества, установленные в фармакопее ЕС, и требования к производству, ориентированные на устойчивое развитие.

- К 2035 году Азиатско-Тихоокеанский регион станет самым быстрорастущим регионом с темпами роста 5,4% в год в период с 2026 по 2035 год, чему способствуют быстрая урбанизация, расширение производства напитков и фармацевтической промышленности, а также рост производства биотоплива.

Анализ сегментов:

- К 2035 году этанол, как ожидается, займет 90,3% рынка пищевых спиртов, чему будут способствовать его широкая функциональная универсальность, обширная производственная база и статус GRAS (общепризнанный как безопасный).

- Подсегмент неденатурированного спирта, как ожидается, займет доминирующую долю рынка по показателю чистоты к 2035 году, что будет обусловлено растущим спросом на не содержащие токсинов ингредиенты и тенденцией к использованию натуральных продуктов без добавок.

Основные тенденции роста:

- Распределение бюджетных средств в сельском хозяйстве влияет на доступность сырья.

- Государственное расширение производства биоэтанола и выделение сырья

Основные проблемы:

- Капиталоемкое производство и высокие первоначальные затраты

- Нестабильные и геополитически чувствительные цены на сырьевые материалы

Ключевые игроки: Archer Daniels Midland Company (ADM) (США), Cargill, Incorporated (США), MGP Ingredients (США), Grain Processing Corporation (GPC) (США), Green Plains Inc. (США), Cristalco, часть Röhm (Франция), CropEnergies AG (Германия), Tereos (Франция), Südzucker AG (Германия), Roquette Frères (Франция), Manildra Group (Австралия), Wilmar International Ltd. (Сингапур) [Основное производство в Малайзии], BSG CraftBrewing / Main Street Ingredients (США), Glacial Grain Spirits (США), Kalsnava Distillery / Alco (Латвия), Sasmac Ltd. (Япония), Ruder (Южная Корея), Pure Alcohol Solutions (Австралия), Fangchenggang Zhongyuan Sugar Industry (Китай), Jiangsu Huating Biotechnology Co., Ltd. (Китай).

Глобальный Пищевой спирт Рынок Прогноз и региональный обзор:

Размер рынка и прогнозы роста:

- Размер рынка в 2025 году: 4,7 млрд долларов США.

- Размер рынка в 2026 году: 4,8 млрд долларов США.

- Прогнозируемый объем рынка: 6,8 млрд долларов США к 2035 году.

- Прогнозы роста: среднегодовой темп роста 3,8% (2026-2035 гг.)

Ключевые региональные тенденции:

- Крупнейший регион: Европа (38,2% к 2035 году)

- Самый быстрорастущий регион: Азиатско-Тихоокеанский регион

- Доминирующие страны: США, Китай, Германия, Индия, Великобритания

- Развивающиеся страны: Бразилия, Индонезия, Мексика, Вьетнам, Южная Корея

Last updated on : 11 December, 2025

Рынок пищевого спирта: факторы роста и проблемы

Факторы роста

- Влияние бюджетных ассигнований на сельское хозяйство на доступность сырья: государственные программы поддержки растениеводства существенно влияют на доступность и цены сырья, используемого в процессе ферментации. Министерство сельского хозяйства США сообщило, что в 2024 году в США было засеяно более 91,5 миллионов акров кукурузы, что свидетельствует о сохранении федеральной поддержки посевных площадей, привязанной к доступности промышленного этанола внутри страны. Национальные сельскохозяйственные ассигнования в Индии продолжают поддерживать закупки зерна и расширение заводов по производству этанола в рамках централизованно финансируемых программ по биотопливу. Финансирование в рамках Общей сельскохозяйственной политики ЕС поддерживает стимулы для устойчивого развития фермерских хозяйств, косвенно влияющие на доступность сахарной свеклы и зерновых культур для промышленного спирта. Для производителей пищевых продуктов это обеспечивает стабильный поток поставок, используемый для производства спиртов для напитков и переработки. Кроме того, ожидается расширение закупок из стран с государственными инвестициями в зерновые, что позволит производителям пищевых ингредиентов заключать более предсказуемые контракты на поставки.

- Расширение государственного производства биоэтанола и распределение сырья: Государственные программы по производству этанола продолжают перенаправлять зерновое и сахарное сырье в производство промышленного спирта, улучшая инфраструктуру, которая также обеспечивает поставки сырья для пищевой промышленности. Различные отчеты указывают на рост производства этанола в США, который поставляется в предприятия по производству напитков, экстракционной и перерабатывающей промышленности. Правительство Индии установило целевой показатель в 20% смешивания этанола с бензином к 2025 году в рамках программы «Смешивание этанола с бензином», согласно отчету PIB за декабрь 2023 года. Это расширяет мощности по ферментации, используемые для производства пищевого спирта. С другой стороны, политика Бразилии RenovaBio поддерживает кредиты на декарбонизацию и крупномасштабное производство этанола через регулируемые государством каналы. Это обеспечивает доступность сырья для производства напитков и спиртов для пищевой промышленности.

- Национальные стандарты чистоты пищевых продуктов и регулируемые ингредиенты для напитков: Рынок пищевого спирта соответствует национальным требованиям к маркировке чистоты и допустимым остаточным количествам. Управление по санитарному надзору за качеством пищевых продуктов и медикаментов США (FDA) относит этиловый спирт, используемый в пищевых продуктах, к категориям веществ, требующих соответствия стандартам надлежащей производственной практики (GMP), критериям чистоты и ведению документации. Власти ЕС применяют согласованные правила чистоты и отслеживаемости в рамках рамок безопасности пищевых продуктов, согласованных с комиссией. Кроме того, индийское Управление по безопасности пищевых продуктов и медикаментов (FSSAI) контролирует стандарты маркировки и использования алкоголя в напитках и пищевой промышленности посредством централизованно установленных норм. Эти правила стимулируют закупку высококачественных сертифицированных поставщиков и проверенных параметров производства, напрямую влияя на корпоративные закупки. Производители напитков выделяют большие бюджеты на соответствующие требованиям ингредиенты, главным образом для ароматизаторов и экстракционных целей, что повышает спрос, обусловленный техническими требованиями.

Проблемы

- Капитально-емкое производство и высокие затраты на вход на рынок: создание соответствующего требованиям производственного предприятия по выпуску пищевого спирта требует огромных первоначальных инвестиций в специализированные системы дистилляции, очистки и контроля качества, представленные на рынке. Экономия за счет масштаба имеет решающее значение, что затрудняет конкуренцию новых участников рынка по цене с действующими игроками. Например, строительство нового современного биоперерабатывающего завода может стоить сотни миллионов долларов. Многие ведущие компании реализуют эту стратегию, перепрофилируя и модернизируя существующие предприятия по производству топливного этанола для производства спиртов более высокой чистоты, тем самым используя вложенный капитал и снижая затраты на выход на новый рынок.

- Нестабильные и геополитически чувствительные цены на сырье: Рентабельность напрямую зависит от стоимости сельскохозяйственного сырья, такого как кукуруза, сахарный тростник и пшеница, цены на которое подвержены чрезвычайной волатильности из-за погодных условий, торговой политики и конкурирующего спроса. Ведущие игроки на рынке пищевого спирта преодолевают этот риск за счет вертикальной интеграции, владея и контролируя активы по закупке, транспортировке и переработке зерна, что обеспечивает защиту от рыночных колебаний. Новый участник без такой интеграции сталкивается с непредсказуемыми и зачастую неустойчивыми затратами на сырье.

Размер и прогноз рынка пищевого спирта:

| Атрибут отчёта | Детали |

|---|---|

|

базовый год |

2025 |

|

Прогнозный год |

2026-2035 |

|

среднегодовой темп роста |

3,8% |

|

Базовый размер рынка (2025 год) |

4,7 миллиарда долларов США |

|

Прогнозируемый размер рынка (2035 год) |

6,8 млрд долларов США |

|

Региональный охват |

|

Сегментация рынка пищевого спирта:

Анализ сегментов по типу

Этанол является доминирующим сегментом рынка и сохранит подавляющее доминирование, прогнозируемая доля которого к 2035 году составит 90,3%. Движущей силой этого сегмента является его беспрецедентная универсальность как основного растворителя-консерванта и базового ингредиента практически во всех отраслях конечного использования, от производства алкогольных напитков до фармацевтики. Ключевым фактором является его масштабность; например, в отчете EIA за январь 2024 года говорится, что общая производственная мощность в США выросла с 13,6 млрд галлонов в год в 2011 году до 17,7 млрд галлонов в год к 2022 году. Эта огромная производственная база в сочетании с его статусом «общепризнанно безопасного» продукта во всем мире делает этанол незаменимым и экономически эффективным рабочим инструментом отрасли, оставляя специализированные полиолы, такие как сорбит, для выполнения отдельных функциональных задач в продуктах без сахара.

Анализ сегмента чистоты

Прогнозируется, что сегмент неденатурированного спирта займет решающую долю на рынке спирта пищевой чистоты. Этот сегмент является обязательным в основном секторе алкогольных напитков и приобретает все большее значение в пищевой промышленности, производстве средств личной гигиены и фармацевтике, где потребители и регулирующие органы требуют ингредиентов, не содержащих токсичных денатурирующих добавок. Статистический спрос отражается в производстве. В отчете TTB за сентябрь 2025 года указано, что объем дистиллированной продукции в июне 2025 года составил 2 013 002 342 тонны, что представляет собой основной этап производства высокочистого спирта пищевого качества, и часть этого общего объема напрямую способствует поставкам неденатурированного спирта, используемого в пищевой, напиточной и фармацевтической промышленности. Кроме того, требования к чистоте в крупнейших сегментах применения, в сочетании с движением за «чистую этикетку», отвергающим химические добавки в продуктах питания и косметике, укрепляют важные и растущие рыночные позиции неденатурированного спирта.

Анализ сегментов приложений

В сегменте применения лидирует сегмент продуктов питания и напитков, в частности, алкогольные напитки доминируют на рынке пищевого спирта. Этот сегмент традиционно является основным источником объемов продаж и стабильным источником премиальной ценности, особенно для спиртных напитков высокой чистоты. Это подкрепляется ростом отчетности по акцизным сборам и раскрытием информации о производстве, что указывает на стабильное использование неденатурированных сортов в цепочках поставок для производства напитков. Постоянное наращивание мощностей пивоваренных и винокуренных заводов на рынке, например, в Индии и США, дополнительно поддерживает долгосрочную предсказуемость спроса на пищевой этанол. Кроме того, регулируемые спецификации чистоты и рекомендации по аналитическому тестированию усиливают предпочтение высококачественного спирта, главным образом в рецептурах премиальных напитков. В результате алкогольные напитки остаются структурно сильным драйвером спроса на последующих этапах производства как на устоявшихся, так и на развивающихся рынках.

Наш углубленный анализ рынка включает следующие сегменты:

Сегмент | Подсегменты |

Источник |

|

Чистота |

|

Функция |

|

Приложение |

|

Тип |

|

Vishnu Nair

Руководитель глобального бизнес-развитияНастройте этот отчет в соответствии с вашими требованиями — свяжитесь с нашим консультантом для получения персонализированных рекомендаций и вариантов.

Рынок пищевого спирта — региональный анализ

Анализ европейского рынка

Европа доминирует на рынке пищевого спирта и, как ожидается, к 2035 году будет занимать 38,2% рынка. Рынок характеризуется жесткими нормативными стандартами, сильным акцентом на устойчивое развитие и разнообразными источниками сырья, включая сахарную свеклу, зерновые и вино. Спрос подпитывается хорошо развитыми отраслями производства напитков, фармацевтической продукции и пищевых ароматизаторов. Ключевым фактором является регулирование ЕС, в основном монографии Европейской фармакопеи, которые устанавливают обязательные стандарты качества для спирта, используемого в лекарственных препаратах, создавая стабильный поток высокодоходного спроса со стороны фармацевтического сектора. Важной тенденцией является стремление к устойчивому производству, в основном под влиянием директивы ЕС о возобновляемой энергии, которая стимулирует производство биотоплива и биожидкостей из отходов и остаточного сырья.

По прогнозам, к 2035 году Германия займет наибольшую долю рынка по выручке благодаря своему прочному промышленному и фармацевтическому доминированию. Ключевым фактором спроса является обязательный стандарт качества Европейской фармакопеи, поддерживаемый Европейским управлением по качеству лекарственных средств и товаров медицинского назначения. Для обнаружения или количественного определения соединений в образцах, содержащих спирт, используются различные методы экстракции. На рынках пищевого спирта экстракция и аналитические методы являются жизненно важной частью оценки качества, обнаружения примесей, анализа ароматических соединений и проверки соответствия нормативным требованиям, особенно когда спирт используется в качестве растворителя, носителя или ароматизатора. Такие методы, как твердофазная экстракция (SPE), способствуют расширению рынка за счет высокопроизводительной автоматизации и соответствия стандартам фармакопеи, подпитывая спрос в фармацевтическом секторе Германии на фоне инвестиций в биоэкономику.

Таблица сравнения методов экстракции

Метрика | ЛЛЕ | СПЭ | SPME | SBSE | HSSE |

Обнаруженные соединения (/24) | 23 | 22 | 21 | 22 | 22 |

Время обработки заказа * | 3 ч | 1 ч | 0,2 ч | 0,2 ч | - |

Примерная сумма | 50 мл | 13 мл | 3 мл | 3 мл | - |

Количество растворителя | 200 мл | 10 мл | - | - | - |

Количественный анализ | +++ | +++ | + | + | - |

Автоматизация | Низкий | Высокий | Высокий | Умеренный | - |

Стоимость анализа | Низкий | Низкий | Умеренный | Умеренный | - |

Стоимость оборудования | Низкий | Высокий | Умеренный | Высокий | - |

Источник : NLM, октябрь 2022 г.

Франция является крупным производителем в Европе и отличается зависимостью от отечественного сельскохозяйственного сырья, такого как сахарная свекла и побочные продукты винодельческой промышленности. Основным драйвером роста является стратегический инвестиционный план «Франция 2030», который выделяет значительные средства в размере 54 миллиардов евро на национальном уровне на декарбонизацию промышленности и развитие конкурентоспособной биоэкономики, напрямую финансируя развитие устойчивого производства спирта, согласно отчету ANR за 2021 год. Французское агентство по охране окружающей среды и энергетике сообщило о высоком потреблении биотоплива, включая этанол, что демонстрирует масштабы лежащей в его основе ферментационной промышленности, поставляющей сырье пищевого качества. Спрос дополнительно поддерживается надежными национальными стандартами, трансформирующими правила ЕС для фармацевтических препаратов и дезинфицирующих средств, что обеспечивает стабильно высокий спрос со стороны сектора здравоохранения и производства премиальных напитков.

Анализ рынка Азиатско-Тихоокеанского региона

Азиатско-Тихоокеанский регион является самым быстрорастущим рынком пищевого спирта и, как ожидается, будет расти со среднегодовым темпом роста в 5,4% в течение прогнозируемого периода с 2026 по 2035 год. Рост обусловлен стремительной урбанизацией населения. Ключевыми факторами роста рынка являются активное расширение сектора алкогольных напитков, главным образом в Китае и Индии, бурный рост фармацевтической промышленности и растущее использование спирта в качестве растворителя в пищевых ароматизаторах и средствах личной гигиены. Региональными факторами роста являются государственная политика в области биотоплива, например, амбициозная индийская программа по использованию этанола в бензине, которая наращивает мощности по дистилляции на основе сахарного тростника и зерна, увеличивая базу поставщиков для очистки пищевых продуктов. Тенденция к премиализации напитков и растущий средний класс, требующий переработанных продуктов с натуральными ингредиентами, еще больше стимулируют спрос. Рынок остается фрагментированным, с различными нормативными стандартами, и конкуренция со стороны производителей с низкими затратами очень высока.

Китай является бесспорным региональным лидером на рынке пищевого спирта в Азиатско-Тихоокеанском регионе, обладая огромными производственными мощностями как на зерновых, так и на сахарно-тростниковых заводах по выпуску этанола. Размер его рынка обусловлен огромным внутренним потреблением напитков, традиционной медицины и в качестве химического сырья. Государственная политика играет важную роль; Национальная комиссия по развитию и реформам разработала планы развития биотопливной и биохимической промышленности, что повлияло на масштабы производства. Согласно отчету Министерства сельского хозяйства США за август 2025 года, производство топливного этанола в Китае в 2025 году оценивается в 4,3 миллиарда литров, что демонстрирует обширную промышленную базу, поддерживающую сектор пищевого спирта. Кроме того, инициатива «Сделано в Китае 2025» способствует развитию передового биопроизводства, включая производство высокочистого спирта.

Производственная мощность лицензированных заводов по производству топливного этанола

Производители | Производственная мощность | Сырье |

SDIC Цзилинь Алкоголь | 887 миллионов литров | Кукуруза |

Хэнань Тяньгуань | 887 миллионов литров | Пшеница, кукуруза, маниока |

COFCO Biochemical (Аньхой) | 798 миллионов литров | Кукуруза, маниока |

COFCO Bioenergy (Zhaodong) | 507 миллионов литров | Кукуруза, целлюлозная |

Источник : USD, август 2025 г.

Индийский рынок переживает трансформационный рост, который почти полностью обусловлен государственной программой по производству бензина с добавлением этанола. Эта политика направлена на обеспечение энергетической безопасности, а поддержка фермеров, выращивающих сахарный тростник, привела к значительному расширению мощностей по производству этанола. Согласно отчету PIB за январь 2025 года, правительство реализует программу по производству бензина с добавлением этанола (EBP), в рамках которой нефтяные компании продают бензин, смешанный с этанолом до 20%. Когда государственная политика увеличивает мощности по ферментации и дистилляции топлива, та же инфраструктура также производит промышленные потоки этанола, которые могут быть очищены до качества, пригодного для пищевой промышленности, производства напитков, фармацевтических препаратов и средств личной гигиены. В результате Индия быстро превращается из ограниченного рынка в крупного глобального поставщика, а ее пищевой сектор готов к устойчивому, поддерживаемому политикой расширению.

Анализ рынка Северной Америки

Рынок пищевого спирта в Северной Америке характеризуется развитой интегрированной системой производства и стабильным спросом со стороны основных секторов, таких как производство напитков, ароматизаторов и товаров медицинского назначения. Основным двигателем является синергия с федеральным стандартом возобновляемого топлива (Renewable Fuel Standard), который поддерживает масштабные мощности по производству этанола на основе кукурузы, значительная часть которого перерабатывается в высокочистые сорта. По данным Управления энергетической информации США (EIA) за октябрь 2025 года, производство топливного этанола в сутки в ноябре 2025 года составило 1126 млн баррелей, что обеспечивает предложение. Ключевые тенденции включают стратегические инвестиции в устойчивое производство для достижения корпоративных целей по сокращению выбросов углерода и растущий спрос на специализированные спирты, такие как органические и не содержащие ГМО продукты, обусловленный потребительскими товарами и премиальными брендами напитков. Нормативно-правовая база FDA и TTB обеспечивает стабильное управление рынком.

Рынок США характеризуется высокой степенью интеграции производства и стабильным спросом со стороны устоявшегося сектора конечного потребления. Ключевым фактором является синергия с федеральной политикой в области биотоплива в рамках Стандарта возобновляемого топлива, которая поддерживает крупномасштабные мощности по производству этанола на основе кукурузы, часть из которых постоянно модернизируется до пищевого и фармацевтического качества. В отчете Управления энергетической информации США за сентябрь 2025 года отмечается, что в США насчитывается 191 завод по производству топливного этанола с общей мощностью 18 477 млн галлонов в год. Эти данные подчеркивают наличие базовой инфраструктуры ферментации, которую можно перенаправить или модернизировать для производства пищевого этанола, что повлияет на доступность поставок и долгосрочную стабильность источников поставок. Ключевые тенденции включают инвестиции в устойчивые методы производства для достижения корпоративных целей по сокращению выбросов углерода и растущий спрос на органические и не содержащие ГМО спирты, обусловленный компаниями, производящими потребительские товары.

Производственные мощности заводов по выпуску топливного этанола в США (январь 2025 г.)

Район ПАД | Количество растений | Производственная мощность (млн галлонов/год) | Производственная мощность (Мб/сут) |

Кнопочный пульт 1 | 2 | 190 | 12 |

КПК 2 | 177 | 17,463 | 1139 |

КПК 3 | 4 | 430 | 28 |

Кнопочный планшет 4 | 4 | 226 | 15 |

КПК 5 | 4 | 168 | 11 |

Всего в США | 191 | 18,477 | 1,205 |

Источник : Управление энергетической информации США, сентябрь 2025 г.

Рынок пищевого спирта в Канаде формируется под влиянием сельскохозяйственного профиля страны и соответствия торговым и нормативным рамкам США. Значительная часть внутреннего спроса удовлетворяется за счет импорта, однако внутреннее производство использует в основном пшеницу в качестве сырья, как отмечается в отчетах Министерства сельского хозяйства и продовольствия Канады об использовании сельскохозяйственных культур. Ключевой тенденцией является рост производства алкогольных напитков премиум-класса, включая крафтовые спиртные напитки и безалкогольные дистиллированные альтернативы, для производства которых требуется высокочистый пищевой этанол. Регулирование рынка осуществляется в соответствии с требованиями регулирующих органов в отношении пищевых добавок и стандартами Канадского агентства по инспекции продуктов питания. В отчете Statistique Canada за июнь 2024 года говорится, что в 2023 году было импортировано 2,4 миллиона кубических метров этанола. Эта зависимость от торговли подчеркивает условия поставок на начальном этапе производства, которые влияют на внутреннюю доступность потоков спирта, образующегося в процессе ферментации, которые могут быть перенаправлены на переработку в пищевую и фармацевтическую промышленность.

Ключевые игроки рынка пищевого спирта:

- Компания Archer Daniels Midland (ADM) (США)

- Обзор компании

- Бизнес-стратегия

- Основные предложения продукции

- Финансовые показатели

- Ключевые показатели эффективности

- Анализ рисков

- Последние разработки

- Региональное присутствие

- SWOT-анализ

- Cargill, Incorporated (США)

- Ингредиенты MGP (США)

- Корпорация по переработке зерна (GPC) (США)

- Green Plains Inc. (США)

- Cristalco, подразделение компании Röhm (Франция)

- CropEnergies AG (Германия)

- Тереос (Франция)

- Südzucker AG (Германия)

- Roquette Frères (Франция)

- Manildra Group (Австралия)

- Wilmar International Ltd. (Сингапур) [Ключевое производство в Малайзии]

- BSG CraftBrewing / Main Street Ingredients (США)

- Ледниковый зерновой спирт (США)

- Калснавский ликеро-водочный завод / Alco (Латвия)

- Sasmac Ltd. (Япония)

- Рудер (Южная Корея)

- Чистые спиртовые растворы (Австралия)

- Сахарная промышленность Фанчэнган Чжунюань (Китай)

- Цзянсу Хуатинг Биотехнология Лтд. (Китай)

- Компания Archer Daniels Midland — это глобальный гигант в сфере переработки сельскохозяйственной продукции, использующий свою обширную сеть поставщиков зерна. Компания применяет свою интегрированную цепочку поставок для производства высокочистого спирта из кукурузы и другого сырья, поставляя его в индустрию напитков, пищевых ароматизаторов и фармацевтической промышленности. Стратегия ADM сосредоточена на диверсификации продукции и инициативах в области устойчивого развития для удовлетворения растущего спроса на спирты с «чистой этикеткой» и органические варианты спирта. В 2024 году выручка компании составила 85,5 млрд долларов США.

- Компания Cargill Incorporated является ключевым мировым поставщиком на рынке пищевого спирта благодаря своему обширному биопромышленному сегменту. Компания производит широкий спектр спиртов на основе зерна, подчеркивая надежность и стабильность цепочки поставок для своих клиентов в пищевой, напиточной и косметической отраслях. Стратегические инициативы Cargill включают значительные инвестиции в технологии ферментации и расширение производственных мощностей для укрепления своих позиций в качестве поставщика с низкими затратами и большими объемами производства на мировом рынке. В 2024 году выручка компании составила 160 миллиардов долларов США.

- Компания MGP Ingredients — ведущий специалист в премиальном сегменте рынка, известный своими высококачественными зерновыми нейтральными спиртами. Компания специализируется на производстве сверхчистого спирта, необходимого для производства крепких спиртных напитков, пищевых экстрактов и специализированных напитков. Стратегия MGP сосредоточена на инновациях в технологиях дистилляции и сильном внимании к сектору крафтовых напитков, что позволяет ей занимать лидирующие позиции на рынке благодаря своей продукции высочайшей чистоты.

- Компания Grain Processing Corporation, дочернее предприятие Kent Corporation, является крупным и специализированным игроком на рынке пищевого спирта. Компания производит чистый пищевой спирт из кукурузы, уделяя особое внимание применению в пищевой, напиточной и медицинской отраслях. Конкурентное преимущество GPC обусловлено вертикально интегрированной структурой производства, от переработки зерна до передовой очистки, что обеспечивает строгий контроль качества для чувствительных конечных потребителей.

- Компания Green Plains Inc. стратегически трансформировалась в ведущую компанию по биопереработке со значительным присутствием на рынке. Отказавшись от традиционного топливного этанола, компания теперь сосредоточена на производстве высокочистых спиртов для потребления человеком и промышленного применения через свое подразделение по производству спиртов со сверхвысоким содержанием белка и специализированных спиртов. Этот поворот является важным стратегическим шагом для диверсификации источников дохода и получения высокой прибыли по всей цепочке поставок спирта.

Вот список ключевых игроков, работающих на мировом рынке:

Рынок пищевого спирта фрагментирован, конкуренция ведется между интегрированными сельскохозяйственными гигантами и специализированными производителями. Ключевые стратегии основаны на вертикальной интеграции для обеспечения безопасности сырья и контроля затрат, а также на диверсификации в высокодоходные сегменты премиум-класса, такие как органический, не содержащий ГМО и крафтовый алкоголь. Устойчивое развитие стало ключевым фактором, стимулирующим инвестиции в низкоуглеродное производство и инициативы по отслеживаемости. Кроме того, развитие мощностей в развивающихся регионах, стратегическое распределение и технологические альянсы являются ключевыми стратегиями для расширения глобального присутствия и удовлетворения меняющихся нормативных и потребительских требований к чистоте и ответственному выбору поставщиков. Например, в сентябре 2025 года компания Greenfield Global объявила о расширении своего присутствия в Великобритании за счет новых возможностей дистрибуции высокочистого и промышленного спирта.

Обзор корпоративного сектора рынка пищевого спирта:

Последние события

- В октябре 2025 года компания Frugalpac в партнерстве с Rhea Distilleries и ITC представила бутылку Frugal Bottle для напитка Fidalgo Premium Cashew Feni. Цель этого сотрудничества — минимизировать количество стеклянных и пластиковых отходов в индийской пищевой промышленности, а также планируется расширение производства.

- В январе 2025 года компания Alto Ingredients, Inc. приобрела завод по переработке CO2, расположенный рядом с предприятием в Колумбии, за 7,25 млн долларов США наличными плюс оборотный капитал, что улучшило экономические показатели и повысило стоимость активов.

- В декабре 2024 года компания Godavari Biorefineries Limited объявила об инвестировании 130 крор рупий в новый завод по производству спирта из кукурузы и зерна с целью увеличения производства этанола за счет гибкой системы использования двух видов сырья, что соответствует целям Индии в области зеленой энергетики.

- Report ID: 8307

- Published Date: Dec 11, 2025

- Report Format: PDF, PPT

- Ознакомьтесь с предварительным обзором ключевых рыночных тенденций и инсайтов

- Ознакомьтесь с примерами таблиц данных и разбивками по сегментам

- Оцените качество наших визуальных представлений данных

- Оцените структуру нашего отчёта и методологию исследования

- Получите представление об анализе конкурентной среды

- Поймите, как представлены региональные прогнозы

- Оцените глубину профилирования компаний и бенчмаркинга

- Предварительный просмотр того, как практические инсайты могут поддержать вашу стратегию

Изучите реальные данные и анализ

Часто задаваемые вопросы (FAQ)

Пищевой спирт Объем рыночного отчета

Бесплатный образец включает текущий и исторический объем рынка, тенденции роста, региональные графики и таблицы, профили компаний, прогнозы по сегментам и многое другое.

Связаться с нашим экспертом

Авторские права © 2026 Research Nester. Все права защищены.