2025 年至 2037 年全球市场规模、预测和趋势亮点

自体细胞治疗市场规模在2024年超过45亿美元,预计到2037年底将达到192亿美元,在预测期内(即2025-2037年),复合年增长率为16.1%。预计2025年自体细胞治疗的行业规模将达到52亿美元。

全球范围内,癌症、心血管疾病 (CVD)、终末期肾病 (ESKD) 和糖尿病等慢性疾病负担日益加重,成为市场的主要增长动力。根据世界卫生组织的预测,到 2025 年底,全球符合 CAR-T 和干细胞疗法条件的患者数量将达到 220 万,预计到 2037 年将超过 460 万。同样,根据罗伯特·科赫研究所 (RKI) 的一份报告,到 2025 年,仅德国的患者数量就将显著增加,达到 450,010 人,比 2018 年增长了 60.3%。这些人口趋势凸显了对再生疗法(包括自体细胞疗法 (ACT))日益增长的需求。

尽管需求激增,但市场仍然面临着巨大的支付方压力;定价差异需要全球关注并投入资金来缓解。这种财务压力可以通过关键经济指标通胀的上行趋势体现出来。例如,美国劳工统计局 (BLS) 指出,由于生产和运输成本持续上涨,2024 年细胞治疗产品的生产者价格指数 (PPI) 将同比增长 8.4%。这进一步刺激了 2020 年至 2024 年期间自体治疗的消费者价格指数 (CPI) 上涨 22.4%。为此,医疗体系和相关部门正在制定战略,以采购和培育创新方案,从而最大限度地减少负担能力问题。

自体细胞治疗领域:增长动力与挑战

增长动力

- 扩大公共和个人支出的现金流入:考虑到自体细胞治疗市场产品的临床效益,公共和私人支付方都将提高可及性作为优先事项。再加上补贴政策,这确保了该领域更大的现金流入,从而吸引了更多机构投资和参与。美国医疗保险和医疗补助服务中心 (CMS) 强调,该类别的报销覆盖率同比增长 40.3%,2023 年总额达到 29 亿美元,这证明了这一点。患者自付费用的增长以及对这些先进疗法的支付意愿也表明该领域将实现大幅增长。

- 基于创新的解决方案可提高产出:广泛的研发团队是自体细胞治疗市场发展的另一个重要驱动力。这得益于持续的研发投入和投入。美国国立卫生研究院 (NIH) 估算,2024 年公共和私人在研发部署 (RDD) 方面的净投入将达到 37 亿美元。此外,新一代技术与大规模生产的整合也有助于缓解供应渠道中断的影响,从而提高该领域的可及性。为此,美国食品药品监督管理局 (FDA) 建议采用模块化设施,将每批产品的平均交付周期(14-21 天)降至最低。

患者群体历史增长及其对市场扩张的影响

2010 年至 2020 年患者群体的急剧变化,促使自体细胞治疗市场进入显著增长阶段。尤其是 CAR-T 和干细胞技术在肿瘤学和其他危及生命的非传染性疾病领域的突破性进展,进一步推动了靶向治疗的发展。同一时期,免疫抑制疫情也席卷而来,导致高危人群数量激增。因此,这一时期标志着主流医疗机构开始接受再生医学解决方案,并由此发生了根本性转变。此外,这一时期的人口结构变化也促使当局加强监管和医疗保健,从而扩大了该领域的业务范围。

患者历史增长 (2010-2020)

| 国家/地区 | 2010 年患者人数(百万) | 2020 年患者人数(百万) | 复合年增长率(2010-2020) |

| 美国 | 0.13 | 0.86 | 21.6% |

| 德国 | 0.06 | 0.43 | 23. 9% |

| 法国 | 0.04 | 0.32 | 26.0% |

| 西班牙 | 0.03 | 0.19 | 24.4% |

| 澳大利亚 | 0.02 | 0.13 | 27.7% |

| 日本 | 0.09 | 0.56 | 21.0% |

| 印度 | 0.006 | 0.10 | 33.2% |

| 中国 | 0.05 | 0.49 | 28.5% |

塑造市场的可行扩张模式

自体细胞治疗市场主要参与者实施的战略路径正在改变商业运营方式。他们为在该领域获取最佳利润率的定制商业模式奠定了坚实的基础。例如,在2022年至2024年期间,印度的供应商通过与当地医院结盟巩固了其地位,实现了12.3%的收入增长。另一方面,价值导向定价在德国的普及帮助先行者获得了18.4%的采用率增长。这些策略通过确保更大的财务成功和指导新进入者实现可持续的市场扩张,证明了其有效性。

市场扩张可行性模型 (2020-2024)

| 模型 | 地区 | 影响 |

| 医院合作伙伴关系 | 印度 | 12.3% 的收入增长 (2022-2024) |

| 基于价值的定价 | 德国 | 患者使用率增长18.4% |

| 医疗保险覆盖范围 | 美国 | 29亿美元支出(2023年),同比增长40.1% |

| 快速通道审批 | 日本 | 治疗成本降低20.3% |

挑战

- 全球应用的局限性:尽管公共和私营部门做出了努力,但由于预算和基础设施的限制,市场仍然面临着可及性和可接受性问题。欧洲疾病预防控制中心 (ECDC) 的数据显示,欧洲 40.2% 的医疗系统缺乏血液分离中心,导致治疗延误,这体现了这一点。然而,政府机构和专业公司近期采取的举措正在推动去中心化医疗模式的部署,以确保即使在农村地区也能公平地获得先进的细胞疗法。例如,MD 安德森癌症中心推出的移动 CAR-T 治疗单元,就将农村患者获得治疗的几率提高了 15.4%。

自体细胞治疗市场:关键见解

| 报告属性 | 详细信息 |

|---|---|

|

基准年 |

2024 |

|

预测年份 |

2025-2037 |

|

复合年增长率 |

16.1% |

|

基准年市场规模(2024年) |

45亿美元 |

|

预测年度市场规模(2037 年) |

192亿美元 |

|

区域范围 |

|

自体细胞治疗细分

应用(肿瘤科、心血管疾病、骨科疾病、神经系统疾病、自身免疫性疾病)

根据应用情况,预计肿瘤科将在所讨论的时间段内占据自体细胞治疗市场的最高份额,达到48.5%。作为全球死亡率最高的疾病之一,该医学学科已成为各医疗机构和机构的优先发展方向。因此,在获得国际认可并取得显著临床成功的突破性疗法之后,这些细胞疗法正成为寻求更安全替代方案(而非化疗等严苛疗法)的患者的首选方案。此外,这一验证加速了监管合规进程,提高了主要医疗机构和癌症患者的接受度。此外,该细分市场的领先地位还体现在其占据总研发投入的65.1%以上。

治疗类型(CAR-T细胞疗法、干细胞疗法、树突状细胞疗法、NK细胞疗法)

就治疗类型而言,预计干细胞疗法将在整个分析期内占据自体细胞疗法市场的主导地位,市场份额达28.5%。这些治疗方案应用广泛,包括肌肉骨骼疾病,使其成为首选类别。此外,充足的临床证据表明,干细胞疗法在控制症状和预防骨关节炎进展方面具有显著改善,这使得该细分市场在非侵入性骨科治疗中占据优先地位。此外,凭借基于成本效益的大量研发投入,该细分市场在未来几年将实现蓬勃发展。

我们对全球市场的深入分析涵盖以下细分市场:

|

应用 |

|

|

治疗类型 |

|

Vishnu Nair

全球业务发展主管根据您的需求定制此报告 — 联系我们的顾问,获取个性化见解和选项。

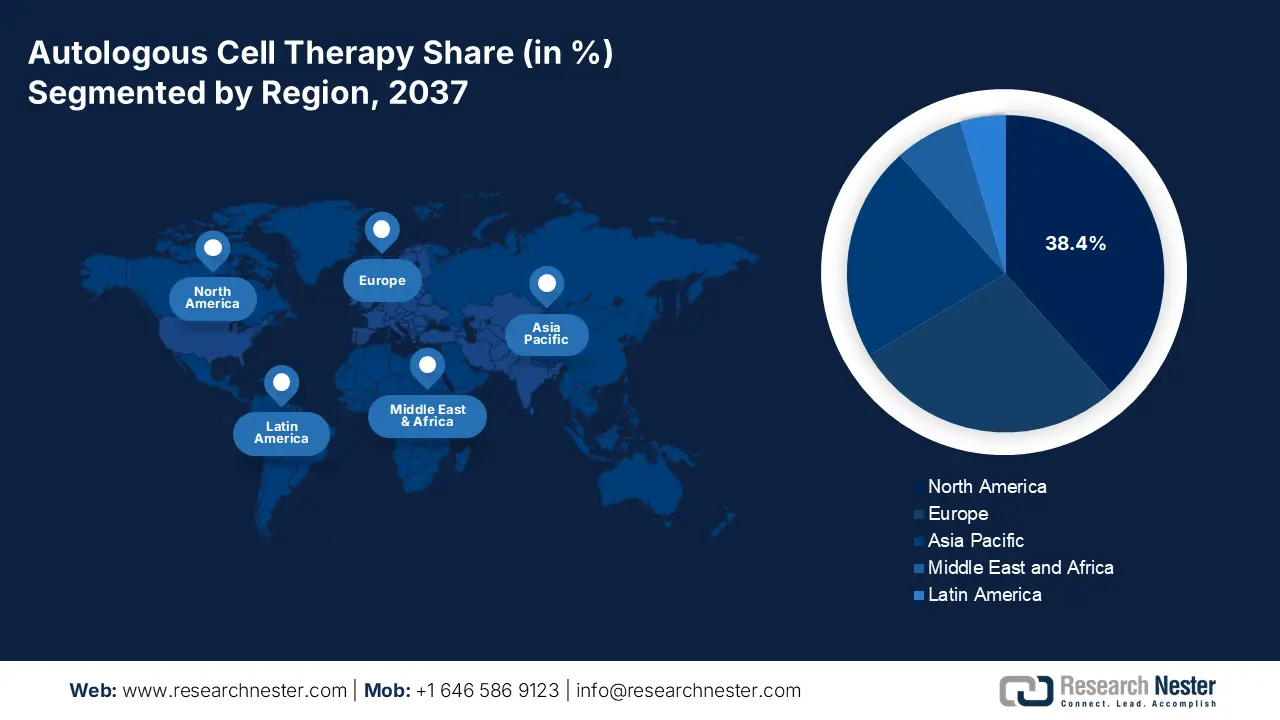

自体细胞治疗行业 - 区域概要

北美市场分析

到2037年底,北美有望在自体细胞治疗市场占据38.4%的最高收入份额。这一份额的上升很大程度上归因于恶性肿瘤病例的增加和经济负担的增加。美国疾病控制与预防中心(CDC)的报告证实了这一点,该地区每年约有200万公民被诊断出患有癌症。这使得北美市场的需求占全球需求的35.1%。为此,授权保险公司和联邦政府正在向这一领域投入大量资金,从而扩大该领域的现金流入。此外,生物制药研发和发现领域的显著进展正在扩大该领域获取更高收入的范围。

美国正在加强其在该地区市场的领导地位,并在肿瘤科和骨科等各个医学学科广泛应用相关治疗。此外,联邦政府在2023年投资52亿美元,加上报销范围的扩大,也推动了该领域的发展。为佐证这一点,美国国立卫生研究院 (NIH) 报告称,自 2020 年以来,此类临床试验的年增长率为 20.4%,仅生物技术产业组织 (BIO) 就指出,2024 年就有超过 501 项活跃试验。此外,监管框架的支持和加速审批,正在推动该领域在全国范围内的创新发展。

截至 2023 年底,联邦政府已在加拿大细胞疗法的研发和部署方面投资了 33 亿美元。另一方面,从 2020 年到 2024 年,全国相关疗法的用户数量增长了 15.4%,反映出市场应用范围的不断扩大。此外,政府投资、建立全国性生物技术研发网络的举措以及学术界和行业领袖之间的合作,正在推动此类产品商业化的速度和规模。成为北美再生医学生产中心的宏伟目标,因本地参与而进一步提升。

亚太市场统计数据

据估计,亚太自体细胞治疗市场将在2025年至2037年期间实现最高的复合年增长率。中国、印度和马来西亚等新兴经济体生物技术产业版图的不断扩大,正在放大该领域的整体财务和商业产出。这种发展速度进一步得益于公共和私人部门持续投资于生产具有成本效益的细胞疗法。例如,从2013年到2023年,用于尖端疗法本地化开发的资金增长了20.3%。另一方面,韩国和日本正在通过持续的临床研究和创新加速应用。

中国正在推动市场发展,并主导着全球大部分原料药供应和地区收入来源。印度拥有庞大的消费群体,癌症、骨关节炎、心血管疾病 (CVD) 和终末期肾病 (ESKD) 的患病率和死亡率不断上升,导致2023年符合条件的患者数量缩减至160万。同年,中国政府为该领域投入了36亿美元的资金,年增长率达15.2%。此外,印度也在巩固其在该领域的地位,并有望引领全球临床试验行业。

印度正在崛起成为全球生物技术创新和制造中心,这将惠及国内自体细胞治疗市场。此外,印度拥有庞大的癌症、心血管疾病和糖尿病患者群体,为该领域的本地化发展创造了持续的需求。印度医学研究理事会 (ICMR) 已确定超过250万符合细胞疗法条件的患者,这证明了这一点。这吸引了管理机构和外国投资者的关注,促使他们加大对这一领域的资源投入。在这方面,2023年,印度政府对该类别的净资助总额为19亿美元。

主导自体细胞治疗领域的公司

- Vericel Corporation

- 公司概况

- 业务战略

- 主要产品

- 财务业绩

- 关键绩效指标

- 风险分析

- 近期发展

- 区域布局

- SWOT 分析

- Pharmicell Co., Inc.

- Holostem Terapie Avanzate S.r.l.

- Lineage Cell Therapeutics, Inc.

- Opexa Therapeutics

- BrainStorm Cell Therapeutics

- Sangamo Therapeutics

- 拜耳公司

- 诺华公司

- Mesoblast Limited

- 三星生物制剂公司

- 联合外科工业公司

- 马来西亚医疗创新公司

- 礼来公司

- 阿斯利康公司

- 安进公司

当前自体细胞治疗市场呈现以下特点:主要参与者、研究机构和新兴生物技术公司之间竞争激烈。其中一些公司正在大力投资研发下一代疗法,而另一些公司则正在建立战略合作伙伴关系,以扩大其生产能力和产品覆盖范围。技术整合进一步刺激了市场格局,重点是提高生产效率、可扩展性和治疗的可及性。

该产品的主要参与者包括:

最新发展

- 2024年5月,吉利德科学扩大了其自体CAR-T疗法Tecartus(brexucabtagene autoleucel)在德国和法国的套细胞淋巴瘤(MCL)患者的治疗范围。这一战略性市场扩张推动了2024年第二季度欧洲销售额增长15.4%。

- 2024年3月,百时美施贵宝获得FDA批准,将Breyanzi(lisocabtagene maraleucel)用于复发/难治性大B细胞淋巴瘤(LBCL)的二线治疗。这一扩大的适应症推动了 2024 年第二季度收入增长 9.5%,表明市场采用率强劲。

- Report ID: 7739

- Published Date: Jun 19, 2025

- Report Format: PDF, PPT

- 探索关键市场趋势和洞察的预览

- 查看样本数据表和细分分析

- 体验我们可视化数据呈现的质量

- 评估我们的报告结构和研究方法

- 一窥竞争格局分析

- 了解区域预测的呈现方式

- 评估公司概况与基准分析的深度

- 预览可执行洞察如何支持您的战略