Ausblick auf den Apothekenmarkt:

Der Apothekenmarkt wurde im Jahr 2025 auf 1,7 Billionen US-Dollar geschätzt und soll bis Ende 2035 auf 3,4 Billionen US-Dollar anwachsen, was einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 7,6 % im Prognosezeitraum 2026–2035 entspricht. Im Jahr 2026 wird der Markt für Apothekenprodukte auf 1,8 Billionen US-Dollar geschätzt.

Die steigende Nachfrage nach verschreibungspflichtigen und rezeptfreien Medikamenten sowie die zunehmende Verbreitung chronischer Krankheiten treiben den globalen Markt an. Dies belegt ein Bericht der Weltgesundheitsorganisation (WHO) vom Dezember 2024, demzufolge nichtübertragbare Krankheiten (NCDs) im Jahr 2021 43 Millionen Todesfälle verursachten – 75 % aller Todesfälle weltweit, die nicht auf Pandemien zurückzuführen sind. Der Bericht hebt zudem hervor, dass 18 Millionen Menschen vor dem 70. Lebensjahr vorzeitig an NCDs starben, wovon 82 % in Ländern mit niedrigem und mittlerem Einkommen auftraten. Auch Herz-Kreislauf-Erkrankungen, Krebs und Atemwegserkrankungen nehmen zu und sorgen so für eine anhaltende Nachfrage nach Langzeitmedikamenten.

Darüber hinaus hat sich der Zugang zu Arzneimitteln verbessert, was für die rechtzeitige Versorgung mit Medikamenten und medizinischer Betreuung in allen Ländern unerlässlich ist. Eine Studie des „Journal of the American Pharmacists Association“ vom Dezember 2022 ergab, dass es in den USA 61.715 Apotheken gibt, von denen 61,5 % (37.954) Ketten und 38,1 % (23.521) regionale Franchise-Unternehmen oder unabhängige Apotheken sind. Ein kleiner Anteil (0,4 %, 240) wird staatlich betrieben. Zudem leben 48,1 % der Bevölkerung in einem Umkreis von 1,6 Kilometern (1 Meile) um eine Apotheke, was auf ein großes Potenzial für die Markterweiterung durch verbesserte Apothekennetzwerke hindeutet.

Apothekenmarkt – Wachstumstreiber und Herausforderungen

Wachstumstreiber

Expansion der Online-Apotheken und Entstehung digitaler Gesundheitsplattformen: Die rasante Verbreitung von Online-Apotheken, bedingt durch den Wunsch der Verbraucher nach mehr Komfort, verändert die Grundlagen des globalen Marktes grundlegend. So kündigte die WHO im Februar 2024 die Globale Initiative für Digitale Gesundheit (GIDH) an, die sich auf die nationale Transformation konzentriert und ein Netzwerk von Regierungen, Institutionen und Fachagenturen zur Förderung digitaler Gesundheitssysteme weltweit einbindet. Diese Initiative ist ein wichtiger Schritt hin zu inklusiveren, nachhaltigeren und technologieorientierten globalen Gesundheitssystemen.

Steigende Alterung der Bevölkerung: Der globale Markt expandiert aufgrund der zunehmenden Alterung der Bevölkerung rasant. Der stetige Anstieg altersbedingter Erkrankungen hat das Interesse von Entscheidungsträgern auf nationaler Ebene geweckt, in diesen Sektor zu investieren. So gaben beispielsweise laut einem Artikel in der Fachzeitschrift „Research in Social and Administrative Pharmacy“ vom Dezember 2023 über 55 % der älteren Erwachsenen an, mit den von Apothekern und Ärzten durchgeführten Medikamentenberatungen zufrieden zu sein. Die Studie hob zudem die steigende Nachfrage nach pharmazeutischer Unterstützung in der alternden Bevölkerung hervor und verdeutlichte damit das große Potenzial für Apotheken, von diesem Sektor zu profitieren.

- Die Integration von Apothekern in die Primärversorgungsteams hat sich als wichtiger Wachstumstreiber im Apothekenmarkt erwiesen und sorgt für einen stetigen Kapitalzufluss in den Sektor. Eine Studie des National Institute of Health vom September 2024, die vier Fokusgruppen und neun Interviews umfasste, identifizierte in diesem Zusammenhang sechs zentrale Themen der Apothekenintegration. Die Beteiligten brachten Integration vor allem mit Zusammenarbeit, Kommunikation und Kooperation in Verbindung. Öffentliche Apotheken wurden positiv bewertet, was ihren Wert innerhalb der Gesundheitssysteme unterstreicht.

Ausgaben für verschreibungspflichtige Medikamente im Rahmen von Medicare Teil D von 2012 bis 2021

Jahr | Gesamte Bruttoausgaben (Mrd. USD) | Gesamtsumme der Rezeptkosten (in Millionen USD) | Durchschnittliche Kosten pro Rezeptanforderung in USD (95%-Konfidenzintervall) |

2012 | 106,0 | 1.125,4 | 962,94 (794,76-1.131,12) |

2013 | 124.1 | 1.308,7 | 1.248,09 (1.042,42-1.453,77) |

2014 | 146,0 | 1.400,3 | 1.370,86 (1.168,77-1.572,95) |

2015 | 162.2 | 1.446,7 | 1.676,25 (1.450,29-1.902,21) |

2016 | 162,6 | 1.444,7 | 1.742,16 (1.513,21-1.971,11) |

2017 | 165,8 | 1.394,9 | 2.241,67 (1.923,41-2.559,92) |

2018 | 180,0 | 1.455,8 | 2.600,91 (2.241,06-2.960,76) |

2019 | 194,5 | 1.493,1 | 2.983,55 (2.540,41-3.426,70) |

2020 | 202.4 | 1.496,6 | 3.170,71 (2.741,27-3.600,15) |

2021 | 215,7 | 1.500,4 | 3.327,63 (2.906,91-3.748,35) |

Veränderung 2012–2021, % | 103,5 | 33.3 | 245,6 |

CAGR, % | 8.2 | 3.2 | 14.8 |

Quelle: NLM, Dezember 2024

Herausforderungen

Ständig steigende Arzneimittelkosten: Trotz erhöhter Nachfrage sieht sich der Apothekenmarkt weiterhin mit erheblichen Ungleichheiten bei den Arzneimittelkosten konfrontiert. Dies stellt sowohl Verbraucher als auch Leistungserbringer vor Herausforderungen, da es die Inanspruchnahme von Medikamenten durch Patienten in preissensiblen Regionen einschränken kann. Daher sehen sich Pharmaunternehmen mit erheblichen betrieblichen Ungleichheiten konfrontiert, was den Zugang zu Medikamenten erschwert. In den USA haben 23,8 % der Patienten, denen Medikamente verschrieben wurden, aufgrund der hohen Kosten keinen Zugang zu diesen.

Fachkräftemangel: Der Markt wächst rasant, was zu einem Mangel an qualifizierten Apothekern und pharmazeutisch-technischen Assistenten führt. Dieser Mangel kann den Arbeitsablauf erheblich beeinträchtigen, die Servicequalität mindern und somit auch die Patientensicherheit gefährden. Daher muss diesem Fachkräftemangel begegnet werden, um einen effizienten Apothekenbetrieb zu gewährleisten und die wachsenden Aufgaben im Gesundheitswesen zu erfüllen. Diese Herausforderung unterstreicht die Notwendigkeit verbesserter Aus- und Weiterbildungsstrategien sowie Maßnahmen zur Mitarbeiterbindung.

Marktgröße und Prognose für den Apothekenmarkt:

| Berichtsattribut | Einzelheiten |

|---|---|

|

Basisjahr |

2025 |

|

Prognosezeitraum |

2026–2035 |

|

CAGR |

7,6 % |

|

Marktgröße im Basisjahr (2025) |

1,7 Billionen US-Dollar |

|

Prognostizierte Marktgröße (2035) |

3,4 Billionen US-Dollar |

|

Regionaler Geltungsbereich |

|

Marktsegmentierung im Apothekenbereich:

Typensegmentanalyse

Das Segment der verschreibungspflichtigen Medikamente wird im Prognosezeitraum voraussichtlich mit 63,5 % den größten Anteil am Apothekenmarkt ausmachen. Die steigende Krankheitsprävalenz und die wachsende Nachfrage nach Spezialtherapien sind die Hauptfaktoren für die dominante Stellung dieses Segments. Dies belegt eine Studie der CDC (Centers for Disease Control and Prevention) aus den National Health Statistics Reports vom September 2024, die ergab, dass in den USA zwischen 2021 und 2022 88,6 % der Erwachsenen über 65 Jahre verschreibungspflichtige Medikamente einnahmen, wobei der Konsum bei chronisch Kranken höher war. Dies deutet auf ein größeres Marktpotenzial dieses Segments hin.

Segmentanalyse der Vertriebskanäle

Der Einzelhandel mit Apothekenprodukten wird bis Ende 2035 voraussichtlich ein starkes Marktwachstum verzeichnen. Dieses Wachstum basiert auf einer umfassenden physischen Präsenz, erweiterten Beratungsleistungen und direkter Erreichbarkeit. Auch die gewinnbringenden Kooperationen zwischen Unternehmen tragen maßgeblich zum Wachstum des Segments bei. Im Februar 2025 kündigte CVS Pharmacy in Zusammenarbeit mit der Duquesne University die Einführung eines Programms zur Studienfinanzierung an, um dem nationalen Apothekermangel entgegenzuwirken. Das Programm bietet CVS-Mitarbeitern zudem eine kostengünstige Ausbildung zum Apotheker (Pharm.D.) und stärkt so den Einzelhandel mit Apothekenprodukten durch eine verbesserte Personalausstattung und einen besseren Service.

Analyse der Segmente therapeutischer Bereiche

Dem Segment der Herz-Kreislauf-Medikamente wird im genannten Zeitraum ein signifikantes Wachstum im Apothekenmarkt prognostiziert. Dieses Wachstum ist auf die zunehmende Häufigkeit von Herz-Kreislauf-Erkrankungen, personalisierte Therapien und Programme zur Verbesserung der Medikamenteneinnahme zurückzuführen. Eine im Juli 2025 von der WHO veröffentlichte Studie unterstreicht daher, dass ein verbesserter Zugang zu essenziellen Medikamenten wie Aspirin, Betablockern, ACE-Hemmern, Statinen und anderen für eine zeitnahe und effiziente Behandlung von Herz-Kreislauf-Erkrankungen unerlässlich ist und somit positive Marktaussichten signalisiert.

Unsere detaillierte Analyse des globalen Marktes umfasst die folgenden Segmente:

Segment | Teilsegmente |

Typ |

|

Vertriebskanal |

|

Therapeutisches Gebiet |

|

Vishnu Nair

Leiter - Globale GeschäftsentwicklungPassen Sie diesen Bericht an Ihre Anforderungen an – sprechen Sie mit unserem Berater für individuelle Einblicke und Optionen.

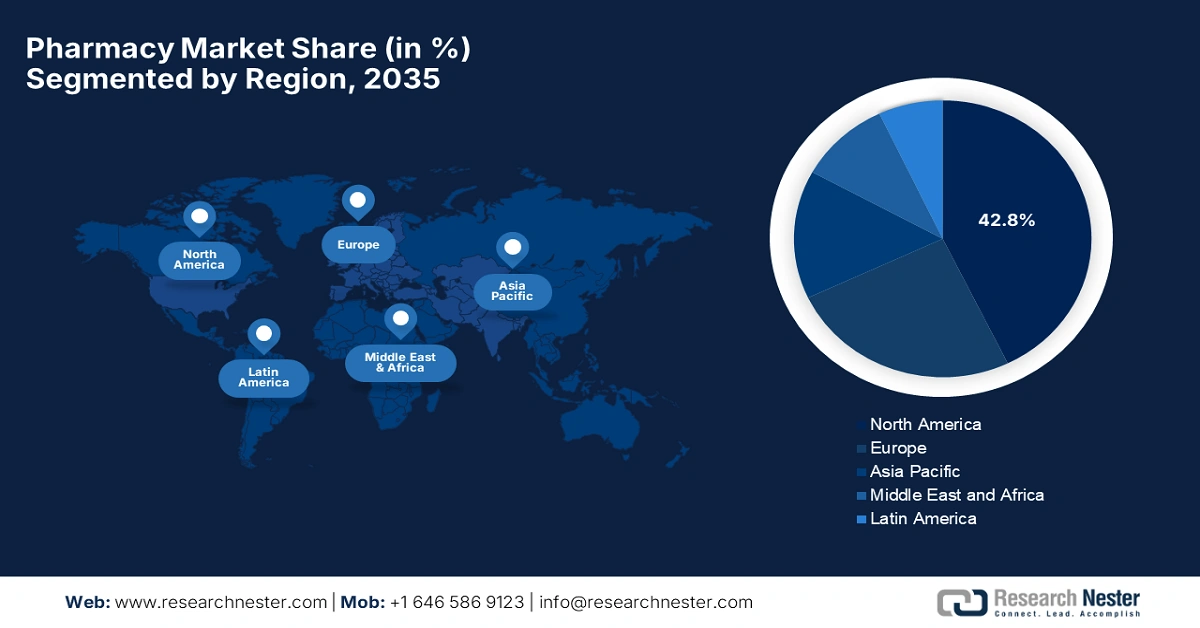

Apothekenmarkt – Regionale Analyse

Einblicke in den nordamerikanischen Markt

Nordamerika wird bis Ende 2035 mit einem Marktanteil von 42,8 % die dominierende Position einnehmen. Die führende Rolle der Region in diesem Bereich ist auf ihre fortschrittliche Gesundheitsinfrastruktur und die stetige Nachfrage nach Apothekenleistungen zurückzuführen. Nordamerika treibt zudem die Verbesserung der Erreichbarkeit von Apotheken voran: Im Januar 2025 kündigte Walmart Inc. die Einführung eines Lieferservices für Medikamente am selben Tag in 49 US-Bundesstaaten an. Dieser Service ermöglicht die Lieferung per Online-Bestellung und basiert auf KI, Geodaten und Cloud-Plattformen. Über 15.000 Apotheker unterstützen das Unternehmen, wodurch sich vielversprechende Marktchancen ergeben.

Die USA bauen ihre Führungsposition im regionalen Markt aufgrund der steigenden Nachfrage nach Langzeitrezepten und einer leistungsstarken Forschungsinfrastruktur weiter aus. Zudem profitiert das Land von bedeutenden technologischen Fortschritten durch den Einsatz von KI, Automatisierung und Hauslieferungen. Im Juni 2025 feierte Walgreens Boots Alliance, Inc. daher einen wichtigen Meilenstein im US-amerikanischen Apothekenmarkt: das dreijährige Bestehen ihrer Initiative für klinische Studien – das längste klinische Forschungsengagement einer Apothekenkette in den USA. Solche Initiativen verwandeln Apotheken in lokale Forschungszentren und verbessern so die Zugänglichkeit von Medikamenten und fördern Innovationen in der Arzneimittelentwicklung.

Der kanadische Markt bietet enorme Chancen, die durch den Ausbau von Einzelhandels- und Klinikapothekenmodellen maßgeblich begünstigt werden. Das Land profitiert zudem von einer unterstützenden Verwaltung, die eine angemessene Kostenerstattung ermöglicht. So gab beispielsweise Astellas Pharma Canada, Inc. im Juni 2025 bekannt, dass ihr Medikament XTANDI (Enzalutamid), ein Androgenrezeptor-Inhibitor, erstattungsfähig ist und derzeit im Rahmen des Exceptional Access Program des Ontario Drug Benefit Program finanziert wird. Diese verbesserten Kostenerstattungen und der schnellere Zugang der Patienten zu wirksamen Therapien werden somit ein günstiges Geschäftsumfeld in Kanada schaffen.

Daten zu den Ausgaben für Arzneimittel und verschreibungspflichtige Medikamente im Jahr 2023

Kategorie | USA (2023) | Kanada (2023) |

Gesamtausgaben | 722,5 Milliarden US-Dollar (↑13,6 % gegenüber 2022) | Ausgaben für verschreibungspflichtige Medikamente ↑12,9 % (Rückkehr zum Trend vor der Pandemie) |

Wachstumstreiber | • Auslastung ↑6,5% | • Hochpreisige Arzneimittel (Arzneimittelmix-Effekt) durchschnittlich 6,3 % (2018–2023), mit einem Höchstwert von 9,2 % im Jahr 2023 |

Top-Medikamente | 1. Semaglutid | Nicht spezifiziert (aber das Wachstum wird durch teure Medikamente angetrieben) |

Krankenhaus- und Klinikausgaben | • Nicht-bundesstaatliche Krankenhäuser: 37,1 Mrd. USD (↓1,1 %) | Nicht zutreffend (Schwerpunkt nur private Tarife) |

Quelle: Regierung von Kanada, Februar 2025, NLM Juli 2024

Einblicke in den APAC-Markt

Der asiatisch-pazifische Markt dürfte von 2026 bis 2035 das schnellste Wachstum verzeichnen. Dieser Fortschritt ist maßgeblich auf die wachsende Zahl älterer Menschen, die zunehmende Verbreitung chronischer Krankheiten und die sich verbessernde Gesundheitsinfrastruktur zurückzuführen. Neben den großen Ländern tragen auch China, Indien und Japan auf ihre Weise zu diesem starken Wachstum bei. Die Region profitiert zudem von der steigenden Nachfrage nach verschreibungspflichtigen Medikamenten und rezeptfreien Produkten sowie dem Ausbau des Apothekennetzes. Dadurch positioniert sich der asiatisch-pazifische Raum als wichtiger Marktführer in der pharmazeutischen Industrie.

China ist aufgrund seines sich stetig weiterentwickelnden Gesundheitssystems in den Fokus von Investoren im globalen Apothekenmarkt gerückt. Umfangreiche staatliche Gesundheitsreformen und eine erweiterte Krankenversicherung kommen dort sowohl Leistungserbringern als auch Patienten zugute. In diesem Zusammenhang gab Lupin Limited im Juni 2025 den Abschluss einer strategischen Allianz mit Sino Universal Pharmaceuticals zur Vermarktung seines Referenzprodukts Tiotropium-Trockenpulverinhalator (DPI) in China bekannt. Das Produkt ist auf die Behandlung der chronisch obstruktiven Lungenerkrankung (COPD) ausgerichtet. Diese Zusammenarbeit wird den chinesischen Markt durch einen verbesserten Zugang zu Medikamenten maßgeblich voranbringen.

Indien gewinnt aufgrund seiner großen Bevölkerung und des steigenden Gesundheitsbewusstseins zunehmend an Bedeutung auf dem regionalen Markt. Die wachsende staatliche Unterstützung zur Verbesserung der medizinischen Versorgung im ganzen Land hat den Pharmasektor beflügelt. So stellt der im Februar 2025 von der India Brand Equity Foundation veröffentlichte Bericht fest, dass das Programm Pradhan Mantri Bhartiya Janaushadhi Pariyojana (PMBJP) im Oktober 2024 einen Umsatz von 1.000 Crore Rupien (119 Millionen US-Dollar) erzielte, was sein Potenzial für den Ausbau des Angebots an erschwinglichen Generika unterstreicht. Solche Ereignisse stärken somit das Potenzial des Landes in diesem Bereich und kommen letztendlich dem gesamten Markt zugute.

Einblicke in den europäischen Markt

Europa ist aufgrund seiner starken Gesundheitsinfrastruktur und der zunehmenden Belastung durch chronische Krankheiten ein Schlüsselakteur auf dem globalen Markt. Die Region profitiert zudem von einem etablierten regulatorischen Rahmen und der verstärkten Anwendung innovativer pharmazeutischer Technologien. So kündigte Boehringer Ingelheim beispielsweise im Januar 2024 die Erweiterung seines Werks im griechischen Koropi mit einer Gesamtinvestition von 120 Millionen Euro an. Das Unternehmen plant, die Produktionskapazität sowohl für neue als auch für bestehende Medikamente zu erhöhen. Solche Maßnahmen werden somit die heimische Wirtschaft und die Beschäftigungslage positiv beeinflussen.

Deutschland ist dank hoher Investitionen in Forschung und Entwicklung sowie eines bedeutenden Exportzentrums führend im regionalen Apothekenmarkt. Der Fokus des Landes auf Innovation und die Integration digitaler Gesundheitslösungen trägt ebenfalls zur Entwicklung in diesem Bereich bei. So gab beispielsweise Isotopia im Februar 2025 in Partnerschaft mit DSD Pharma die Markteinführung von Isoprotrace in Deutschland bekannt. Dabei lag der Fokus auf der effizienten und zuverlässigen Lieferung von Isoprotrace an Krankenhäuser, Kliniken und Diagnosezentren im ganzen Land, wodurch der deutsche Gesundheitssektor positiv beeinflusst wurde.

Frankreich nimmt eine starke Position auf dem europäischen Markt ein, der dank steigender ausländischer Investitionen und eines Fokus auf Nachhaltigkeit zunehmend an Bedeutung gewinnt. Diese gestiegene Nachfrage hat Unternehmen zu strategischen Initiativen angeregt und so ein profitables Geschäftsumfeld geschaffen. Im Februar 2025 gab STRATACACHE die Übernahme von SNED bekannt, einem französischen Spezialisten für LED-Lösungen, der sich auch auf Apothekendisplays und Beschilderungen spezialisiert hat. Diese Akquisition stärkt die Geschäftstätigkeit von STRATACACHE in Frankreich und der Benelux-Region und trägt somit zu einer nachhaltigen Marktentwicklung bei.

Akteure im Apothekenmarkt:

- Pfizer Inc.

- Unternehmensübersicht

- Geschäftsstrategie

- Wichtigste Produktangebote

- Finanzielle Leistung

- Wichtigste Leistungsindikatoren

- Risikoanalyse

- Aktuelle Entwicklung

- Regionale Präsenz

- SWOT-Analyse

- Novartis AG

- Merck & Co., Inc.

- Johnson & Johnson

- Roche Holding AG

- AbbVie Inc.

- Sanofi

- Bristol Myers Squibb

- AstraZeneca PLC

- GlaxoSmithKline plc

- Gilead Sciences, Inc.

- Eli Lilly and Company

- Amgen Inc.

- Novo Nordisk A/S

- Teva Pharmaceutical Industries Ltd.

Der weltweite Apothekenmarkt ist von einem zunehmenden Wettbewerb zwischen führenden Anbietern aus aller Welt geprägt, die die Patientenversorgung durch digitale Transformation und strategische Partnerschaften vorantreiben. Angesichts der gestiegenen Nachfrage expandieren die Anbieter verstärkt in wichtige Regionen. So eröffnete CVS Health im Juli 2025 eine neue, 1.208 Quadratmeter große CVS-Apotheke in Philadelphia mit exklusiven pharmazeutischen Dienstleistungen und moderner Ausstattung. Diese Expansion stärkt die Präsenz des Unternehmens im urbanen Gesundheitswesen und zieht weitere Investoren in diesem Bereich an.

Hier ist eine Liste einiger prominenter Akteure auf dem Markt:

Neueste Entwicklungen

- Im Juli 2025 gab die Walgreens Boots Alliance den Abschluss ihrer Investition in Sinopharm Holding GuoDa Drugstores, einer der größten Apothekenketten Chinas, bekannt. Das Unternehmen betonte zudem, dass es durch eine Kapitalerhöhung von rund 416 Millionen US-Dollar eine Minderheitsbeteiligung von 40 % erworben habe.

- Im Dezember 2024 kündigte Cencora die Einführung von Accelerate Pharmacy Solutions an, einem integrierten Portfolio zur Unterstützung von Krankenhäusern und Gesundheitssystemen. Die Plattform integriert Apotheken-, Lieferketten- und Finanzprozesse und verbessert so die Patientenversorgung.

- Report ID: 4435

- Published Date: Sep 17, 2025

- Report Format: PDF, PPT

- Entdecken Sie eine Vorschau auf die wichtigsten Markttrends und Erkenntnisse

- Prüfen Sie Beispiel-Datentabellen und Segmentaufgliederungen

- Erleben Sie die Qualität unserer visuellen Datendarstellungen

- Bewerten Sie unsere Berichtsstruktur und Forschungsmethodik

- Werfen Sie einen Blick auf die Analyse der Wettbewerbslandschaft

- Verstehen Sie, wie regionale Prognosen dargestellt werden

- Beurteilen Sie die Tiefe der Unternehmensprofile und Benchmarking

- Sehen Sie voraus, wie umsetzbare Erkenntnisse Ihre Strategie unterstützen können

Entdecken Sie reale Daten und Analysen

Häufig gestellte Fragen (FAQ)

Apotheke Umfang des Marktberichts

Die kostenlose Stichprobe umfasst aktuelle und historische Marktgrößen, Wachstumstrends, regionale Diagramme und Tabellen, Unternehmensprofile, segmentweise Prognosen und mehr.

Kontaktieren Sie unseren Experten