Перспективы рынка алкогольных ингредиентов:

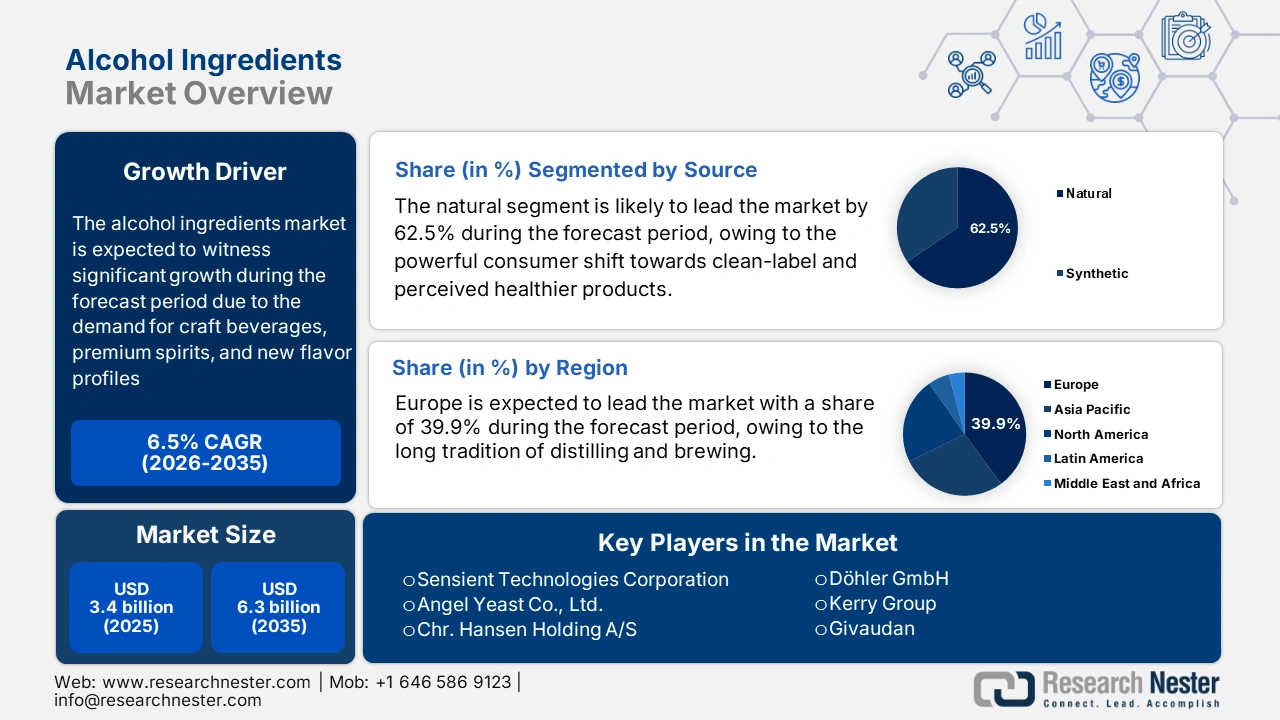

Объем рынка алкогольных ингредиентов в 2025 году оценивался в 3,4 млрд долларов США и, по прогнозам, достигнет 6,3 млрд долларов США к концу 2035 года, увеличиваясь в среднем на 6,5% в течение прогнозируемого периода, то есть с 2026 по 2035 год. В 2026 году объем рынка алкогольных ингредиентов оценивается в 3,6 млрд долларов США.

Рынок алкогольных ингредиентов стабильно растёт благодаря растущему мировому спросу на крафтовые напитки, премиальные крепкие напитки и новые вкусовые профили. Такие основные ингредиенты, как дрожжи, ферменты, красители и ароматизаторы, играют ключевую роль в ферментации, обогащении вкуса и дифференциации продукции. Согласно отчёту Агентства по охране окружающей среды за март 2025 года, этанол является важнейшим ингредиентом, добавляемым в алкогольные напитки и продукты питания. Кроме того, США являются крупнейшим импортёром этилового спирта и других денатурированных спиртов, объём импорта которых в 2023 году составил 81 686,48 тыс. долларов США. Основными поставщиками являются Бразилия и Европейский союз, поставляющие этанол из сахарного тростника и зерна соответственно.

С точки зрения торговли, рынок ингредиентов для алкогольной продукции в значительной степени глобализирован и определяется сравнительным преимуществом в производстве сырья и региональной нормативной базой. Страны с богатым экспортом сахарного тростника, зерна или фруктов, такие как Бразилия и страны Европейского союза, поставляют этанол и другие базовые спирты на крупные рынки импорта, включая США, Индию и Японию. Согласно отчёту Министерства сельского хозяйства США за 2024 год, экспорт сахара из США (из сахарного тростника и свёклы) в 2024 году достиг приблизительно 2,45 млн тонн, а общая стоимость экспорта составила 2,01 млрд долларов США. Кроме того, производители отдают приоритет использованию натуральных ингредиентов и ингредиентов с чистой этикеткой в связи с санитарными нормами, регулирующими торговлю и производство алкогольной продукции.

Рынок алкогольных ингредиентов — драйверы роста и проблемы

Драйверы роста

- Растущий спрос на слабоалкогольные и безалкогольные напитки: В США существует спрос на безалкогольные напитки, обусловленный здоровым образом жизни потребителей и регулирующими нормами потребления алкоголя. Согласно исследованию NLM, проведенному в сентябре 2025 года, продажи слабоалкогольных или безалкогольных заменителей, содержащих 1,2% алкоголя по объему, выросли за последние пять лет, что свидетельствует об умеренности. Кроме того, производители реагируют на это инновациями в области безалкогольных спиртных напитков, слабоалкогольных коктейлей и функциональных напитков, уделяя особое внимание ингредиентам с чистой этикеткой и соблюдению требований FDA к маркировке и безопасности.

- Соблюдение санитарных норм и нормативных требований: Это основной фактор, стимулирующий рынок ингредиентов для алкогольной продукции, поскольку производители всё больше внимания уделяют ингредиентам с «чистой этикеткой», натуральным и сертифицированным GRAS. С другой стороны, производители напитков и переработчики пищевых продуктов полностью полагаются на ингредиенты, соответствующие стандартам FDA и EPA для обеспечения безопасности, качества и стабильности. Соблюдение этих норм не только обеспечивает целостность продукта, но и способствует бесперебойной торговле, хранению и цепочке поставок. Более того, растёт осведомлённость потребителей о здоровье и прозрачность состава алкогольной продукции, спрос на высококачественные, регулируемые ингредиенты для алкогольной продукции продолжает стимулировать развитие отрасли.

- Инновации в ароматизаторах и рецептурах: производители всё чаще используют специальные экстракты ароматизаторов, растительные настои и ферментационные добавки для создания уникальных вкусовых профилей и премиальных продуктов. Согласно отчёту PennState Extension за февраль 2023 года, почти 33% потребителей тратят больше на премиальные напитки с акцентом на новые вкусовые профили и ингредиенты, что тесно связано с премиализацией. Эта тенденция побуждает производителей инвестировать в высококачественные ингредиенты, соответствующие требованиям FDA, которые улучшают смешиваемость и дифференциацию продукта.

Использование зерна в производстве дистиллированных спиртов в 2023 году

Год | Использование зерна в производстве виски, бренди, рома, джина и водки. (Миллиарды фунтов стерлингов) |

2020 | 2.22 |

2021 | 2.44 |

2022 | 2.73 |

2023 | 2.83 |

Источник: Distilled Spirit Council, февраль 2025 г.

Процент от общего объема экспорта крепких спиртных напитков в США в 2024 году

Страна | Процент |

Евросоюз | 50 |

Канада | 10 |

Великобритания | 6 |

Япония | 4 |

Источник: Американские экспортеры дистиллированных спиртных напитков, октябрь 2025 г.

Проблемы

- Политика общественного здравоохранения и налогообложение: Правительства всё чаще используют фискальную политику для сокращения потребления алкоголя, напрямую влияя на спрос на ингредиенты. Всемирная организация здравоохранения отмечает, что повышение акцизов на алкоголь является наиболее экономически эффективным способом сокращения вредного потребления. Например, рост цен может привести к снижению потребления в странах с высоким уровнем дохода. Эта тенденция в политике сдерживает объём рынка, вынуждая поставщиков ингредиентов работать в условиях сокращающегося или стагнирующего рынка, стремясь к повышению эффективности, а не к расширению.

- Неопределенность в цепочке поставок сельскохозяйственных ресурсов: алкогольная промышленность зависит от сельскохозяйственного сырья, такого как зерно, виноград и хмель, которые уязвимы к климатическим и геополитическим потрясениям. Министерство сельского хозяйства США отмечает, что засуха может серьезно повлиять на урожайность ячменя, который является ключевым сырьем для производства пива. Такая неопределенность порождает волатильность цен для солодовников и пивоваров, затрудняя прогнозирование затрат и разработку стратегий закупок. Кроме того, поставщики, не имеющие долгосрочных соглашений с фиксированными ценами с фермерами, наиболее подвержены колебаниям цен на спотовом рынке, что снижает их рентабельность.

Размер и прогноз рынка алкогольных ингредиентов:

| Атрибут отчёта | Детали |

|---|---|

|

Базовый год |

2025 |

|

Прогнозируемый год |

2026-2035 |

|

CAGR |

6,5% |

|

Размер рынка базового года (2025) |

3,4 миллиарда долларов США |

|

Прогнозируемый размер рынка на год (2035) |

6,3 млрд долларов США |

|

Региональный охват |

|

Сегментация рынка алкогольных ингредиентов:

Анализ исходного сегмента

Натуральный подсегмент доминирует в сегменте источников и, как ожидается, будет занимать самую высокую долю в 62,5% к 2035 году. Сегмент развивается благодаря мощному потребительскому переходу к чистой этикетке и воспринимаемым более здоровым продуктам. Эта тенденция поддерживается пропагандой общественного здравоохранения. Например, ВОЗ заявила, что существуют различные преимущества сокращения синтетических добавок в продуктах питания и напитках. Кроме того, синтетические вещества, вызывающие привыкание, вызывают проблемы со здоровьем, и исследование NLM, проведенное в январе 2025 года, показало, что в США проблемы со здоровьем, вызванные привыканием, обходятся в 249 миллиардов долларов США ежегодно. Это побуждает производителей изменять рецептуру продуктов, используя ингредиенты, полученные из фруктов, трав, специй и зерновых, тем самым обеспечивая рыночные позиции и более высокую цену натуральных ингредиентов по сравнению с их синтетическими аналогами.

Анализ сегмента функции

В сегменте функциональных продуктов доминируют усилители вкуса, которые, как ожидается, займут наибольшую долю выручки. Это доминирование обусловлено премиализацией и дифференциацией продукции в отрасли. Производители постоянно используют натуральные и искусственные ароматизаторы, растительные экстракты и сахара для создания уникальных сенсорных профилей и реагирования на меняющиеся вкусы потребителей, что делает разработку вкусов ключевым направлением инвестиций и основным фактором создания стоимости в этом сегменте.

Анализ сегмента типа ингредиента

В сегменте ингредиентов лидирует подсегмент ароматизаторов и солей, что обусловлено постоянным спросом на инновации и премиализацию продукции в алкогольной промышленности. Производители используют натуральные и искусственные ароматизаторы, растительные экстракты и смеси солей для создания уникальных и сложных сенсорных ощущений, востребованных потребителями. Данные PennState Extension за февраль 2023 года показывают, что почти 17% людей в возрасте от 21 до 34 лет предпочитают ароматизированные солодовые напитки. Поэтому производители активно инвестируют в высококачественные ароматизированные ингредиенты, чтобы удовлетворить ожидания потребителей.

Наш углубленный анализ рынка ингредиентов для алкогольной продукции включает следующие сегменты:

Сегмент | Подсегменты |

Тип ингредиента |

|

Источник |

|

Тип напитка |

|

Форма |

|

Функция |

|

Vishnu Nair

Руководитель глобального бизнес-развитияНастройте этот отчет в соответствии с вашими требованиями — свяжитесь с нашим консультантом для получения персонализированных рекомендаций и вариантов.

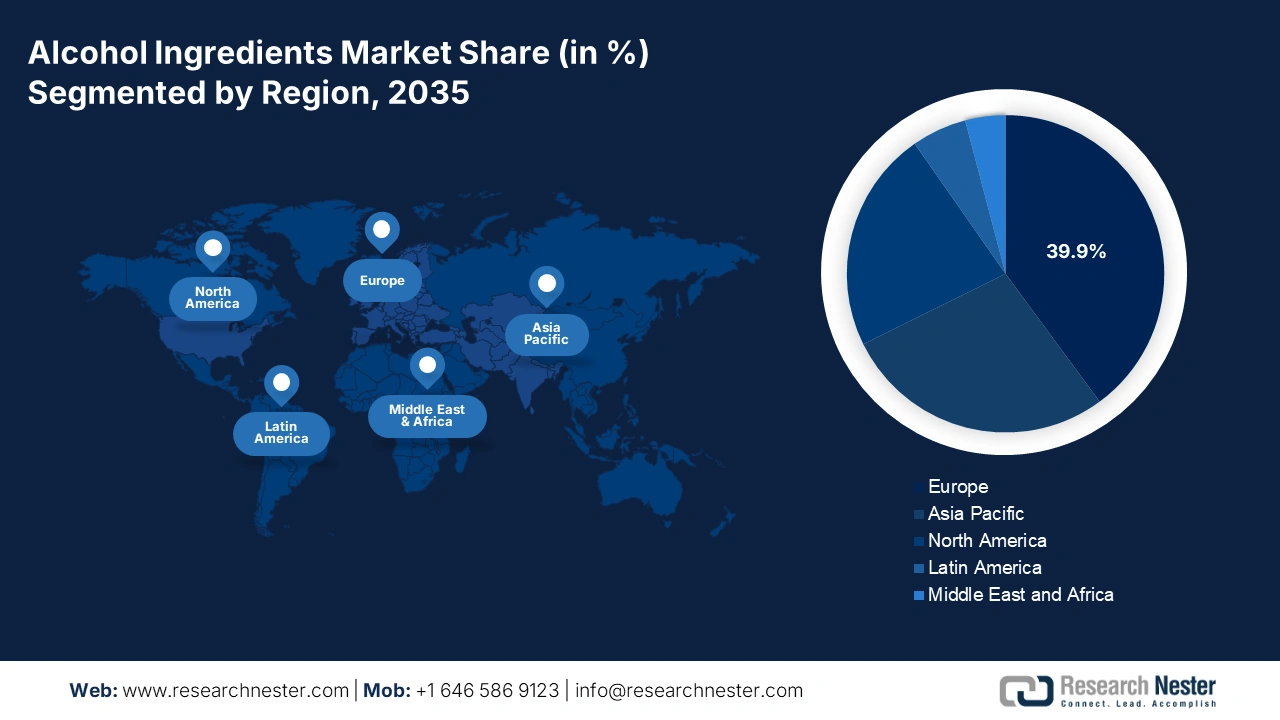

Рынок алкогольных ингредиентов — региональный анализ

Обзор европейского рынка

Европа является доминирующим регионом на рынке ингредиентов для алкогольной продукции и, как ожидается, к 2035 году будет занимать 39,9% рынка. Развитие рынка обусловлено давними традициями винокурения и пивоварения, а также строгими законами в области общественного здравоохранения. Кроме того, регион считается мировым лидером по производству сырья, в основном ячменного солода и хмеля. Согласно отчёту Евростата за июль 2021 года, почти 84% людей в возрасте 15 лет употребляют алкоголь ежедневно. Основной движущей силой является устойчивая тенденция потребителей к премиальности и крафтовым продуктам, что подпитывает спрос на высококачественные, специализированные ингредиенты, такие как ароматный хмель и уникальные штаммы дрожжей.

Ожидается, что к 2035 году Германия будет занимать самую высокую долю в Европе. Огромные масштабы пивоваренной промышленности и экспортная мощь являются основными факторами, определяющими развитие немецкого рынка. Согласно отчёту Destatis, в 2022 году было продано 8,8 млрд литров пива. Несмотря на стабильность внутреннего потребления, международный спрос на немецкое пиво и, как следствие, на его ингредиенты, такие как благородный хмель и особые сорта солода, поддерживает обширную производственную базу. Более того, рост рынка безалкогольного пива, в котором Германия является мировым новатором, создаёт новый спрос на специализированные ингредиенты, способные сохранять вкусовые характеристики без алкоголя, обеспечивая устойчивость и технологический прогресс рынка ингредиентов.

Великобритания сохранит лидирующие позиции благодаря динамичному и инновационному сектору производства крафтовых крепких спиртных напитков и джина. Великобритания является крупнейшим экспортёром продуктов питания, кормов и напитков. В июле 2025 года правительство Великобритании заявило, что виски занимает первое место по объёму экспорта в Великобритании, достигая 5,5 млрд фунтов стерлингов. Этот глобальный успех создаёт устойчивый и высокий спрос на растительные компоненты, нейтральные зерновые спирты и ароматизаторы. Рынок также движим потребительскими тенденциями к премиализации крепких спиртных напитков.

Товарооборот виски и вина в реальном выражении по ценам 2024 года (млн фунтов стерлингов)

Товар | Торговый поток | 2022 | 2023 | 2024 |

Виски | Экспорт | 7378 | 6086 | 5537 |

Импорт | 202 | 217 | 191 | |

Вино | Экспорт | 642 | 532 | 385 |

Импорт | 4474 | 4145 | 3938 |

Источник: Правительство Великобритании, июль 2025 г.

Обзор рынка Азиатско-Тихоокеанского региона

Азиатско-Тихоокеанский регион является самым быстрорастущим регионом на рынке ингредиентов для алкогольной промышленности, среднегодовой темп роста которого к 2035 году составит 7,3%. Он характеризуется быстрой урбанизацией, ростом среднего класса и меняющимися моделями потребления. Рынок движим премиализацией и растущей потребностью в специальных солодах, хмеле и уникальных вкусовых профилях. Развивающиеся страны, такие как Китай и Индия, испытывают огромный спрос, обусловленный объёмами, со стороны своих крупных внутренних рынков крепких спиртных напитков (например, байцзю, виски) и пива. Ключевой региональной тенденцией является рост интереса к здоровому образу жизни, что способствует развитию сегментов слабоалкогольных и готовых к употреблению напитков (RTD), требующих инновационных ингредиентов для маскировки вкуса и текстуры.

Рынок ингредиентов для алкогольной продукции в Японии движим развитыми отраслями производства сакэ, сётю и виски, а также растущим сегментом крафтового пива. По данным OEC, в 2023 году Япония импортировала алкоголь крепостью > 80% (этиловый спирт с содержанием чистого этанола более 80%) на сумму 419 млн долларов США. Министерство здравоохранения, труда и социального обеспечения борется с вредом, связанным с алкоголем, который представляет собой серьезную проблему для общественного здравоохранения, проводя политику и образовательные кампании, направленные на снижение потребления, что косвенно влияет на рыночную конъюнктуру ингредиентов.

Китайский рынок ингредиентов для алкогольной продукции стремительно растёт, чему способствует растущий спрос на премиальные крепкие спиртные напитки, ароматизированные напитки и инновационные рецептуры. Более того, производство этанола из зерновых и фруктов в Китае имеет решающее значение для поставок пищевого и алкогольного алкоголя. По данным Министерства сельского хозяйства США, в августе 2025 года Китай станет источником 190 миллионов литров этанола в год, в основном для производства напитков и промышленного применения. Растущая зависимость от импорта в сочетании с высоким внутренним спросом подталкивает производителей ингредиентов к масштабированию производства и повышению качества.

Опытные заводы по производству целлюлозного этанола в Китае

Производители | Производственная мощность | Сырье |

Хэнань Тяньгуань | 38 миллионов литров | Стебли пшеницы и кукурузы |

Сунъюань Гуанхэ | 25 миллионов литров | Кукурузные початки и стебли |

Шаньдун Долгожитель | 65 миллионов литров | Кукурузные початки |

Цзинань Шэнцюань | 25 миллионов литров | Кукурузные стебли, кукурузные початки |

Аньхой Гочжэнь | 64 миллиона литров | Стебли кукурузы и пшеницы |

КОФКО Чжаодун | 0,6 миллиона литров | Кукурузные стебли |

Аньхой Фэнъюань | 6 миллионов литров | Кукурузные стебли, кукурузные початки |

Источник: Министерство сельского хозяйства США , август 2025 г.

Обзор рынка Северной Америки

Северная Америка стремительно расширяет рынок ингредиентов для алкогольной продукции и к 2035 году, как ожидается, займет значительную долю рынка. США лидируют в регионе, отличаясь зрелостью, высоким уровнем премиальности и инноваций. Доля региона определяется, главным образом, развитой индустрией крафтовых напитков, где сохраняется спрос на разнообразные и высококачественные ингредиенты, такие как специальные солода, хмель и уникальные ароматизаторы. Среди ключевых тенденций – растущий потребительский спрос на слабоалкогольные и безалкогольные напитки, требующий использования современных ингредиентов для воссоздания ощущений во рту и вкуса, а также потребность в натуральных ингредиентах с «чистой этикеткой».

Рынок алкогольных ингредиентов в США стремительно растёт, чему способствует высокий спрос на ароматизированные напитки и продукцию с «чистой этикеткой». В феврале 2025 года Совет по крепким спиртным напиткам США заявил, что производство крепких спиртных напитков выросло на 121% за последнее десятилетие; в 2023 году объём производства составил 2,83 млрд фунтов, что отражает более широкое использование дрожжей, ароматизаторов и специальных добавок. Регуляторный акцент FDA на безопасных ингредиентах, одобренных GRAS, продолжает формировать отрасль. В период с 2022 по 2025 год инновации в рецептурах и премиальных напитках останутся ключевым фактором роста.

Рынок алкогольных ингредиентов в Канаде постепенно растёт, чему способствует возросший спрос на крафтовое пиво, ароматизированные крепкие напитки и экологически чистые ингредиенты для пивоварения. По данным Статистического управления Канады на март 2024 года, общий объём продаж крепких спиртных напитков в 2024 году составил 184,9 млн литров, что свидетельствует о значительном вкладе солода, дрожжей и ароматизаторов. Правительство, в рамках Канадского агентства по инспекции пищевых продуктов (CFIA), устанавливает стандарты безопасности и маркировки ингредиентов. Ожидается, что в период с 2022 по 2025 год инновации в области натуральных ароматизаторов и усилителей брожения будут способствовать диверсификации продукции и повышению её качества.

Доля спирта в алкогольной промышленности США

Год | Процент |

2014 | 35.2 |

2019 | 37.8 |

2024 | 42.2 |

Источник: Совет по крепким спиртным напиткам, февраль 2025 г.

Основные игроки рынка алкогольных ингредиентов:

- Обзор компании

- Бизнес-стратегия

- Основные предложения продуктов

- Финансовые показатели

- Ключевые показатели эффективности

- Анализ рисков

- Недавнее развитие

- Региональное присутствие

- SWOT-анализ

Глобальный рынок алкогольных ингредиентов характеризуется высокой фрагментацией и наличием множества транснациональных компаний, предлагающих разнообразные ингредиенты. Доминирующей тенденцией среди ведущих игроков является интенсивная ориентация на исследования и разработки, направленные на натуральные продукты и продукты с «чистой этикеткой», что обусловлено давлением потребителей. Более того, слияния и поглощения широко используются для консолидации доли рынка и приобретения специальных технологий или продуктовых портфелей. Вертикальная интеграция поставок, особенно солода и дрожжей, также является ключевой стратегией для обеспечения контроля затрат, качества и гарантированных поставок для крупных производителей напитков.

Ниже представлен список некоторых видных игроков, работающих на мировом рынке:

Название компании | Источник | Предполагаемая доля рынка к 2025 году | Фокус отрасли |

Дёлер ГмбХ | Германия | 5,2% | Поставщик интегрированных систем натуральных ингредиентов, ароматизаторов и основ для вина, крепких спиртных напитков и пива. |

International Flavors & Fragrances Inc. (IFF) | НАС | 4,8% | Мировой лидер в области создания ароматов, предлагающий изысканные вкусовые решения для всех категорий алкогольных напитков. |

Живодан | Швейцария | 4,5% | Разрабатывает широкий ассортимент натуральных и синтетических ароматизаторов для премиальных спиртных напитков и готовых к употреблению напитков. |

Корпорация «Чувственные технологии» | НАС | 3,9% | Специализируется на натуральных красителях и современных ароматизаторах для индустрии напитков. |

Angel Yeast Co., Ltd. | Китай | 3,5% | Крупный производитель дрожжей и дрожжевых экстрактов, необходимых для процессов ферментации пива и крепких спиртных напитков. |

Chr. Hansen Holding A/S | Дания | хх% | Предоставляет микробные и ферментные решения для управления ферментацией, развития вкуса и консервации. |

Ashland Inc. | НАС | хх% | Поставляет специальные добавки и стабилизаторы, включая гидроколлоиды для текстуры и вкусовых ощущений. |

Группа Керри | Ирландия | хх% | Предлагает вкусовые и питательные решения, включая вкусовые ингредиенты и маскирующие технологии для напитков с низким содержанием алкоголя. |

Treatt plc | Великобритания | хх% | Основное внимание уделяется натуральным экстрактам и эфирным маслам, в частности цитрусовым и другим ароматизаторам в крепких спиртных напитках и напитках RTD. |

Боортмальт | Бельгия | хх% | Одна из крупнейших в мире компаний по производству солода, поставляющая соложеный ячмень для мировой пивоваренной и винокуренной промышленности. |

АДМ | США | хх% | Предлагает широкий ассортимент продукции, включая дрожжи, ароматизаторы и крахмалы, уделяя особое внимание биорешениям. |

Каргилл, Инкорпорейтед | НАС | хх% | Поставляет подсластители, крахмалы и текстуризаторы, а также специальные ингредиенты на основе солода и какао. |

Roquette Frères | Франция | хх% | Производит растительные ингредиенты, включая специальные крахмалы и белки, используемые в производстве напитков. |

Muntons plc | Великобритания | хх% | Ведущий производитель солода, поставляющий солод и солодовые ингредиенты для пивоваренной и винокуренной промышленности. |

ДСМ | Нидерланды | хх% | Поставляет растворы для консервирования, ферменты для осветления сока и пищевые ингредиенты. |

Маккормик и компания | НАС | хх% | Использует свой опыт в области специй и ароматизаторов для растущего сегмента ароматизированных спиртных напитков и готовых к употреблению напитков. |

Международная корпорация Такасаго | Япония | хх% | Ведущий производитель ароматизаторов, создающий фирменные вкусовые профили для мировых и региональных брендов напитков. |

ДД Уильямсон (DDW) | НАС | хх% | Мировой лидер по производству карамельного колера и других натуральных красителей для пива, спиртных напитков и напитков. |

Синергия вкусов | НАС | хх% | Разрабатывает и производит ароматизаторы для широкого ассортимента алкогольных напитков, уделяя особое внимание их аутентичности. |

Briess Malt & Ingredients Co. | НАС | хх% | Производит солод и старинные зерна для предприятий крафтового пивоварения и винокурения в Северной Америке и за ее пределами. |

Последние события

- В июне 2025 года компания ABD Maestro Pvt. Ltd. (ABDM) представила на индийском рынке водку «Русский Стандарт», ведущий российский премиальный бренд. Этот запуск знаменует приход всемирно известного «Русского Стандарта» в Индию, предлагая любителям водки уникальный вкус, чистоту и мягкость.

- В ноябре 2024 года компания India Glycols вышла на рынок премиального алкоголя благодаря партнёрству с Amrut Distilleries. Это партнёрство направлено, главным образом, на производство, дистрибуцию и продажу отдельных премиальных брендов Amrut на территории Северной Индии, что знаменует собой стратегический выход на более дорогие сегменты рынка.

- В сентябре 2024 года компания Diageo India под брендом McDowell's & Co. выпустила водку, джин, ром с лимоном и тёмный ром X Series для эксклюзивных мероприятий. Эта линейка создана для того, чтобы стимулировать эксперименты, возможность смешивания и создавать особые условия для современных потребителей.

- Report ID: 8181

- Published Date: Oct 09, 2025

- Report Format: PDF, PPT

- Ознакомьтесь с предварительным обзором ключевых рыночных тенденций и инсайтов

- Ознакомьтесь с примерами таблиц данных и разбивками по сегментам

- Оцените качество наших визуальных представлений данных

- Оцените структуру нашего отчёта и методологию исследования

- Получите представление об анализе конкурентной среды

- Поймите, как представлены региональные прогнозы

- Оцените глубину профилирования компаний и бенчмаркинга

- Предварительный просмотр того, как практические инсайты могут поддержать вашу стратегию

Изучите реальные данные и анализ

Часто задаваемые вопросы (FAQ)

Ингредиенты алкоголя Объем рыночного отчета

Бесплатный образец включает текущий и исторический объем рынка, тенденции роста, региональные графики и таблицы, профили компаний, прогнозы по сегментам и многое другое.

Связаться с нашим экспертом