Perspectivas del mercado de metales de transición:

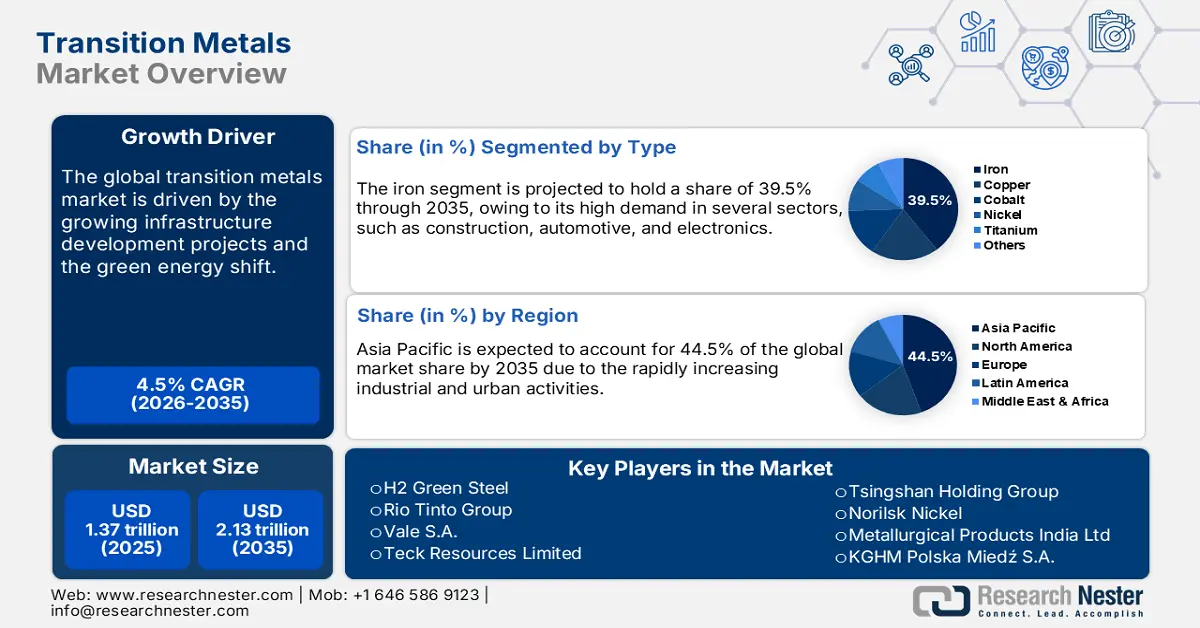

El tamaño del mercado de metales de transición se valoró en 1,37 billones de dólares en 2025 y se prevé que supere los 2,13 billones de dólares en 2035, registrando una tasa de crecimiento anual compuesta (TCAC) superior al 4,5 % durante el período de previsión, es decir, entre 2026 y 2035. En el año 2026, se estima que el tamaño de la industria de metales de transición alcanzará los 1,43 billones de dólares.

El sólido desarrollo de infraestructuras a nivel mundial ofrecerá importantes beneficios a los productores de metales de transición en los próximos años. Tanto los países desarrollados como los en desarrollo se centran en el desarrollo de nuevas infraestructuras y la modernización de las existentes para mantener su competitividad global. Las regiones con mayor potencial, como Asia Pacífico, América Latina y Oriente Medio y África, impulsarán significativamente el comercio de metales de transición. Se prevé que las políticas gubernamentales favorables y las inversiones público-privadas positivas fomenten la producción y comercialización de metales de transición como el níquel, el cobalto, el hierro y el zinc. Estos avances atraerán nuevos participantes al mercado de metales de transición y contribuirán a fortalecer la cadena de suministro.

Las inversiones en nuevos yacimientos de metales y minerales están cobrando impulso a nivel mundial. Según un análisis de la Agencia Internacional de la Energía (AIE), la extracción minera aumentó un 10 % interanual en 2023. El gasto en exploración también creció cerca de un 15 %, impulsado principalmente por Australia y Canadá. Las inversiones en litio también experimentaron un fuerte incremento del 60 % en 2023, a pesar de los bajos precios. Muchos países están estableciendo alianzas transfronterizas para expandir la producción de metales de transición. En los últimos 10 años, China ha liderado la adquisición de minas en el extranjero, con un elevado gasto. Australia incrementó la inversión de su Fondo para Minerales Críticos, financiando proyectos de extracción y procesamiento con aproximadamente 1300 millones de dólares en 2023.

Clave Metales de transición Resumen de Perspectivas del Mercado:

Aspectos destacados regionales:

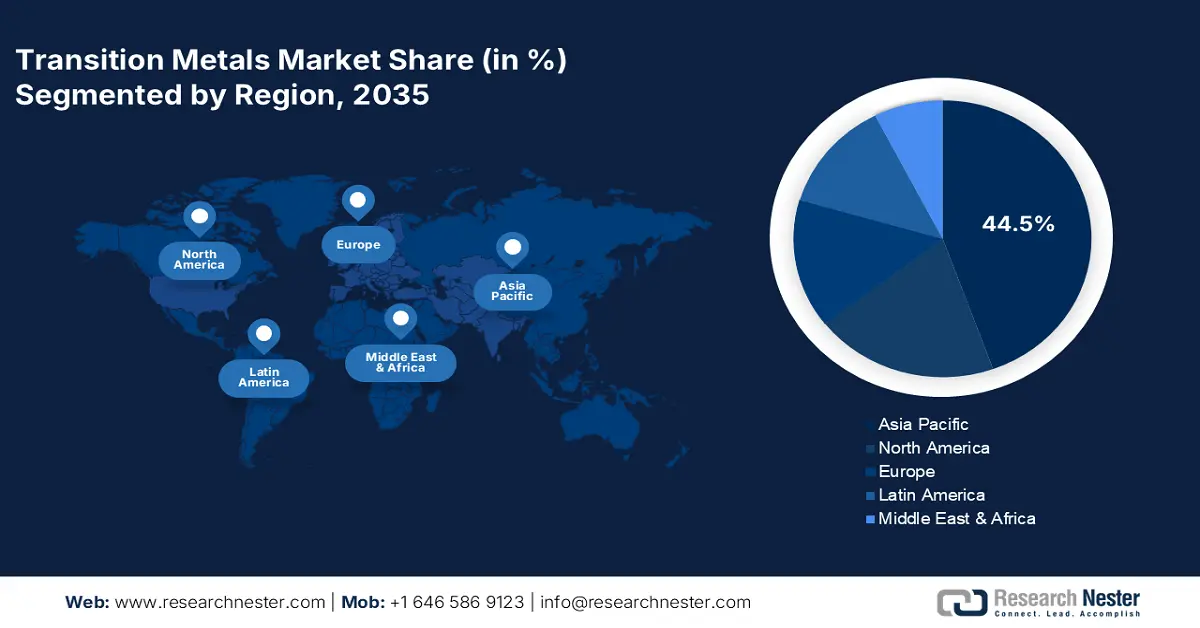

- Asia Pacífico lidera el mercado de metales de transición con una cuota del 44,5%, impulsado por un sólido desarrollo industrial y urbano y la transición hacia la energía verde, lo que la posiciona como un centro global hasta 2026-2035.

- Se prevé que el mercado de metales de transición de América del Norte experimente un rápido crecimiento hasta 2035, impulsado por fuertes inversiones mineras y la demanda de energía limpia.

Información del segmento:

- Se prevé que el segmento del hierro crezca significativamente entre 2026 y 2035, impulsado por la alta demanda de los sectores industriales y de infraestructura globales.

- Se prevé que el segmento de Construcción y Edificación alcance una cuota de mercado del 39,9% para 2035, impulsado por la urbanización y la dependencia de metales duraderos y resistentes a la corrosión.

Tendencias clave de crecimiento:

- Aplicaciones cada vez mayores en baterías de vehículos eléctricos

- transición hacia la energía verde

Principales desafíos:

- Regulaciones y preocupaciones ambientales estrictas

- Negocio incierto y con gran inversión de capital

Principales actores: H2 Green Steel, Rio Tinto Group, Vale SA, Teck Resources Limited, Tsingshan Holding Group y Norilsk Nickel.

Global Metales de transición Mercado Pronóstico y perspectiva regional:

Tamaño del mercado y proyecciones de crecimiento:

- Tamaño del mercado en 2025: 1,37 billones de dólares

- Tamaño del mercado en 2026: 1,43 billones de dólares

- Tamaño de mercado proyectado: 2,13 billones de dólares estadounidenses para 2035

- Previsiones de crecimiento: 4,5% de tasa de crecimiento anual compuesta (2026-2035)

Dinámicas regionales clave:

- Región más grande: Asia Pacífico (44,5% de participación para 2035)

- Región de mayor crecimiento: Asia Pacífico

- Países dominantes: China, Estados Unidos, Rusia, Japón, Alemania

- Países emergentes: China, India, Japón, Corea del Sur, Brasil

Last updated on : 18 September, 2025

Factores impulsores y desafíos del crecimiento del mercado de metales de transición:

Factores de crecimiento

- Aplicaciones crecientes en baterías para vehículos eléctricos: Los metales de transición están adquiriendo gran importancia en el sector automotriz, especialmente en la fabricación de vehículos eléctricos. Metales como el cobalto, el níquel y el litio se utilizan ampliamente en la producción de baterías para vehículos eléctricos. Su buena conductividad térmica y eléctrica está impulsando la demanda de metales de transición en la producción de baterías innovadoras para vehículos eléctricos. La creciente adopción de vehículos de cero emisiones está generando un entorno muy rentable para los fabricantes de metales de transición.

- Transición hacia la energía verde: Se prevé que la transición hacia la energía limpia impulse las ventas de metales críticos durante el período proyectado. El cobre, el titanio y el platino son componentes esenciales en la fabricación de paneles solares, pilas de combustible de hidrógeno y turbinas eólicas. Se estima que la transición hacia la energía limpia aumentará la demanda a largo plazo de metales como el cobre, el cobalto, el níquel, el litio y el grafito. El estudio de la AIE indica que la demanda total de cobre en el escenario de compromisos anunciados, particularmente para la energía solar fotovoltaica y eólica, aumentará de 1685 kt y 724,1 kt en 2025 a 2049 kt y 939,1 kt en 2040, respectivamente.

La misma fuente indica que el valor de mercado del cobre en la transición energética se calculó en 220.000 millones de dólares en 2023 y se prevé un auge en el escenario de compromisos anunciados y en el de cero emisiones netas para 2040. El análisis del Foro Económico Mundial (FEM) revela que se proyecta que la demanda de cobre alcance los 55,1 millones de toneladas para 2050. Chile lidera las reservas de cobre con un 23,6%, seguido por la República Democrática del Congo (10,0%), Perú (10,0%) y China (8,6%).

Fuente: IEA

desafíos

- Normativa y preocupaciones ambientales estrictas: Las estrictas regulaciones mineras en ciertas regiones, debido a preocupaciones ambientales, probablemente reduzcan la producción de metales de transición. El exceso de actividad minera provoca erosión del suelo, pérdida de biodiversidad y contaminación. El estricto cumplimiento de los criterios ambientales, sociales y de gobernanza (ASG) suele retrasar o paralizar los proyectos. Por lo tanto, las regulaciones y preocupaciones ambientales constituyen importantes obstáculos para la extracción y el refinado de metales de transición. Las alianzas estratégicas con entidades públicas podrían ayudar a los fabricantes de metales a superar este problema.

- Un negocio incierto y con alta intensidad de capital: La minería de metales de transición es un negocio que requiere una gran inversión de capital debido a la incertidumbre de sus resultados. Las elevadas inversiones iniciales, los largos periodos de gestación y los cambios en las políticas y regulaciones representan un obstáculo importante para los inversores. Para reducir la incertidumbre de los resultados mineros, los participantes del mercado tienen previsto invertir en tecnologías digitales. La integración de la inteligencia artificial, el aprendizaje automático y el análisis predictivo contribuye a una toma de decisiones eficaz, lo que se traduce en mayores beneficios.

Tamaño y pronóstico del mercado de metales de transición:

| Atributo del informe | Detalles |

|---|---|

|

Año base |

2025 |

|

Período de previsión |

2026-2035 |

|

CAGR |

4,5% |

|

Tamaño del mercado del año base (2025) |

1,37 billones de dólares |

|

Previsión del tamaño del mercado para el año 2035 |

2,13 billones de dólares |

|

Alcance regional |

|

Segmentación del mercado de metales de transición:

Tipo (Hierro, Cobre, Cobalto, Níquel, Titanio, Otros)

Para 2035, se estima que el segmento del hierro captará más del 39,5 % de la cuota de mercado de los metales de transición. El hierro, pilar fundamental de todos los sectores, está experimentando una intensa exploración y comercialización. El desarrollo de infraestructuras, la industria automotriz y otros sectores manufactureros impulsan una alta demanda de hierro. La AIE afirma que se prevé que la producción mundial de hierro mediante las tecnologías comerciales de alto horno y hierro de reducción directa alcance los 1181,6 Mt y 157,3 Mt anuales para 2030, respectivamente. Se estima que el sólido crecimiento de los proyectos ferroviarios, viales y energéticos impulsará la demanda de hierro y sus pélets.

Uso final (Construcción, Automoción, Electrónica, Pinturas y Revestimientos, Otros)

En el mercado de metales de transición, se prevé que el sector de la construcción domine con una cuota de ingresos superior al 39,9 % para 2035. Los metales de transición presentan una alta demanda en la construcción debido a su durabilidad y resistencia a la corrosión. El rápido crecimiento de la urbanización a nivel mundial está generando una elevada demanda de metales para la construcción. El Programa de las Naciones Unidas para el Medio Ambiente (PNUMA) afirma que el sector de la construcción depende en gran medida del acero. El sector de fabricación de equipos para la construcción también impulsa las ventas de metales de transición como el hierro, el cobre y el níquel.

Nuestro análisis exhaustivo del mercado mundial de metales de transición incluye los siguientes segmentos:

Tipo |

|

Forma |

|

Uso final |

|

Vishnu Nair

Jefe de Desarrollo Comercial GlobalPersonalice este informe según sus necesidades: conéctese con nuestro consultor para obtener información y opciones personalizadas.

Análisis regional del mercado de metales de transición:

Pronóstico del mercado de Asia Pacífico

Se estima que el mercado de metales de transición de Asia Pacífico representará más del 44,5 % de los ingresos totales para finales de 2035. La sólida actividad industrial y urbana impulsa una alta demanda de estos metales. La transición hacia las energías renovables también está incrementando el comercio de níquel, cobalto y hierro en toda la región. China lidera la producción de hierro gracias a sus estrategias de producción tanto nacionales como internacionales. India, Japón y Corea del Sur también se perfilan como mercados rentables para los fabricantes de metales de transición, debido a la intensa actividad industrial y de construcción de plantas en curso.

Se prevé que el liderazgo de China en la fabricación de vehículos eléctricos impulse las ventas de metales de transición en los próximos años. Las continuas innovaciones en la producción de baterías para vehículos eléctricos incrementarán la aplicación de litio, níquel y cobalto. Se proyecta que el crecimiento en la producción y venta de vehículos eléctricos aumentará los ingresos de los fabricantes de metales de transición. El estudio de la AIE estima que los vehículos eléctricos híbridos enchufables (PHEV) en China representaron un tercio del total de ventas de automóviles eléctricos y casi el 18 % de la demanda de baterías en 2023. La demanda de baterías para vehículos eléctricos ascendió a 417 GWh/año en el país durante el mismo período.

Las políticas gubernamentales de apoyo y la financiación impulsarán la producción de metales de transición en la India . El informe del Observatorio de la Complejidad Económica (OEC) estima que las exportaciones de metales de la India alcanzaron los 39.100 millones de dólares en 2023, lo que la sitúa como el cuarto producto más comercializado del país. Los principales mercados de exportación fueron Estados Unidos (5.500 millones de dólares), Italia (2.700 millones de dólares), Emiratos Árabes Unidos (2.100 millones de dólares), Arabia Saudí (1.800 millones de dólares) y Corea del Sur (1.600 millones de dólares). La Fundación para el Equidad de Marca de la India (IBEF) afirma que se prevé que la demanda de zinc se duplique en los próximos 5 a 10 años. Es probable que el desarrollo de infraestructuras, como ferrocarriles, carreteras y aeropuertos, impulse la demanda de acero a una tasa de crecimiento del 10%.

Estadísticas del mercado de América del Norte

Se prevé que el mercado de metales de transición de Norteamérica experimente el mayor crecimiento anual compuesto (CAGR) entre 2026 y 2035. El aumento de la inversión pública en proyectos mineros y el apoyo gubernamental impulsarán las ventas de metales de transición en la región. La sólida presencia de industrias como la automotriz, la construcción y la electrónica abre oportunidades lucrativas para los exportadores de metales de transición. La tendencia hacia las energías limpias también está transformando la producción y comercialización de metales de transición como el cobalto, el níquel, el hierro y el cobre.

La minería de metales está experimentando un auge en Estados Unidos debido a la creciente demanda de vehículos eléctricos y dispositivos electrónicos inteligentes. El Servicio Geológico de Estados Unidos (USGS) afirma que las siete minas de hierro a cielo abierto del país, especialmente las de Michigan y Minnesota, suministraron cerca del 98 % de la producción nacional de mineral de hierro utilizable al sector siderúrgico. En 2023, la producción nacional de mineral de hierro ascendió a casi 7500 millones de dólares. El desarrollo de infraestructuras y la construcción residencial también impulsan el comercio de metales de transición.

La tendencia hacia las energías limpias está influyendo notablemente en las ventas de metales de transición en Canadá . El creciente uso de energías renovables, como la solar y la eólica, para la producción energética probablemente impulsará las ventas de cobre, hierro, carbón y níquel en el país. El aumento en el registro de vehículos eléctricos también representa oportunidades lucrativas para los productores de metales de transición. Por ejemplo, según Estadísticas Canadá, en el cuarto trimestre de 2024 se registraron aproximadamente 81.205 vehículos de cero emisiones en el país. El auge de la construcción también impulsará la demanda de hierro, níquel, zinc y cobalto en los próximos años.

Principales actores del mercado de metales de transición:

- Acero verde H2

- Información general de la empresa

- Estrategia empresarial

- Ofertas de productos clave

- Desempeño financiero

- Indicadores clave de rendimiento

- Análisis de riesgos

- Desarrollo reciente

- Presencia regional

- Análisis FODA

- Grupo Río Tinto

- Vale SA

- Teck Resources Limited

- Grupo Tsingshan Holding

- Norilsk Nickel

- Productos metalúrgicos de la India Ltd.

- KGHM Polska Mied? SA

- Aleaciones de renio

- Compañía de Acero y Aluminio Reliance

- Transition Metals Corp

- Fortescue Metals Group Limited

- Samancor Chrome

- Vedanta Resources plc

Las empresas líderes emplean diversas estrategias de marketing, tanto orgánicas como inorgánicas, tales como la integración de tecnologías avanzadas, alianzas y colaboraciones, fusiones y adquisiciones, y expansiones regionales para obtener altos ingresos. Los gigantes de la industria establecen alianzas estratégicas con otros actores para ampliar su alcance de mercado. Asimismo, colaboran con entidades públicas para garantizar el cumplimiento normativo y aumentar la producción. Muchas empresas también invierten en actividades mineras en el extranjero para consolidar su dominio en el mercado de metales de transición.

Algunos de los actores clave en el mercado de metales de transición son:

Desarrollos Recientes

- En abril de 2024, Vale SA anunció la finalización exitosa de la venta de acciones de Vale a Manara Minerals por un valor aproximado de 2.500 millones de dólares. Manara Minerals, la empresa conjunta de Ma'aden y el Fondo de Inversión Pública de Arabia Saudí, adquirió el 10% de Vale.

- En agosto de 2023, H2 Green Steel estableció una alianza estratégica con el Grupo Rio Tinto para el suministro de pélets de mineral de hierro de reducción directa. Estos pélets se suministran a la planta de H2 Green Steel en Suecia.

- Report ID: 7534

- Published Date: Sep 18, 2025

- Report Format: PDF, PPT

- Explore una vista previa de las principales tendencias e ideas del mercado

- Revise tablas de datos de muestra y desgloses por segmento

- Experimente la calidad de nuestras representaciones visuales de datos

- Evalúe nuestra estructura de informe y metodología de investigación

- Obtenga una vista de la análisis del panorama competitivo

- Comprenda cómo se presentan las previsiones regionales

- Evalúe la profundidad del perfilado de empresas y análisis comparativo

- Vea cómo los insights accionables pueden respaldar su estrategia

Explore datos y análisis reales

Preguntas frecuentes (FAQ)

Metales de transición Alcance del informe de mercado

La muestra gratuita incluye el tamaño del mercado actual e histórico, tendencias de crecimiento, gráficos y tablas regionales, perfiles de empresas, previsiones por segmento y más.

Conéctate con nuestro experto

Derechos de autor © 2026 Research Nester. Todos los derechos reservados.