Pronóstico del tamaño y crecimiento del mercado mundial de etileno, y tendencias destacadas para el período 2025-2037

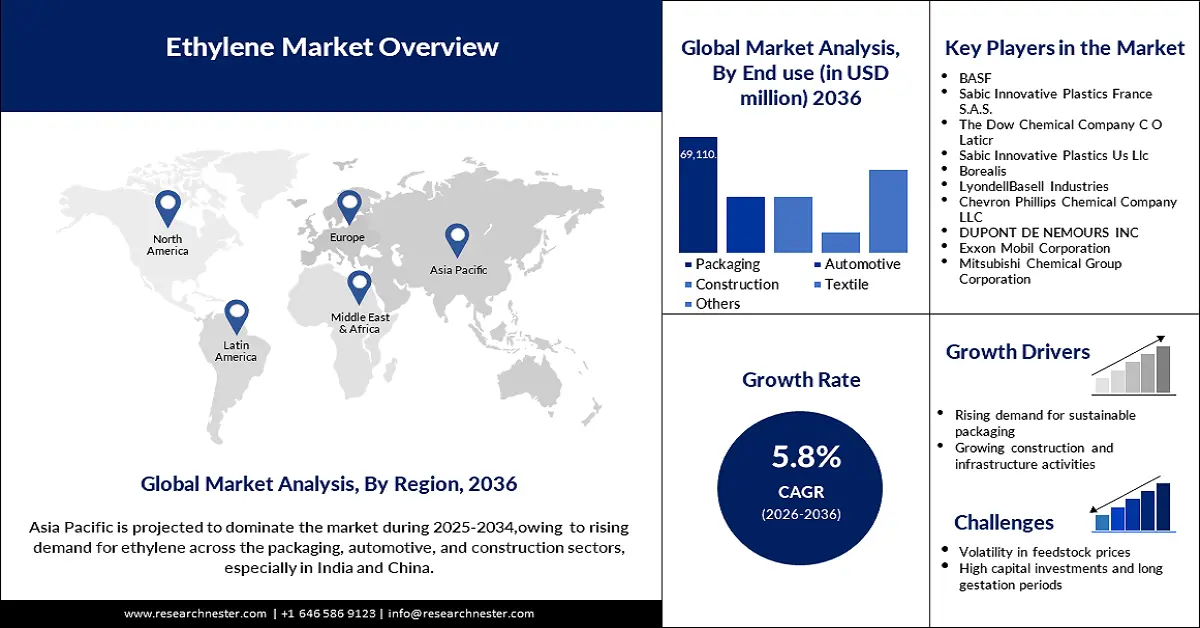

El mercado del etileno se estimó en 185 500 millones de dólares en 2024 y se prevé que supere los 325 900 millones de dólares para finales de 2037, con una tasa de crecimiento anual compuesta (TCAC) superior al 5,4 % durante el período de pronóstico, es decir, entre 2025 y 2037. En 2025, el tamaño de la industria del etileno se estima en 194 900 millones de dólares, impulsado por la creciente demanda de polietileno, óxido de etileno y derivados en los principales sectores de uso final.

El principal motor de crecimiento del mercado del etileno es la creciente disponibilidad y el uso de etano como materia prima, especialmente en EE. UU. Según el Departamento de Energía de EE. UU., el crecimiento de la extracción de gas de esquisto ha impulsado un notable aumento en la producción de etano, lo que a su vez impulsa la expansión de la capacidad de producción de etileno. Este cambio hacia la producción de etano es muy beneficioso debido a su alto rendimiento y bajos costos en comparación con otras materias primas. El análisis del DOE subraya las probables ventajas económicas de invertir en el uso nacional de etano, destacando su papel en la mejora de la competitividad de la industria petroquímica estadounidense.

La cadena de suministro de materias primas de etileno está experimentando transformaciones notables, centradas en la mejora de las capacidades de fabricación y producción. Un informe técnico del Departamento de Agricultura de EE. UU. indica que los avances en las tecnologías de procesamiento y la infraestructura han mejorado la capacidad de producción de etileno. A nivel mundial, Estados Unidos se ha consolidado como exportador neto de etano y derivados del etileno, aprovechando sus abundantes recursos de gas de esquisto. Además, se realizan inversiones continuas en investigación, desarrollo y despliegue (IDD) destinadas a investigar alternativas de origen biológico para la producción de etileno, minimizar el impacto ambiental y promover la sostenibilidad. El Laboratorio Nacional de Energías Renovables (NREL) participa activamente en iniciativas de investigación para crear soluciones energéticas avanzadas, incluyendo la generación de etileno a partir de recursos renovables.

Sector del etileno: impulsores del crecimiento y desafíos

Factores impulsores del crecimiento

- Marcos regulatorios más estrictos (EPA y ECHA) y auge de los envases sostenibles: La revisión de la normativa sobre sustancias químicas tóxicas de la EPA en 2023, bajo la TSCA, ha establecido requisitos de presentación de informes y cumplimiento más estrictos, lo que ha resultado en un aumento del 14-17 % en los gastos operativos de los productores de sustancias químicas. Las actualizaciones de REACH por parte de la ECHA han aumentado los requisitos de registro. Estos ajustes regulatorios instan a los productores de etileno a adoptar tecnologías más limpias y a optar por alternativas químicas más seguras y conformes. Además, la creciente atención a la sostenibilidad ha resultado en un aumento notable de la demanda de polietileno derivado del bioetileno. A medida que el sector del envasado realiza la transición hacia soluciones reciclables y compostables, se proyecta que los bioplásticos basados en etileno crezcan a una tasa anual compuesta del 9,7 % hasta 2030, especialmente en las industrias de alimentos y bebidas en Europa y Asia.

- Avances en la tecnología catalítica y la demanda de la industria automotriz: La adopción de tecnologías avanzadas de craqueo catalítico, como el OCM oxidativo, ha mejorado significativamente la eficiencia de la producción de etileno y ha permitido una reducción del consumo energético de hasta un 22 %. Estos avances han logrado reducir la huella de carbono de las operaciones de fabricación, mejorar la competitividad en el mercado y contribuir a los objetivos de descarbonización. Además, los derivados del etileno son esenciales para la producción de piezas plásticas ligeras que mejoran la eficiencia del combustible y son cruciales para el diseño de vehículos eléctricos (VE). Se prevé que la producción de vehículos eléctricos alcance los 34,1 millones de unidades para 2030, lo que provocará un aumento significativo de la demanda de etileno. Asimismo, el polietileno y el caucho de etileno-propileno siguen siendo esenciales para el embalaje de baterías y el aislamiento de cables.

1. Productores y benchmarking operativo

Es necesario aumentar la capacidad operativa de producción de etileno para satisfacer las necesidades de las industrias automotriz, de la construcción y del embalaje. Desde mediados de 2020, las compañías estadounidenses de petróleo y gas han incrementado su inversión en el sector downstream. La producción de etileno también ha aumentado significativamente. Grandes fabricantes estadounidenses como BASF, Dow y SABIC construyeron instalaciones altamente integradas en regiones de reciente creación donde el gas es más económico para el procesamiento downstream. Esto se está haciendo para reducir costos y emisiones. BASF es líder en el mercado del etileno con más de 392 plantas de producción y una producción anual de más de 92 millones de toneladas métricas.

En Asia, Formosa y Sinopec Plastics son entidades regionales líderes que operan sus instalaciones integradas en Taiwán y China. También buscan mejorar la capacidad en las regiones del sur de Asia y planean adoptar la tecnología de craqueo a vapor. Las tasas de utilización global del 90% al 95% indican un equilibrio adecuado entre la demanda y la oferta. La siguiente tabla presenta un análisis comparativo operativo y las tendencias del volumen de producción anual (en millones de toneladas métricas) de los 10 principales productores mundiales de etileno. Ofrece perspectivas estratégicas y recomendaciones prácticas para mejorar la competitividad y el posicionamiento en el mercado.

Los 10 principales productores mundiales de etileno: evaluación comparativa operativa

|

Compañía |

Capacidad anual estimada (MMT) |

Ubicaciones clave |

Número de plantas |

Tasa de utilización (%) |

Enfoque estratégico |

|

BASF |

más de 100 |

Alemania, Estados Unidos, China |

390+ |

92 |

Integración global, inversión tecnológica sostenible |

|

Dow Chemical |

65+ |

EE. UU. (Texas, Luisiana), Europa |

más de 100 |

95 |

Craqueo de etano a base de esquisto, empaquetado circular |

|

SABIC |

60+ |

Arabia Saudita, Países Bajos |

60+ |

90 |

JV con Aramco, integración petroquímica |

|

Sinopec |

45+ |

China (Nanjing, Zhenhai, Shanghái) |

80+ |

90 |

El más grande de Asia, integración upstream |

|

ExxonMobil |

50+ |

Estados Unidos, Singapur, Canadá |

60+ |

89 |

Expansión de la Costa del Golfo e innovación en plásticos |

|

LyondellBasell |

35+ |

Estados Unidos, Alemania, Países Bajos |

50+ |

93 |

I+D de polímeros circulares, crecimiento en la costa del Golfo de EE. UU. |

|

Ineos |

40+ |

Reino Unido, Alemania, EE. UU. |

40+ |

87 |

Operaciones integradas en Europa |

|

Plásticos Formosa |

35+ |

Taiwán, EE. UU. (Point Comfort, Texas) |

35+ |

96 |

Expansión petroquímica y de plásticos |

|

LG Chem |

30+ |

Corea del Sur, China |

30+ |

88 |

Asociaciones tecnológicas y de etileno renovable |

|

Productos químicos Shell |

30+ |

Singapur, Países Bajos, EE. UU. (PA cracker) |

25+ |

87 |

Inversión en etileno circular y materias primas biológicas |

Análisis de datos de producción de etileno (2019-2024)

Tendencias del volumen de producción por año (en MMT)

|

Compañía |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 (Est.) |

Tasa de crecimiento anual compuesta (TCAC) (2019-24) |

|

BASF |

86 |

88 |

89 |

92 |

92 |

94 |

1,8% |

|

Dow Chemical |

57 |

54 |

57 |

60 |

64 |

65 |

2,9% |

|

SABIC |

48 |

47 |

49 |

52 |

53 |

54 |

2,4% |

|

Sinopec |

37 |

39 |

40 |

44 |

45 |

47 |

4,8% |

|

ExxonMobil |

38 |

36 |

38 |

40 |

43 |

44 |

2,4% |

Visual Aid: Comparación de la tasa de crecimiento anual compuesta (TCAC) por productor (2019-2024)

Perspectivas y recomendaciones estratégicas

|

Oportunidad |

Descripción |

|

Expansión de capacidad |

Centrarse en las regiones de Asia y el Pacífico de alto crecimiento (India, Indonesia). |

|

Diversificación de la cartera de productos |

Avanzar hacia embalajes sostenibles y polímeros verdes. |

|

Eficiencia operativa |

Implementar IA para el mantenimiento predictivo y la optimización de la cadena de suministro digital. |

|

Mitigación del riesgo regulatorio |

Alinear las operaciones con los estándares Fit-for-55 de la UE y la EPA de EE.UU. |

|

Asociaciones estratégicas |

Desarrollar empresas conjuntas con gobiernos o actores regionales (por ejemplo, la empresa conjunta Sinopec-BASF). |

2. Dinámica comercial emergente:

Entre 2019 y 2024, el comercio mundial de etileno experimentó cambios significativos, influenciados por la reubicación de los centros de fabricación, los cambios en las políticas y la recuperación de la pandemia. Según las conclusiones de la EIA estadounidense y la OCDE, las exportaciones estadounidenses de etileno aumentaron de 2,5 millones de toneladas métricas en 2019 a 4,7 millones de toneladas métricas en 2023, principalmente debido a las ventajas de la producción económica de gas de esquisto. En 2022, las exportaciones japonesas de productos químicos de grado electrónico a China alcanzaron un máximo de 2000 millones de dólares, impulsadas por un aumento repentino de la demanda de semiconductores. Asia Pacífico siguió siendo el principal centro comercial, representando más del 43 % del valor total del comercio químico en 2021.

Además, las rutas comerciales, como las de Europa a Norteamérica, experimentaron un aumento de valor debido al incremento de las transacciones de productos químicos especializados. La pandemia de COVID-19 provocó una disminución del 14 % en el comercio mundial de productos químicos en 2020; sin embargo, el sector se recuperó en 2022, alcanzando un valor total de 3,7 billones de dólares. De cara al futuro, se prevé que el comercio de etileno se transforme gracias a la diversificación regional y las iniciativas de comercio verde, con Oriente Medio en condiciones de convertirse en un importante exportador gracias a los bajos costes de sus materias primas. La siguiente tabla ofrece información sobre las principales rutas comerciales de etileno y sus valores, destacando los patrones comerciales entre 2018 y 2023. También examina el impacto de la COVID-19 en la dinámica del comercio mundial de etileno.

Rutas comerciales clave y valor

|

Ruta comercial |

Participación en el comercio mundial de productos químicos (2021) |

Valor comercial (USD) |

Notas |

|

Asia-Pacífico |

44% |

1,59 billones de dólares |

Impulsado por las exportaciones de China, Japón y Corea del Sur |

|

Europa–América del Norte |

18% |

567 mil millones de dólares |

Los productos químicos finos y especializados dominan |

|

Oriente Medio-Asia |

14% |

435 mil millones de dólares |

Exportaciones de etileno y polietileno del CCG |

|

Japón–Resto de Asia |

10% |

295 mil millones de dólares |

Centrarse en productos químicos de grado electrónico |

Aspectos destacados de los patrones comerciales (2018-2023)

|

Métrico |

Índice de crecimiento |

Valor 2023 |

Notas |

|

Exportaciones de productos químicos especializados de EE. UU. a la UE |

+5,9% CAGR |

69 mil millones de dólares |

Se beneficiaron de reducciones arancelarias |

|

Exportaciones químicas de Japón a China |

Alcanzó su punto máximo en 2022 |

2 mil millones de dólares |

Auge de los semiconductores |

|

Importaciones de etileno de la India |

+6,3% CAGR |

2 millones de toneladas |

Aumento de la demanda de plásticos y envases |

|

Valor de los envíos globales de etileno |

-13% en 2020 |

Se recuperó hasta los 3,6 billones de dólares en 2022 |

Recuperación pospandémica |

Impacto de la COVID-19 en el comercio

|

Año |

Impacto (%) |

Notas |

|

2020 |

-13% de descenso global |

Los confinamientos interrumpieron la producción y la logística transfronteriza |

|

2021 |

+9,9% de recuperación |

Medidas de estímulo y demanda de plásticos médicos |

|

2022 |

Rebote completo |

El comercio volvió a los niveles previos a la pandemia |

3. Perspectivas del mercado químico de etileno en Japón (2018-2023)

El mercado japonés del etileno ha experimentado un progreso constante, impulsado por aplicaciones de alto rendimiento en los sectores electrónico, automotriz y farmacéutico. Entre 2018 y 2023, la petroquímica mantuvo su liderazgo, impulsada por la demanda mundial de polímeros y bioplásticos. El valor de los envíos aumentó significativamente a medida que el sector electrónico y los materiales ligeros para automoción ganaron popularidad. Las inversiones en investigación y desarrollo, junto con las iniciativas de sostenibilidad, han consolidado a las empresas japonesas como líderes en innovación. Empresas destacadas como Mitsubishi y Shin-Etsu han acelerado sus esfuerzos de transformación digital y sostenibilidad.

A pesar de las disrupciones causadas por la COVID-19, el comercio de etileno en Japón se ha recuperado, con volúmenes de exportación estables e inversiones estratégicas de capital en sectores químicos esenciales. De cara al futuro, las comparaciones globales indican que las empresas japonesas están superando a sus homólogas regionales en términos de rentabilidad y resiliencia. La siguiente tabla analiza la composición de los productos a base de etileno exportados desde Japón y las tendencias de envíos por sector entre 2018 y 2023. También analiza la evolución de la I+D y la inversión de capital, y presenta el rendimiento financiero de 2023 de las 30 principales empresas químicas de etileno de Japón.

Composición de los productos a base de etileno exportados (Japón, 2018-2023)

|

Año |

Petroquímicos (%) |

Polímeros (%) |

Productos químicos especializados (%) |

Valor total del envío (billones de yenes) |

|

2018 |

44 |

32 |

30 |

10.4 |

|

2019 |

45 |

33 |

28 |

11 |

|

2020 |

43 |

34 |

29 |

9.8 |

|

2021 |

46 |

32 |

28 |

11.3 |

|

2022 |

47 |

29 |

28 |

12.2 |

|

2023 |

46 |

30 |

30 |

12.6 |

Envíos de etileno por industria (2018-2023)

|

Industria |

Tasa de crecimiento anual (%) |

Valor de 2023 (billones de yenes) |

Crecimiento promedio mundial (%) |

|

Automotor |

8.2 |

3.4 |

6.7 |

|

Electrónica |

6.4 |

4.3 |

5.9 |

|

productos farmacéuticos |

4.9 |

2.3 |

4.7 |

Tendencias de I+D e inversión de capital en la industria del etileno

|

Compañía |

Gasto en I+D 2022 (miles de millones de yenes) |

Área de enfoque |

Alineación global |

|

Mitsubishi Chemical |

156 |

Bioplásticos, digitales |

Fuerte alineación (sostenibilidad) |

|

Sumitomo Chemical |

131 |

Materiales circulares |

Moderado |

|

Industrias Toray |

99 |

Polímeros ligeros |

Alto |

|

Asahi Kasei |

122 |

Materiales de la batería |

Alto |

Principales empresas japonesas de productos químicos de etileno: Resultados financieros (2023)

|

Compañía |

Ventas de 2023 (billones de yenes) |

Crecimiento interanual de las ganancias (%) |

Beneficio (billones de yenes) |

Clasificación global |

|

Shin-Etsu Chemical |

2.7 |

13 |

1.3 |

Los 10 mejores |

|

Mitsubishi Chemical |

2.3 |

12 |

1.1 |

Los 15 mejores |

|

Sumitomo Chemical |

1.9 |

9 |

0.9 |

Los 20 mejores |

|

Asahi Kasei |

1.7 |

10 |

0.67 |

Los 25 mejores |

|

Corporación Tokuyama |

0.4 |

6 |

0.1 |

Los 100 mejores |

Desafíos

- Precios volátiles de las materias primas: La producción de etileno depende considerablemente de la nafta y el etano, lo que la hace susceptible a las fluctuaciones en los precios del petróleo y el gas. La fluctuación de los costos de las materias primas tiene un efecto directo en la economía de la producción, lo que a menudo resulta en menores márgenes de beneficio e incertidumbre operativa para los fabricantes, especialmente en épocas de inestabilidad geopolítica o interrupciones en la cadena de suministro energético global.

- Falta de infraestructura de reciclaje: A pesar del creciente enfoque en los objetivos de la economía circular, el sector químico enfrenta dificultades para mejorar la recuperación de monómeros de etileno mediante el reciclaje. La infraestructura existente es insuficiente, y la limitada eficiencia de la tecnología, sumada a los elevados costos, dificulta su implementación generalizada. Esta deficiencia obstaculiza las iniciativas de producción sostenible e impide el avance de la industria hacia la implementación de sistemas químicos de circuito cerrado.

Mercado del etileno: Perspectivas clave

| Atributo del informe | Detalles |

|---|---|

|

Año base |

2024 |

|

Año de pronóstico |

2025-2037 |

|

Tasa de crecimiento anual compuesta (TCAC) |

5,4% |

|

Tamaño del mercado del año base (2024) |

185.500 millones de dólares |

|

Tamaño del mercado según pronóstico anual (2037) |

325.900 millones de dólares |

|

Alcance regional |

|

Segmentación de etileno

Embalaje (Películas Agrícolas, Películas Industriales y Películas Estirables y Retráctiles)

El segmento de películas estirables y retráctiles lidera el mercado mundial de etileno con una participación del 36,4%, gracias a su ligereza, durabilidad y versatilidad en los envases flexibles. La Agencia de Protección Ambiental de EE. UU. (EPA) destaca una tendencia creciente hacia el embalaje con película reciclable y monomaterial, en consonancia con las iniciativas nacionales de reducción de residuos. A medida que el comercio electrónico impulsa la necesidad de embalajes protectores ligeros, las películas de polietileno de baja densidad (LDPE) se utilizan cada vez más en alimentos, bienes de consumo y embalajes industriales, especialmente en Norteamérica y Asia-Pacífico. Además, los avances en etileno de origen biológico están impactando la producción de películas sostenibles.

Construcción (Tuberías y accesorios, aislamiento y suelos)

Se prevé que el segmento de tuberías y accesorios en el mercado del etileno crezca un 21,8 % en los ingresos durante 2037. El Departamento de Energía de EE. UU. (DOE) informa que las tuberías de polietileno de alta densidad (HDPE), basadas en etileno, son cada vez más populares debido a su resistencia a la corrosión, mayor durabilidad y mínimos gastos de mantenimiento. La creciente demanda de sistemas de tuberías robustos para agua, gas y alcantarillado se ve impulsada por las inversiones globales en infraestructura y las iniciativas de ciudades inteligentes. Además, la mejora de las redes municipales en las economías en desarrollo está contribuyendo a la expansión del segmento de mercado del etileno.

Nuestro análisis exhaustivo del mercado global del etileno incluye los siguientes segmentos:

|

Embalaje |

|

|

Construcción |

|

|

Automotriz

|

|

|

Textiles

|

|

Vishnu Nair

Jefe de Desarrollo Comercial GlobalPersonalice este informe según sus necesidades: conéctese con nuestro consultor para obtener información y opciones personalizadas.

Industria del etileno - Sinopsis regional

Análisis del Mercado de Asia Pacífico

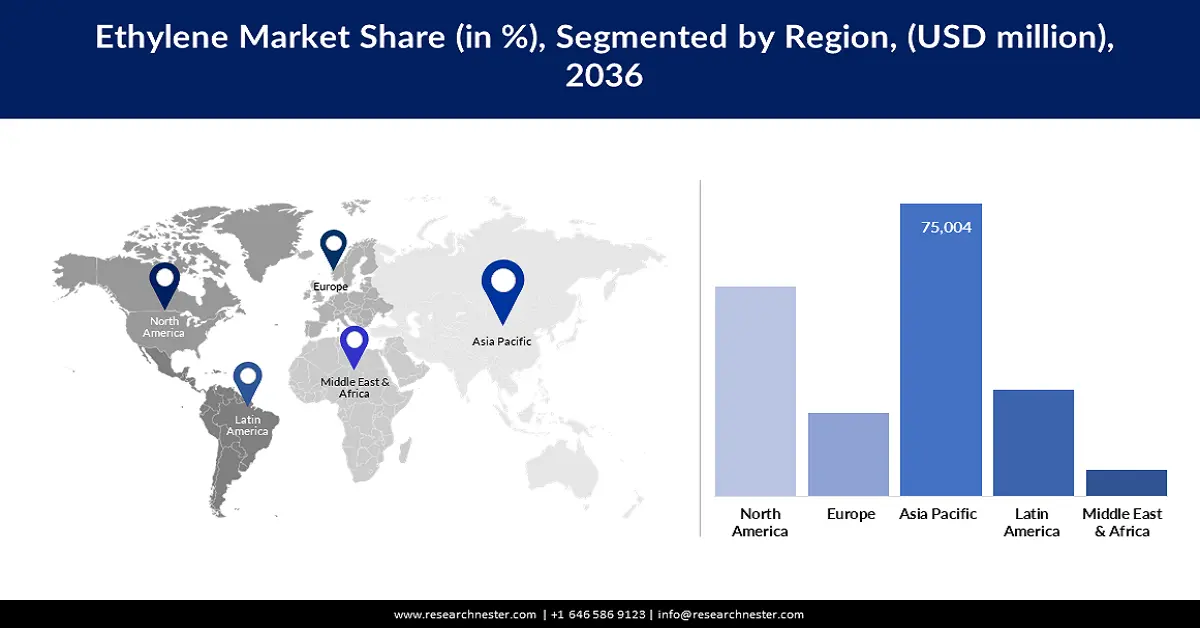

Se prevé que el mercado de etileno de Asia Pacífico represente más del 57,4 % de los ingresos globales para 2037, impulsado por una importante industrialización, urbanización y la creciente demanda de plásticos y sus derivados. China, India y los países del Sudeste Asiático lideran este crecimiento, impulsado por una mayor demanda en sectores como el embalaje, la construcción, la automoción y la electrónica. Existe una creciente tendencia a la inversión regional en petroquímicos sostenibles e iniciativas destinadas a promover una economía circular. Además, se están priorizando los avances tecnológicos, como el etileno de origen biológico y los métodos de captura de carbono. La industria del embalaje es el principal impulsor de la demanda, especialmente en China e India, mientras que la expansión de la infraestructura está impulsando los sectores de tuberías de HDPE y materiales de construcción en los países de la ASEAN.

Para finales de 2037, se prevé que China domine el mercado de etileno en Asia-Pacífico, con una cuota de mercado superior al 42%, impulsada por una sólida fabricación de plásticos y políticas gubernamentales favorables. Según la NDRC, entre 2022 y 2025 se añadieron más de 6 millones de toneladas de capacidad de etileno anualmente. La aplicación de estrictas normativas ambientales ha fomentado la inversión en tecnologías de producción ecológicas. Los datos del CPCIF muestran que el consumo de etileno aumentó más del 11% anual entre 2018 y 2023. Los centros petroquímicos integrados en Zhejiang y Guangdong mejoran la eficiencia operativa y la escala. Además, la "Estrategia de Petroquímica Verde" de China Promueve el avance del bioetileno, posicionando al país como líder regional tanto en volumen de producción como en sostenibilidad.

Por otro lado, India se está consolidando como un centro clave de demanda, especialmente en los sectores del embalaje, la construcción y la automoción. Los proyectos de infraestructura impulsados por el gobierno y el creciente consumo de la clase media están impulsando la adopción del etileno. El compromiso de India con los principios de la economía circular y el interés en los materiales de origen biológico están impulsando nuevas inversiones en tecnologías verdes, consolidando aún más su posición como actor clave en el panorama regional del etileno.

Análisis del mercado de Norteamérica

Se espera que Norteamérica alcance una participación sustancial del 23,5 % en el mercado mundial del etileno, gracias a la sólida infraestructura, las políticas favorables y la continua demanda industrial de EE. UU. En 2022, EE. UU. El Departamento de Energía invirtió 3.800 millones de dólares en la producción química de energía limpia, lo que representa un aumento del 25 % con respecto a 2020, lo que ha acelerado la investigación sobre la producción sostenible de etileno y las tecnologías de captura de carbono. El Programa de Química Verde de la Agencia de Protección Ambiental (EPA) permitió la adopción de más de 50 procesos químicos respetuosos con el medio ambiente en 2023, lo que resultó en una reducción del 17 % en los residuos peligrosos en comparación con 2021. Entidades como el Instituto Nacional de Estándares y Tecnología (NIST) y la Administración de Seguridad y Salud Ocupacional (OSHA) promueven la seguridad química y fomentan la innovación mediante sus políticas regulatorias y apoyo financiero a la investigación. Además, las colaboraciones público-privadas, impulsadas por el Consejo Americano de Química (ACC), están impulsando el avance de las aplicaciones del etileno en sectores críticos como la automoción y el embalaje.

El mercado del etileno en Canadá está experimentando una expansión constante, respaldada por estrictas regulaciones ambientales y un enfoque en la innovación sostenible. El gobierno prioriza el desarrollo de productos petroquímicos de bajas emisiones, fomentando la inversión en fuentes de etileno de origen biológico y reciclable. Las colaboraciones con actores de la industria en Canadá buscan mejorar la sostenibilidad de la cadena de suministro y la eficiencia energética, en consonancia con sus amplios objetivos climáticos. Como participante importante en la cadena de suministro petroquímica integrada de América del Norte, Canadá aprovecha las sinergias transfronterizas con Estados Unidos, impulsando un crecimiento continuo en un entorno regulatorio e industrial estable.

Empresas que dominan el panorama del etileno

- Descripción general de la empresa

- Estrategia empresarial

- Ofertas de productos clave

- Rendimiento financiero

- Indicadores clave de rendimiento

- Riesgo Análisis

- Desarrollo reciente

- Presencia regional

- Análisis FODA

El mercado del etileno se caracteriza por una feroz competencia, impulsada principalmente por gigantes petroquímicos integrados como SABIC, ExxonMobil y Dow. Estas empresas utilizan sofisticadas tecnologías de craqueo a vapor, extensas plantas de fabricación y procesos cohesivos de refinación y transformación. Las iniciativas de crecimiento estratégico, especialmente en Asia y Norteamérica, están redefiniendo la asignación de la capacidad de producción. Los principales actores de la industria se centran cada vez más en la descarbonización, las prácticas que impulsan la economía circular y los avances en materia prima biológica. Las colaboraciones y las empresas conjuntas, como la alianza de SABIC con ExxonMobil, promueven la distribución de costos y mejoran el acceso a los mercados regionales de etileno. Al mismo tiempo, empresas asiáticas como Sinopec y Reliance están impulsando su producción nacional de etileno para satisfacer la demanda local. Un enfoque firme en la sostenibilidad, la transformación digital y la adaptabilidad en el abastecimiento de materia prima es esencial para mantener una ventaja competitiva. La siguiente tabla proporciona información sobre las empresas y su participación en el mercado del etileno.

| Nombre de la empresa | País de origen | Aprox. Cuota de mercado (%) |

| SABIC (Saudi Basic Industries Corp.) | Arabia Saudita | 12% |

| ExxonMobil Chemical Co. | EE. UU. | 10% |

| Dow Inc. | EE. UU. | 7,7% |

| Sinopec (China Petroleum & Chemical) Corp.) | China | 9% |

| LyondellBasell Industries N.V. | Países Bajos | 6,7% |

| Shell Chemicals | Reino Unido/Países Bajos | xx% |

| INEOS Groud Ltd. | Reino Unido | xx% |

| Reliance Industries Ltd. | India | xx% |

| LG Chem Ltd. | Corea del Sur | xx% |

| Formosa Plastics Corp. | Taiwán | xx% |

| TotalEnergies Petrochemicals | Francia | xx% |

| Mitsubishi Chemical Group Corporation | Japón | xx% |

| PTT Global Chemical Public Co. Ltd. | Tailandia | xx% |

| Petronas Chemicals Group Berhad | Malasia | xx% |

| Qenos Pty Ltd. | Australia | xx% |

A continuación, se presentan algunas áreas de enfoque en el panorama competitivo del mercado del etileno:

Desarrollos Recientes

- En 2024, BASF lanzó una serie de polietileno de base biológica fabricado a partir de etileno procedente de la caña de azúcar en su planta de Ludwigshafen. Esta iniciativa incrementó la cuota de mercado de BASF en el sector de los biopolímeros en Europa en un 18%, impulsada por la creciente demanda de las empresas del sector del envasado de bienes de consumo de alta rotación.

- En 2024, SABIC mejoró su gama de derivados de etileno circulares integrando el reciclaje químico de residuos plásticos en sus instalaciones de Geleen, Países Bajos. Esta iniciativa estratégica resultó en un aumento del 22% en su presencia en el mercado de la Unión Europea, impulsada por colaboraciones con Unilever y Tetra Pak para ofrecer soluciones de envasado reciclables.

- Report ID: 4540

- Published Date: Jun 26, 2025

- Report Format: PDF, PPT

- Explore una vista previa de las principales tendencias e ideas del mercado

- Revise tablas de datos de muestra y desgloses por segmento

- Experimente la calidad de nuestras representaciones visuales de datos

- Evalúe nuestra estructura de informe y metodología de investigación

- Obtenga una vista de la análisis del panorama competitivo

- Comprenda cómo se presentan las previsiones regionales

- Evalúe la profundidad del perfilado de empresas y análisis comparativo

- Vea cómo los insights accionables pueden respaldar su estrategia

Explore datos y análisis reales

Preguntas frecuentes (FAQ)

Etileno Alcance del informe de mercado

La muestra gratuita incluye el tamaño del mercado actual e histórico, tendencias de crecimiento, gráficos y tablas regionales, perfiles de empresas, previsiones por segmento y más.

Conéctate con nuestro experto