食品级酒精市场展望:

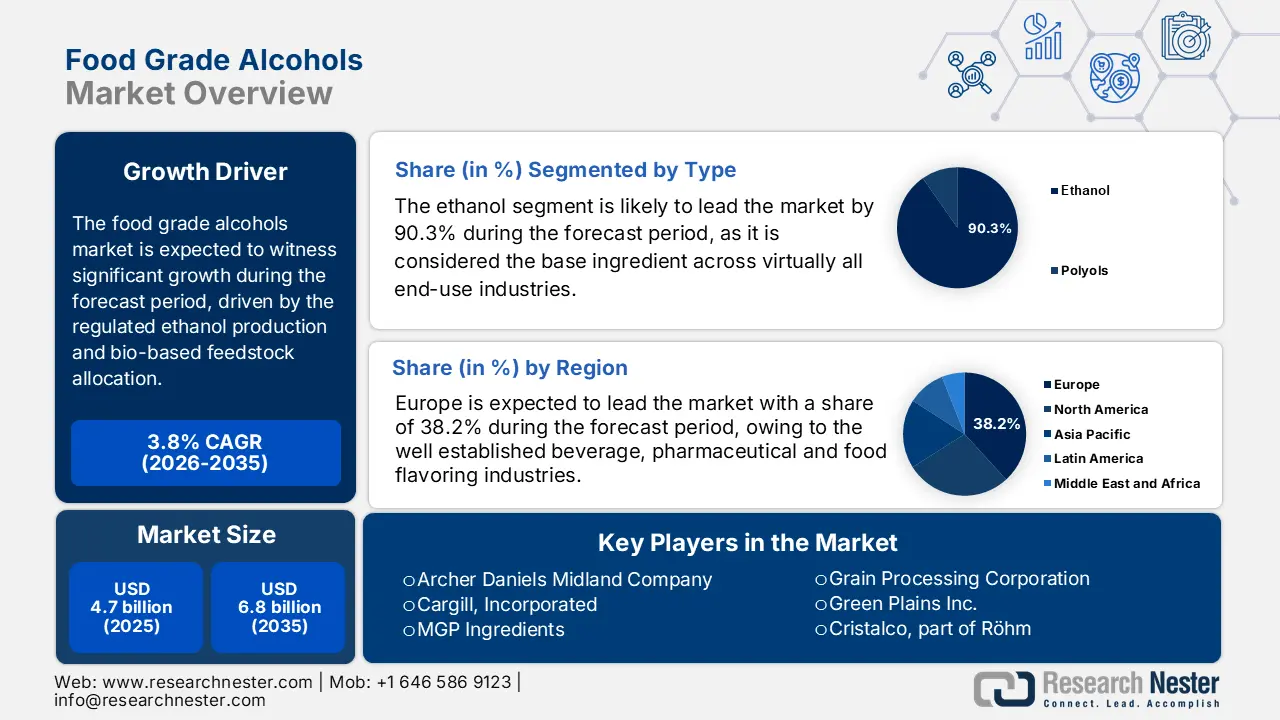

2025年食品级酒精市场规模为47亿美元,预计到2035年底将达到68亿美元,在预测期(即2026-2035年)内,复合年增长率为3.8%。2026年,食品级酒精行业规模估计为48亿美元。

食品级酒精市场持续反映着受监管的乙醇生产、生物基原料分配以及饮料原料需求的变化。根据美国能源信息署(EIA)2024年1月的数据,2022年美国燃料和工业乙醇产量超过154亿加仑,其中一部分用于饮料、制药和食品加工。美国农业统计局(NASS)2025年的报告指出,玉米仍然是北美主要的商业原料,2025年美国玉米种植面积超过9520万英亩,并持续用于生产乙醇,包括根据食品和饮料规格进一步加工的工业级乙醇。巴西等国家在联邦项目(如RenovaBio)的支持下,继续扩大乙醇产能,从而维持对全球市场的大规模供应,而欧洲则专注于认证和可持续性验证。

增长轨迹受多种关键因素影响,包括农业原料的供应和价格,而这又受到气候变化和生物燃料政策的影响。例如,作为国内生产的主要原料,玉米价格波动显著,影响了制造商的投入成本。此外,核心行业的稳定消费以及相关应用(例如符合食品级标准的洗手液)的逐步增长,都有助于推动长期需求。世界卫生组织也记录了全球范围内持续使用酒精类配方进行卫生护理,从而创造了稳定的辅助需求。市场扩张取决于能否应对复杂的国际贸易环境,关税和非关税壁垒可能会影响生产国的出口量。

关键 食品级酒精 市场洞察摘要:

区域洞察:

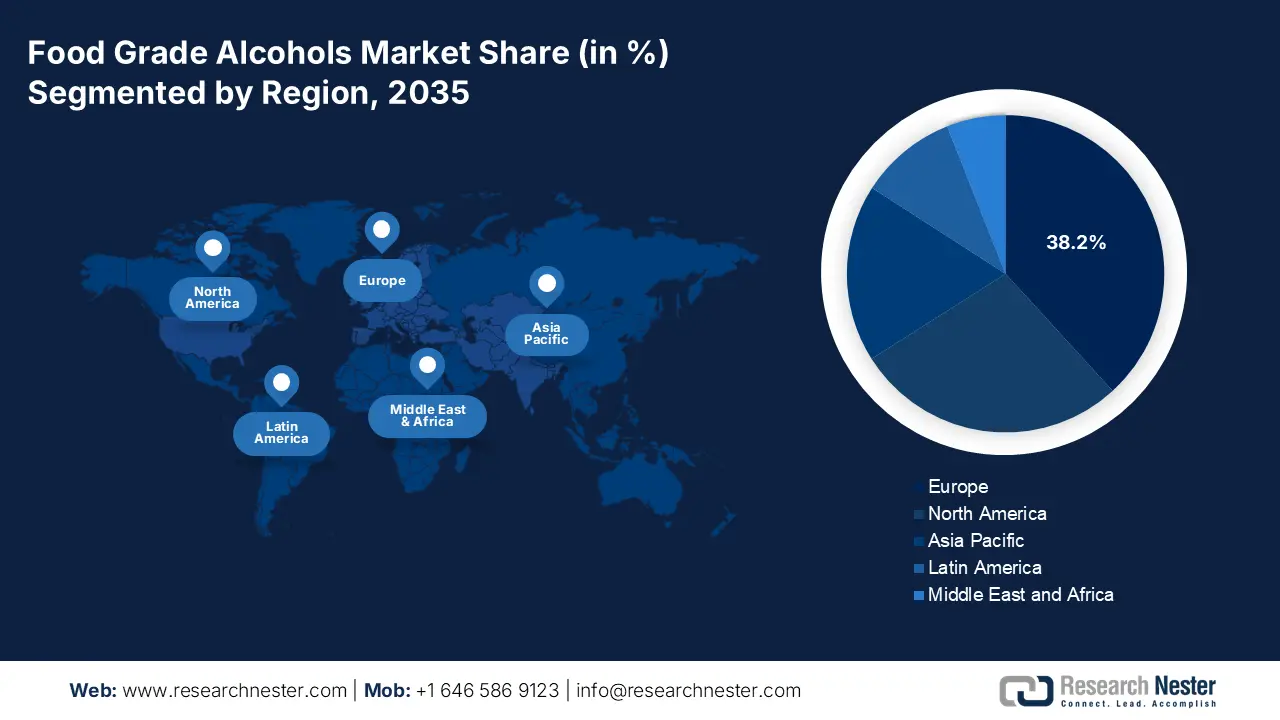

- 预计到 2035 年,欧洲将在食品级酒精市场占据 38.2% 的份额,这得益于欧盟严格的药典质量标准和以可持续发展为导向的生产规定。

- 到 2035 年,亚太地区将成为发展最快的地区,在 2026 年至 2035 年期间的复合年增长率将达到 5.4%,这得益于快速的城市化、饮料和制药行业的扩张以及与生物燃料相关的蒸馏业务的增长。

细分市场洞察:

- 预计到 2035 年,食品级酒精市场中乙醇将占据 90.3% 的份额,这得益于其广泛的功能多样性、庞大的生产基地以及 GRAS 认证。

- 到 2035 年,未变性酒精细分市场将占据基于纯度的主导地位,这得益于对无毒原料的需求不断增长以及清洁标签趋势有利于不含添加剂的配方。

主要增长趋势:

- 农业预算拨款影响原材料供应

- 政府生物乙醇扩张和原料分配

主要挑战:

- 资本密集型生产和高准入门槛

- 原料价格波动剧烈且受地缘政治影响

主要参与者: Archer Daniels Midland Company (ADM)(美国)、Cargill, Incorporated(美国)、MGP Ingredients(美国)、Grain Processing Corporation (GPC)(美国)、Green Plains Inc.(美国)、Cristalco(Röhm旗下公司,法国)、CropEnergies AG(德国)、Tereos(法国)、Südzucker AG(德国)、Roquette Frères(法国)、Manildra Group(澳大利亚)、Wilmar International Ltd.(新加坡)[主要生产地在马来西亚]、BSG CraftBrewing / Main Street Ingredients(美国)、Glacial Grain Spirits(美国)、Kalsnava Distillery / Alco(拉脱维亚)、Sasmac Ltd.(日本)、Ruder(韩国)、Pure Alcohol Solutions(澳大利亚)、防城港中原糖业(中国)、江苏华亭生物科技有限公司(中国)

全球 食品级酒精 市场 预测与区域展望:

市场规模及增长预测:

- 2025年市场规模: 47亿美元

- 2026年市场规模: 48亿美元

- 预计市场规模:到2035年将达到68亿美元

- 增长预测:复合年增长率 3.8%(2026-2035 年)

关键区域动态:

- 最大区域:欧洲(到2035年占38.2%的份额)

- 增长最快的地区:亚太地区

- 主要国家:美国、中国、德国、印度、英国

- 新兴国家:巴西、印度尼西亚、墨西哥、越南、韩国

Last updated on : 11 December, 2025

食品级酒精市场——增长动力与挑战

增长驱动因素

- 农业预算拨款影响原材料供应:政府的作物支持计划对发酵所需原料的供应和价格有着显著影响。美国农业部报告称,2024年美国玉米种植面积超过9150万英亩,这表明联邦政府持续支持玉米种植面积,而这与国内工业乙醇的供应密切相关。印度的国家农业拨款继续支持粮食采购和乙醇工厂的扩建,这些都属于中央政府资助的生物燃料计划。欧盟共同农业政策的资金支持与可持续发展挂钩的农业激励措施,间接影响着用于工业酒精的甜菜和谷物的供应。对于食品级酒精生产商而言,这有助于确保饮料级和加工级酒精的稳定供应。此外,预计市场将扩大从政府支持粮食投资的国家的采购,从而使食品配料生产商能够协商更可预测的供应合同。

- 政府生物乙醇扩张与原料分配:政府主导的乙醇项目持续将谷物和糖类原料用于工业酒精生产,并改善了同时供应食品级酒精的基础设施。多份报告显示,美国乙醇产量不断增长,供应给饮料、萃取和加工行业。根据印度新闻信息局 (PIB) 2023 年 12 月的报告,印度政府已设定目标,在“乙醇汽油混合计划”下,到 2025 年实现 20% 的乙醇汽油混合比例。这将扩大用于生产食品级酒精的发酵产能。另一方面,巴西的 RenovaBio 政策通过国家监管途径支持脱碳信用额度和大规模乙醇供应。这维持了公共供应,从而确保了饮料和食品加工酒精所需的经济高效的原材料供应。

- 国家食品安全纯度标准和受监管的饮料原料:食品级酒精市场符合国家纯度标签和允许残留量要求。美国FDA将食品中使用的乙醇列入需要符合GMP规范、纯度标准和记录保存要求的物质类别。欧盟当局在委员会协调一致的食品安全框架下,实施统一的纯度和可追溯性规则。此外,印度的FSSAI通过中央公布的规范,监管饮料和食品加工的标签和酒精使用标准。这些规则促使企业采购更高等级的认证供应商和经过验证的生产参数,直接影响企业采购。饮料制造商为符合规范的原料分配更高的预算,主要用于烈酒调味载体和萃取用途,从而提高了规格驱动的需求。

挑战

- 资本密集型生产和高准入门槛:建立符合食品级酒精生产标准的设施需要巨额的初始投资,用于购置市场上专业的蒸馏、提纯和质量控制系统。规模经济至关重要,这使得新进入者难以在价格上与现有企业竞争。例如,一座全新的现代化生物炼制厂可能耗资数亿美元。一些领先企业通过改造和升级现有的燃料乙醇生产设施来生产更高纯度的酒精,从而有效利用已投入的资金并降低进入新市场的成本。

- 原料价格波动剧烈且受地缘政治影响:盈利能力与玉米、甘蔗和小麦等农产品原料的成本直接相关,而这些原料的价格受天气、贸易政策和竞争需求的影响而剧烈波动。食品级酒精市场的领先企业通过垂直整合来规避这种风险,它们拥有并控制粮食采购、运输和加工资产,从而缓冲市场波动的影响。而没有这种整合的新进入者则面临着不可预测且往往难以持续的投入成本。

食品级酒精市场规模及预测:

| 报告属性 | 详细信息 |

|---|---|

|

基准年 |

2025 |

|

预测年份 |

2026-2035 |

|

复合年增长率 |

3.8% |

|

基准年市场规模(2025 年) |

47亿美元 |

|

预测年份市场规模(2035 年) |

68亿美元 |

|

区域范围 |

|

食品级酒精市场细分:

类型细分分析

乙醇是市场上的主导细分市场,并将继续保持压倒性优势,预计到2035年将占据90.3%的市场份额。该细分市场之所以如此火爆,是因为乙醇用途广泛,几乎涵盖所有终端应用行业,从饮用烈酒到药品,它都是基础溶剂、防腐剂和基料的理想选择。其关键驱动因素是其庞大的规模;例如,美国能源信息署(EIA)2024年1月的报告指出,美国乙醇总产能已从2011年的每年136亿加仑增至2022年的每年177亿加仑。如此庞大的生产规模,加上其在全球范围内被公认为安全(GRAS)的监管地位,使得乙醇成为该行业不可或缺且经济高效的主力军,而山梨糖醇等特殊多元醇则主要服务于无糖产品中不同的功能性细分市场。

纯度段分析

在食品级酒精市场中,未变性酒精细分市场预计将占据纯度细分市场的绝对主导地位。该细分市场在核心酒精饮料行业中不可或缺,并且在食品、个人护理和制药行业也日益重要,因为消费者和监管机构都要求使用不含毒性变性添加剂的原料。统计需求反映在产量上。美国烟酒枪炮及爆炸物管理局 (TTB) 2025 年 9 月的报告显示,2025 年 6 月的蒸馏酒产量为 2,013,002,342 升,这是生产高纯度消费级酒精的主要生产阶段,其中一部分产量直接用于食品、饮料和制药行业,作为未变性酒精的供应来源。此外,主要应用领域对纯度的要求,以及“清洁标签”运动对食品和化妆品中化学添加剂的抵制,都巩固了未变性酒精至关重要且不断增长的市场地位。

应用细分市场分析

在应用领域中,食品饮料行业占据主导地位,尤其是在食品级酒精市场中,酒精饮料行业更是占据主导地位。该应用领域一直是销量主力,也是高纯度烈酒品质酒精的稳定价值来源。不断增长的消费税申报和生产披露数据进一步印证了这一点,表明未变性酒精在饮料蒸馏供应链中的使用量稳定。印度和美国等市场中啤酒厂和蒸馏厂产能的持续增长,也为食品级乙醇的长期需求提供了保障。此外,监管的纯度标准和分析测试指南也强化了对高品质酒精原料的需求,尤其是在高端饮料配方中。因此,酒精饮料在成熟市场和新兴市场中仍然是下游需求强劲的驱动因素。

我们对市场的深入分析涵盖以下几个方面:

部分 | 子段 |

来源 |

|

纯度 |

|

功能 |

|

应用 |

|

类型 |

|

Vishnu Nair

全球业务发展主管根据您的需求定制此报告 — 联系我们的顾问,获取个性化见解和选项。

食品级酒精市场——区域分析

欧洲市场洞察

欧洲在食品级酒精市场占据主导地位,预计到2035年将占据38.2%的市场份额。该市场的特点是监管标准健全、高度重视可持续发展以及原料来源多样化,包括甜菜、谷物和葡萄酒。成熟的饮料、制药和食品调味行业是推动市场需求的主要动力。欧盟的监管,尤其是《欧洲药典》专论,是关键驱动因素。《欧洲药典》为药品用酒精设定了强制性质量标准,从而为制药行业创造了持续的高价值需求。另一个显著趋势是推动可持续生产,这主要受到欧盟《可再生能源指令》的影响,该指令鼓励利用废弃物和残渣原料生产生物燃料和生物液体。

预计到2035年,德国将占据最高的市场份额,这主要得益于其根深蒂固的工业和制药业主导地位。关键的需求因素是欧洲药典(由欧洲药品和保健品质量管理局维护)所规定的具有约束力的质量标准。各种萃取技术被用于检测或定量含酒精样品中的化合物。在食品级酒精市场,萃取和分析方法是质量评估、杂质检测、风味化合物分析和法规遵从性测试的重要组成部分,尤其是在酒精用作溶剂、载体或调味剂的情况下。诸如固相萃取(SPE)等技术通过高通量自动化和符合药典标准来推动市场扩张,并在生物经济投资的推动下,刺激了德国制药行业的需求。

萃取技术比较表

指标 | LLE | SPE | SPME | SBSE | 健康、安全、安保、安保和环境 (HSSE) |

检测到的化合物(/24) | 23 | 22 | 21 | 22 | 22 |

处理时间* | 3小时 | 1小时 | 0.2 小时 | 0.2 小时 | - |

样品量 | 50毫升 | 13毫升 | 3毫升 | 3毫升 | - |

溶剂用量 | 200毫升 | 10毫升 | - | - | - |

定量分析 | +++ | +++ | + | + | - |

自动化 | 低的 | 高的 | 高的 | 缓和 | - |

每次分析成本 | 低的 | 低的 | 缓和 | 缓和 | - |

仪器成本 | 低的 | 高的 | 缓和 | 高的 | - |

来源:美国国家医学图书馆,2022年10月

在法国,该市场是欧洲主要的生产市场之一,其特点是依赖国内农业原料,例如甜菜和葡萄酒行业的副产品。其主要增长动力来自法国2030战略投资计划,该计划在全国范围内拨款540亿欧元用于工业脱碳和发展具有竞争力的生物经济,并直接资助可持续酒精生产的进步(根据法国国家研究署2021年的报告)。法国环境与能源管理署报告称,包括乙醇在内的生物燃料消费量很高,这表明供应食品级原料的发酵产业规模庞大。此外,法国严格的国家标准也支撑了这一需求,这些标准借鉴了欧盟关于药品和消毒剂的法规,从而确保了医疗保健和高端饮料行业持续的高价值需求。

亚太市场洞察

亚太地区是增长最快的食品级酒精市场,预计在2026年至2035年预测期内将以5.4%的复合年增长率增长。这一增长主要得益于庞大人口的快速城市化进程。市场的主要驱动因素包括酒精饮料行业的强劲扩张(主要在中国和印度)、蓬勃发展的制药制造业,以及酒精作为食品香精提取物和个人护理产品溶剂的日益广泛应用。区域驱动因素包括政府的生物燃料政策,例如印度雄心勃勃的乙醇汽油混合计划,该计划正在扩大甘蔗和谷物蒸馏产能,从而增加食品级酒精的供应基础。饮料高端化趋势以及不断壮大的中产阶级对含有天然成分的加工食品的需求进一步推动了市场需求。目前,该市场仍处于分散状态,监管标准各不相同,且来自低成本生产商的竞争十分激烈。

中国是亚太地区食品级酒精市场无可争议的领导者,其庞大的产能主要来自以谷物和木薯甘蔗为原料的乙醇工厂。国内对饮料、传统药物以及作为化工原料的巨大消费需求推动了其市场规模的增长。政府政策是关键驱动因素;国家发展和改革委员会制定了生物燃料和生物化学产业发展规划,对生产规模产生了影响。根据美国农业部2025年8月发布的报告,预计到2025年,中国燃料乙醇产量将达到43亿升,这展现了支撑食品级酒精行业的庞大产业基础。此外,“中国制造2025”倡议也大力推动包括高纯度酒精生产在内的先进生物制造技术的发展。

获得许可的燃料乙醇工厂的生产能力

制片人 | 生产能力 | 原料 |

吉林酒精 | 8.87亿升 | 玉米 |

河南天冠 | 8.87亿升 | 小麦、玉米、木薯 |

中粮生化(安徽) | 7.98亿升 | 玉米、木薯 |

中粮生物能源(昭东) | 5.07亿升 | 玉米,纤维素 |

来源:2025年8月美元

印度市场正经历着变革性增长,这几乎完全得益于政府的乙醇汽油混合计划。该政策旨在保障能源安全,对甘蔗种植户的支持促使乙醇蒸馏产能大幅扩张。根据印度新闻信息局(PIB)2025年1月的报告,政府实施了乙醇汽油混合计划(EBP),石油营销公司销售的汽油中乙醇含量最高可达20%。随着政府政策的推进,燃料发酵和蒸馏产能不断提升,同样的配套设施也生产出工业乙醇,这些乙醇可以提纯为食品级、饮料级、医药级和个人护理级乙醇。因此,印度正迅速从一个受限市场转型为全球主要供应商,其食品级乙醇产业有望在政策支持下持续扩张。

北美市场洞察

北美食品级酒精市场以成熟的一体化生产和来自饮料、香精香料和医疗保健等核心行业的稳定需求为特征。其主要驱动力是与联邦可再生燃料标准(RFS)的协同效应,该标准支持大规模的玉米基乙醇生产,其中相当一部分产量被提炼成高纯度等级的乙醇。美国能源信息署(EIA)2025年10月的数据显示,2025年11月燃料乙醇日产量将达到112.6万桶,为供应提供了保障。关键趋势包括为实现企业碳排放目标而对可持续生产进行战略投资,以及受消费品和高端饮料品牌的推动,对有机和非转基因认证等特种酒精的需求不断增长。美国食品药品监督管理局(FDA)和烟酒税贸易局(TTB)的监管框架为稳定的市场治理提供了保障。

美国市场的特点是生产一体化程度高,且成熟终端用户行业的需求稳定。其关键驱动因素是与联邦生物燃料政策(即可再生燃料标准)的协同效应,该政策维持了大规模的玉米基乙醇生产能力,其中一部分不断升级为食品级和医药级乙醇。美国能源信息署 (EIA) 2025 年 9 月的报告指出,美国拥有 191 家燃料乙醇工厂,总产能为每年 184.77 亿加仑。这些数据凸显了现有的发酵基础设施,这些基础设施可以转向或升级为食品级乙醇生产,从而影响供应的可用性和长期采购的稳定性。主要趋势包括投资可持续生产方法以实现企业碳排放目标,以及受消费品公司推动的对有机和非转基因认证醇类产品日益增长的需求。

美国燃料乙醇工厂产能(2025年1月)

PAD区 | 植物数量 | 生产能力(百万加仑/年) | 生产能力(百万桶/日) |

PADD 1 | 2 | 190 | 12 |

PADD 2 | 177 | 17,463 | 1,139 |

PADD 3 | 4 | 430 | 28 |

PADD 4 | 4 | 226 | 15 |

PADD 5 | 4 | 168 | 11 |

美国总计 | 191 | 18,477 | 1,205 |

资料来源:美国能源信息署2025年9月报告

加拿大的食品级酒精市场受其农业结构以及与美国贸易和监管框架的契合度影响。国内需求很大一部分依赖进口,但国内生产主要利用小麦等增产原料,正如加拿大农业及农业食品部关于作物利用的报告所述。一个关键趋势是高端饮料酒精产量的增长,包括精酿烈酒和需要高纯度食品级乙醇的无酒精蒸馏替代品。食品添加剂的监管以及加拿大食品检验局的标准对该市场起着决定性作用。加拿大统计局2024年6月发布的报告显示,2023年加拿大进口了240万立方米乙醇。这种贸易依赖凸显了上游供应状况,这些状况影响着国内发酵酒精的供应,而这些酒精可能会被用于食品和医药级加工。

食品级酒精市场主要参与者:

- 阿彻丹尼尔斯米德兰公司(ADM)(美国)

- 公司概况

- 商业战略

- 主要产品

- 财务业绩

- 关键绩效指标

- 风险分析

- 最新进展

- 区域影响力

- SWOT分析

- 嘉吉公司(美国)

- MGP Ingredients(美国)

- 美国谷物加工公司(GPC)

- Green Plains Inc.(美国)

- Cristalco,Röhm(法国)旗下公司

- 德国作物能源股份公司

- Tereos(法国)

- 南糖业股份公司(德国)

- 罗盖特兄弟(法国)

- 曼尼德拉集团(澳大利亚)

- 丰益国际有限公司(新加坡)[马来西亚主要生产基地]

- BSG 精酿啤酒/主街原料(美国)

- 冰川谷物烈酒(美国)

- 卡尔斯纳瓦酿酒厂 / Alco(拉脱维亚)

- Sasmac有限公司(日本)

- 鲁德(韩国)

- 纯酒精溶液(澳大利亚)

- 防城港中原糖业(中国)

- 江苏华亭生物科技有限公司 (中国)

- 阿彻丹尼尔斯米德兰公司(Archer Daniels Midland Company,简称ADM)是一家全球领先的农产品加工企业,拥有庞大的谷物采购网络。该公司利用其一体化的供应链,以玉米和其他原料为原料生产高纯度酒精,供应饮料、食品调味剂和制药行业。ADM的战略重点在于产品多元化和可持续发展举措,以满足市场对清洁标签和有机酒精产品日益增长的需求。该公司2024年的收入预计为855亿美元。

- 嘉吉公司凭借其庞大的生物工业部门,成为全球食品级酒精市场的主要供应商。该公司生产多种谷物基酒精,为其食品、饮料和个人护理客户提供可靠稳定的供应链。嘉吉的战略举措包括大力投资发酵技术并扩大产能,以巩固其作为全球低成本、高产量供应商的地位。该公司预计2024年营收将达到1600亿美元。

- MGP Ingredients是高端市场领域的领先专家,以其高品质的谷物中性烈酒而闻名。公司专注于生产超纯酒精,这对于蒸馏酒、食品提取物和特种饮料行业至关重要。MGP的战略核心在于蒸馏技术的创新以及对精酿饮料行业的重点关注,这使其能够凭借高纯度产品在市场上占据溢价优势。

- 肯特集团旗下子公司谷物加工公司(Grain Processing Corporation ,简称GPC)是食品级酒精市场的主要专业企业。该公司以玉米为原料生产纯食品级酒精,重点应用于食品、饮料和医疗保健行业。GPC的竞争优势源于其垂直整合的运营模式,涵盖从谷物加工到先进提纯的各个环节,从而确保对产品质量的严格把控,满足对品质要求较高的终端用户的需求。

- Green Plains Inc.已成功转型为一家在市场上占据重要地位的领先生物精炼公司。该公司不再局限于传统的燃料乙醇生产,而是专注于通过其超高蛋白和特种醇部门,生产用于人类消费和工业用途的高纯度醇类产品。这一战略转型是公司实现收入来源多元化、并在醇类供应链中获取高价值的重要举措。

以下是全球市场主要参与者的名单:

食品级酒精市场较为分散,既有大型综合农业企业,也有专业生产商,竞争激烈。关键战略围绕垂直整合展开,以确保原料供应安全和成本控制,并多元化发展至有机、非转基因和精酿饮品酒精等高价值高端细分市场。可持续性已成为核心差异化因素,推动了对低碳生产和可追溯性举措的投资。此外,在新兴地区发展产能、战略分销和技术联盟是扩大全球影响力、满足不断变化的监管机构和消费者对纯度和负责任采购需求的关键战略。例如,2025年9月,Greenfield Global宣布在英国扩张,新增高纯度和工业级酒精的分销渠道。

食品级酒精市场企业格局:

最新发展

- 2025年10月, Frugalpac与Rhea Distilleries和ITC合作,推出了Fidalgo Premium Cashew Feni的环保瓶。此次合作旨在最大限度地减少印度食品饮料行业的玻璃和塑料垃圾,并计划扩大生产规模。

- 2025 年 1 月, Alto Ingredients, Inc.以 725 万美元现金加营运资金收购了位于哥伦比亚工厂附近的 CO2 加工厂,从而增强了经济效益并提高了资产估值。

- 2024 年 12 月,戈达瓦里生物炼制有限公司宣布,已投资 13 亿卢比新建一座以玉米/谷物为基础的蒸馏厂,以提高乙醇产量,并具备双原料灵活性,符合印度的绿色能源目标。

- Report ID: 8307

- Published Date: Dec 11, 2025

- Report Format: PDF, PPT

- 探索关键市场趋势和洞察的预览

- 查看样本数据表和细分分析

- 体验我们可视化数据呈现的质量

- 评估我们的报告结构和研究方法

- 一窥竞争格局分析

- 了解区域预测的呈现方式

- 评估公司概况与基准分析的深度

- 预览可执行洞察如何支持您的战略

探索真实数据和分析

常见问题 (FAQ)

食品级酒精 市场报告范围

版权所有 © 2026 Research Nester。保留所有权利。