商业贷款软件市场展望:

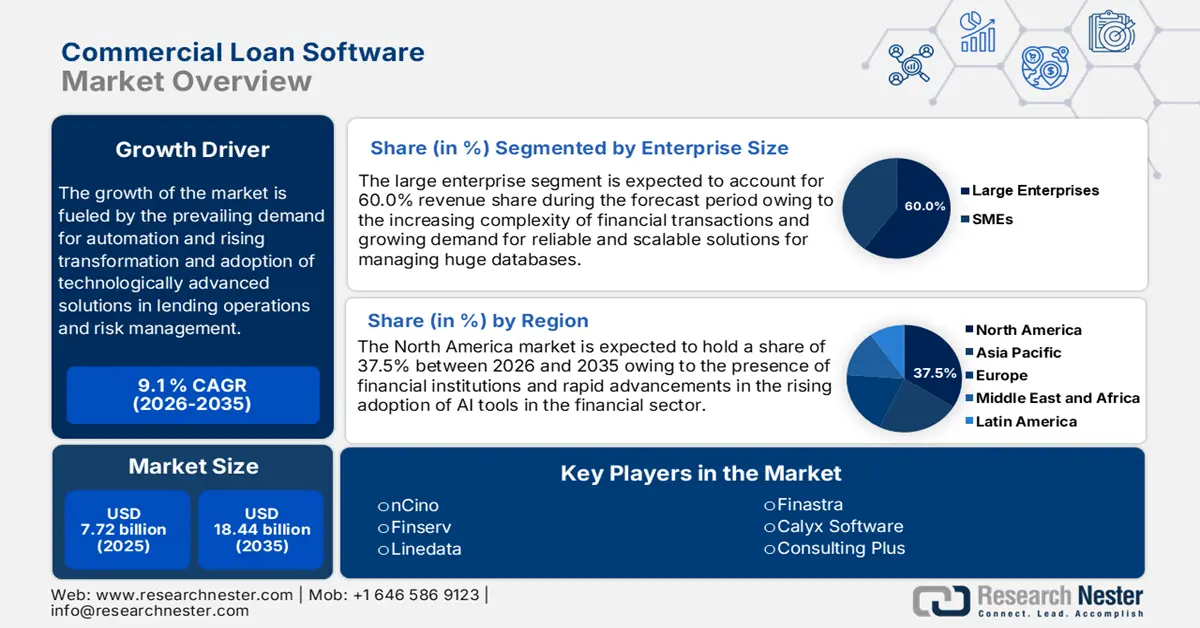

2025年,商业贷款软件市场规模超过77.2亿美元,预计到2035年将超过184.4亿美元,在预测期内(即2026年至2035年)的复合年增长率将超过9.1%。2026年,商业贷款软件的行业规模估计为83.5亿美元。

推动商业贷款软件市场增长的因素包括金融服务行业对自动化和数字化转型日益增长的需求,旨在提高效率并消除错误。此外,基于云的解决方案凭借其潜在的可扩展性、灵活性和更低的成本,有望成为该市场增长的一大动力,从而扩大各种规模的贷款机构的影响力。金融科技和另类贷款平台加剧了市场竞争,促使传统贷款机构采用先进技术以保持竞争力。

此外,监管合规和网络安全的进步也推动了贷款管理创新,推出了一些解决方案,提供更完善的数据加密以及实时监控和报告选项。区块链技术的应用,确保交易记录的安全透明,并通过开放银行和API驱动的生态系统实现进一步转型,使得第三方整合以及与金融科技公司的合作成为可能,从而为贷款机构提供更灵活、更具创新性的产品。总体而言,这些趋势似乎代表着一种趋势,即向更自动化、更安全、更灵活的贷款管理系统转变,以更好地响应客户的期望。

关键 商业贷款软件 市场洞察摘要:

区域亮点:

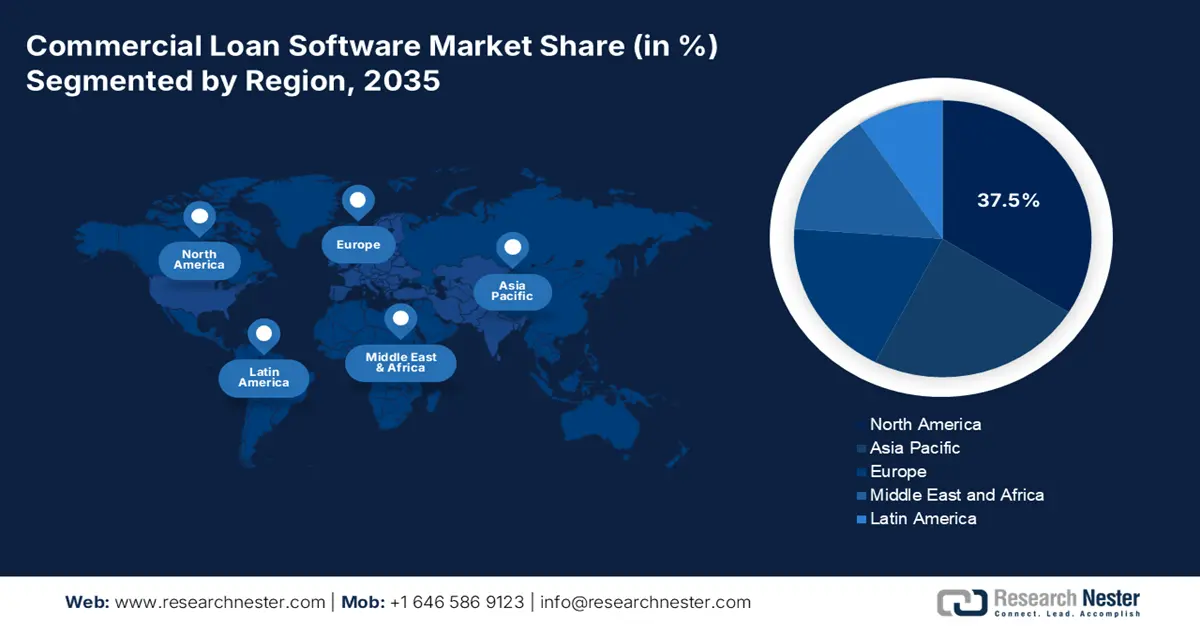

- 北美以37.5%的份额领先商业贷款软件市场,这得益于该行业技术和监管的成熟以及数字技术的采用,并将在2026年至2035年期间实现强劲增长。

- 在快速数字化转型和金融生态系统重塑的推动下,亚太地区商业贷款软件市场将在2026年至2035年期间实现健康增长。

细分市场洞察:

- 到 2035 年,大型企业细分市场将实现大幅增长,这得益于日益增长的金融交易复杂性以及对可扩展解决方案的需求。

- 预计到 2035 年,基于云的细分市场将占据 68% 以上的市场份额,这得益于其效率和成本效益,在金融机构中的广泛采用。

主要增长趋势:

- 对信用风险管理有效性的需求不断增长

- 监管和政策支持

主要挑战:

- 定制化复杂性

- 实施成本高

- 主要参与者:nCino、Fiserv、Finastra、Linedata、Q2 Software、Calyx Software、FIS。

全球 商业贷款软件 市场 预测与区域展望:

市场规模及增长预测:

- 2025 年市场规模:77.2 亿美元

- 2026 年市场规模:83.5 亿美元

- 预计市场规模:2035 年将达到 184.4 亿美元

- 增长预测:9.1% 复合年增长率 (2026-2035)

主要区域动态:

- 最大区域:北美(到 2035 年,份额将达到 37.5%)

- 增长最快的地区:亚太地区

- 主要国家/地区:美国、加拿大、英国、德国、日本

- 新兴国家:中国、印度、新加坡、韩国、日本

Last updated on : 28 August, 2025

商业贷款软件市场的增长动力和挑战:

增长动力

- 对信用风险管理有效性的需求日益增长:在经济形势日益严峻的当下,金融机构努力降低风险,这推动了对信用风险控制需求的日益增长。人工智能和机器学习等先进技术被用于风险评估,通过自动化评估甚至预测可能的违约情况来增强决策能力并避免人为错误。此外,经济危机期间不良贷款的增长凸显了任何金融机构实施信用风险管理系统的必要性。

- 监管和政策支持:来自正式机构的监管和政策支持在很大程度上促进了商业贷款软件市场的增长。例如,巴塞尔协议III、国际财务报告准则第9号以及反洗钱法规等监管框架对金融机构的合规性提出了更高的要求,促使它们实施更先进的贷款管理软件。这些法规注重风险管理、透明度和准确的报告,因此对处理复杂计算和实时监控的自动化解决方案的需求也随之增加。

政府在中小企业贷款、金融普惠和数字化转型方面的政策鼓励银行和贷款机构大力投资数字平台,以帮助他们满足监管要求并提高效率。近期的发展,包括数据隐私法和ESG报告的兴起,继续推动金融机构升级其软件系统,以保持合规性和竞争力。

挑战

- 定制化复杂性:由于金融机构内部业务流程和监管要求各异,定制化复杂性是商业贷款软件市场面临的关键挑战之一。大多数贷款机构在寻找无需进行根本性修改即可轻松适应其运营的软件方面面临诸多挑战,这导致成本增加,甚至实施周期延长。定制软件通常需要IT部门和最终用户投入巨额资金,这可能会分散他们对核心业务活动的注意力。

- 实施成本高昂:商业贷款软件市场面临的主要挑战之一是高昂的实施成本,这往往会阻碍即使是最复杂的系统被采用,尤其是小型金融机构。此外,安装周期长可能会影响日常业务的正常运行,从而进一步阻碍对新软件的投资。

商业贷款软件市场规模和预测:

| 报告属性 | 详细信息 |

|---|---|

|

基准年 |

2025 |

|

预测期 |

2026-2035 |

|

复合年增长率 |

9.1% |

|

基准年市场规模(2025年) |

77.2亿美元 |

|

预测年度市场规模(2035 年) |

184.4亿美元 |

|

区域范围 |

|

商业贷款软件市场细分:

企业规模(大型企业、中小企业)

到2035年,大型企业市场很可能占据商业贷款软件市场60%以上的份额,这得益于金融交易日益复杂,以及随之而来的对稳健可扩展解决方案的需求。此外,大型金融机构正在大力投资先进的贷款管理系统,以提高运营效率并满足监管要求。这些机构旨在创建一个统一、高效、灵活的框架,以支持多元化的贷款组合并提供专业知识。此外,银行业的转型浪潮迫使大型企业集团接受人工智能和数据分析等新技术,这将为金融服务自动化和体验提升铺平道路。

例如,2023 年 1 月,Temenos 推出了其下一代人工智能驱动的企业贷款解决方案,使银行能够简化服务流程并整合国际商业贷款组合,大型企业和区域银行可以轻松地跨贷款线和地区进行贷款生命周期管理和处理。

部署模式(基于云、本地)

在商业贷款软件市场,预计到2035年,云计算解决方案的收入份额将超过68%,这得益于金融机构对高效、灵活且经济高效的云计算解决方案的广泛采用。金融机构和银行正在探索使其核心业务更加便捷的方法,例如利用基于云的平台实时获取数据并进行安全处理,以促进数字化转型。

例如,2020年2月,Intellect Design Arena推出了情境银行体验-贷款发放 (CBX-O),这是一款基于云的端到端贷款发放解决方案,旨在实现流程自动化、优化运营、降低运营成本并提供更佳的客户体验。它基于现代云原生、云中立和API优先技术构建,旨在提供智能信贷决策,并利用人工智能和机器学习来汇总数据、分析信贷风险并提供实时情境洞察,从而提高整个信贷生态系统的生产力。

我们对商业贷款软件市场的深入分析包括以下部分:

企业规模 |

|

部署模式 |

|

产品 |

|

最终用户 |

|

Vishnu Nair

全球业务发展主管根据您的需求定制此报告 — 联系我们的顾问,获取个性化见解和选项。

商业贷款软件市场区域分析:

北美市场分析

到2035年,北美商业贷款软件市场预计将占据超过37.5%的收入份额,这得益于该行业技术和监管的日趋成熟,以及数字技术的普及,尤其是在银行和金融领域。商业贷款软件市场由Finastra、Fiserv和FIS等公司主导,它们提供集成贷款发放系统(LOS)和贷款服务软件,以满足商业贷款机构的复杂需求。此外,该地区正在大力投资高强度数字化,以提高运营效率,最大限度地减少人为干预,并满足不断变化的客户期望。

由于对精简贷款处理解决方案的需求不断增长,美国商业贷款软件市场正经历着丰厚的增长。此外,商业贷款软件市场正朝着贷款审批准确性、风险评估和管理解决方案的趋势发展。例如,2021年12月,Temenos与微软Azure合作,以满足其银行云日益增长的需求。

在加拿大,由于对用于保障金融交易安全的先进解决方案的需求不断增长,以及金融服务行业日益采用自动化和数字化转型,预计商业贷款软件市场将在预测期内快速增长。2023年7月,致力于变革贷款申请流程的金融健康公司Aryza在加拿大推出了贷款发放软件Aryza Originate。

亚太市场分析

亚太地区商业贷款软件市场正健康增长,这得益于快速的数字化转型和金融生态系统的重塑,以及对贷款自动化解决方案日益增长的需求。这在日本、印度和中国等主要经济体尤为明显,随着金融科技的最新发展,这些经济体的贷款格局发生了彻底的变革。

随着商业贷款软件的采用率不断提高,中国已被视为全球最大的金融科技市场,政府政策也一直引领着普惠金融和数字银行的发展。这包括地方政府对P2P借贷平台的政策法规,以及完善的金融科技运营框架的实施,这些都促使银行和其他金融机构投资于能够带来先进贷款处理和信用风险评估的技术。

此外,日本政府向无现金经济和数字银行转型,也刺激了该国对先进商业贷款软件的需求。日本金融厅(FSA)积极鼓励金融科技创新,并允许银行采用数字贷款平台,以简化贷款发放、风险评估和合规流程。

在印度政府通过统一支付接口 (UPI) 和“数字印度”计划的推动下,印度的数字借贷市场呈指数级增长。2024 年 8 月,印度储备银行 (RBI) 对非银行金融公司 (NBFC) 和数字借贷机构实施了严格的规定,要求它们切实履行透明度和保护消费者权益的职责,例如,它们将无法提供流动性选项和与借贷期限挂钩的最低保证收益等功能,并进一步要求它们采用先进的贷款管理软件,以符合监管要求并实现高效运营。

商业贷款软件市场主要参与者:

- nCino

- 公司概况

- 商业策略

- 主要产品

- 财务表现

- 关键绩效指标

- 风险分析

- 近期发展

- 区域影响力

- SWOT分析

- 菲舍尔

- 菲纳斯特拉

- 线数据

- Q2 软件

- Calyx 软件

- 金融信息系统

- 福维斯

- 咨询加

- 银行点

- 贷款

- AllCloud 企业解决方案

一些商业贷款软件公司专注于提高贷款流程的效率、自动化和准确性。这些公司利用云计算、人工智能和数据分析等各种技术,提供贷款发放、承保、服务和风险管理平台。因此,金融机构可以降低运营成本,确保合规性,并提升客户体验。他们的贡献对于实现贷款行业的现代化至关重要,无论贷款机构规模大小,都能加快贷款审批流程,提高风险评估效率,并增强其可扩展性。

主导商业贷款软件市场的主要公司包括:

最新发展

- 2024 年 5 月, Finastra和Newgen Software宣布建立合作伙伴关系,旨在改善客户体验、提高投资回报率 (ROI) 并简化金融机构的贷款程序,其中 Finastra 的全包解决方案将利用 Newgen 的人工智能自动化套件彻底改变消费者、企业和抵押贷款发放流程。

- 2024 年 4 月,国际金融服务领域云银行的先驱nCino宣布计划改进其消费者银行解决方案,增加新功能,以便有效地与客户互动,同时保持高度的灵活性和敏捷性。

- Report ID: 6542

- Published Date: Aug 28, 2025

- Report Format: PDF, PPT

- 探索关键市场趋势和洞察的预览

- 查看样本数据表和细分分析

- 体验我们可视化数据呈现的质量

- 评估我们的报告结构和研究方法

- 一窥竞争格局分析

- 了解区域预测的呈现方式

- 评估公司概况与基准分析的深度

- 预览可执行洞察如何支持您的战略

探索真实数据和分析

常见问题 (FAQ)

商业贷款软件 市场报告范围

版权所有 © 2026 Research Nester。保留所有权利。