Перспективы рынка переходных металлов:

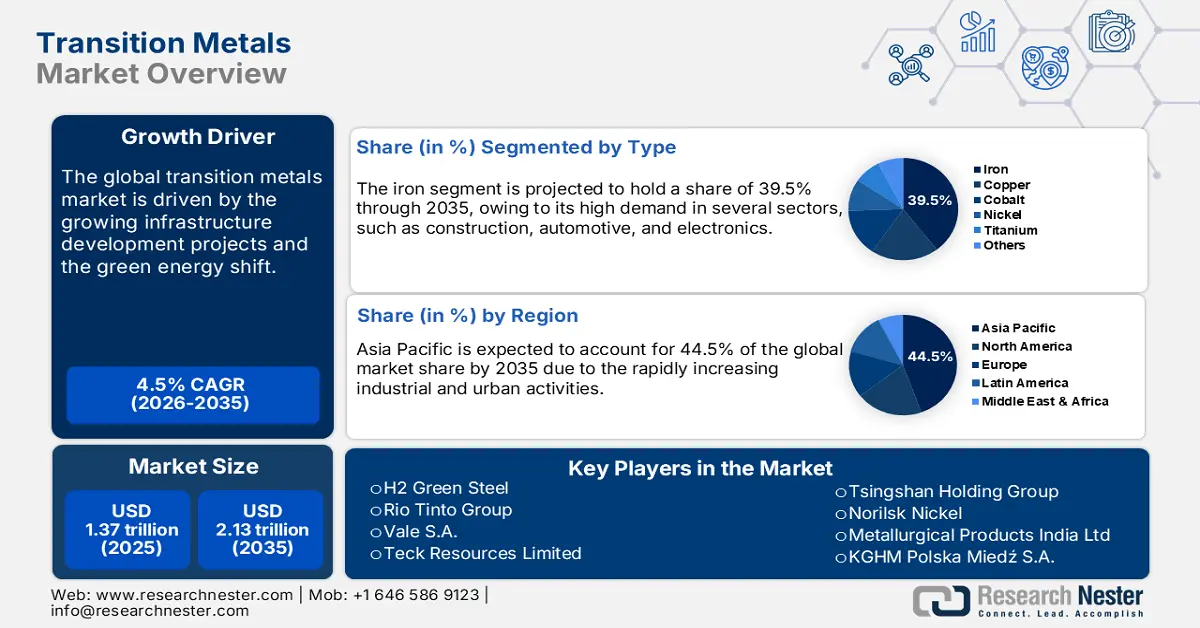

Объем рынка переходных металлов в 2025 году оценивался в 1,37 трлн долларов США и, как ожидается, превысит 2,13 трлн долларов США к 2035 году, что соответствует среднегодовому темпу роста более 4,5% в прогнозируемый период, то есть с 2026 по 2035 год. В 2026 году объем рынка переходных металлов оценивается в 1,43 трлн долларов США.

Активное развитие инфраструктуры, происходящее по всему миру, обеспечит производителям переходных металлов значительную прибыль в ближайшие годы. Развитые и развивающиеся страны уделяют больше внимания развитию новой инфраструктуры и модернизации старой, чтобы оставаться конкурентоспособными на мировом рынке. Регионы с высоким потенциалом, такие как Азиатско-Тихоокеанский регион, Латинская Америка, Ближний Восток и Африка, с большей вероятностью будут способствовать значительному росту торговли переходными металлами. Ожидается, что поддерживающая государственная политика и позитивные государственно-частные инвестиции будут способствовать производству и коммерциализации переходных металлов, таких как никель, кобальт, железо и цинк. Ожидается, что эти события откроют новые рынки сбыта на рынке переходных металлов и будут способствовать укреплению цепочки поставок.

Инвестиции в новые месторождения металлов и минералов набирают обороты по всему миру. Согласно анализу Международного энергетического агентства (МЭА), добыча полезных ископаемых в 2023 году увеличилась на 10% по сравнению с предыдущим годом. Расходы на геологоразведку также выросли почти на 15,0%, в основном за счёт Австралии и Канады. Инвестиции в литий также резко выросли на 60,0% в 2023 году, несмотря на низкие цены. Многие страны также заключают трансграничные партнёрства для расширения производства переходных металлов. В течение последних 10 лет Китай лидировал в приобретении зарубежных месторождений, демонстрируя высокие расходы. Австралия увеличила инвестиции в свой Фонд критически важных минералов, профинансировав проекты по добыче и переработке на сумму около 1,3 млрд долларов США в 2023 году.

Ключ Переходные металлы Сводка рыночной аналитики:

Региональные достопримечательности:

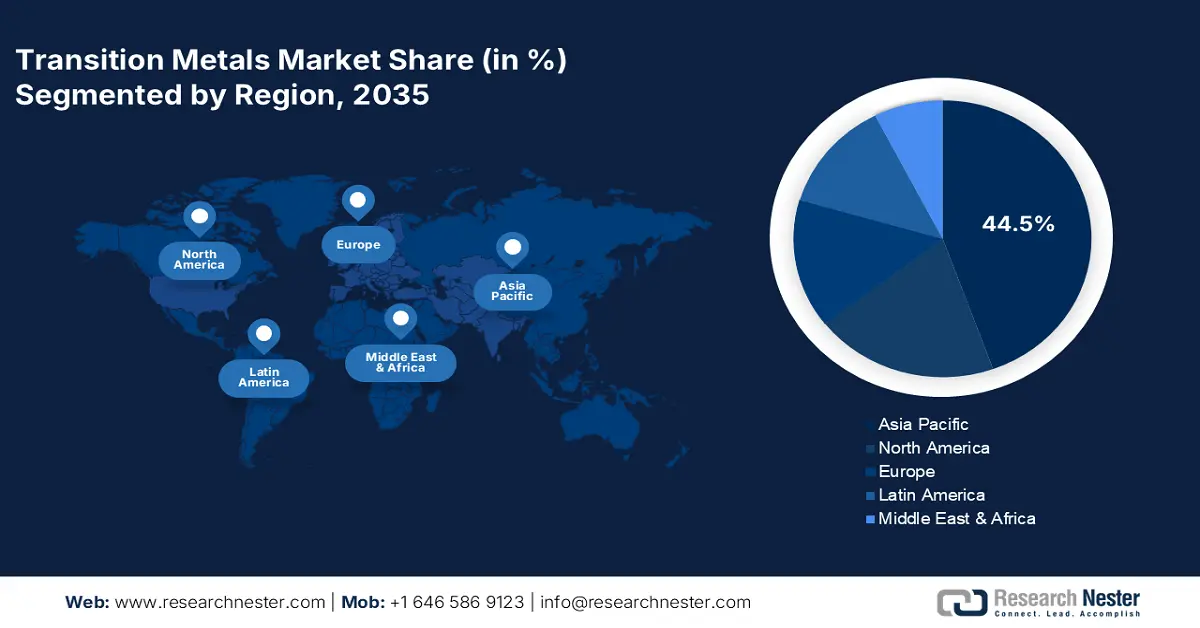

- Азиатско-Тихоокеанский регион лидирует на рынке переходных металлов с долей в 44,5%, чему способствуют активные промышленные и городские темпы развития, а также переход на экологически чистую энергетику, что позиционирует его как глобальный центр на период с 2026 по 2035 год.

- Прогнозируется, что рынок переходных металлов в Северной Америке будет демонстрировать быстрый рост к 2035 году, чему будут способствовать крупные инвестиции в горнодобывающую промышленность и спрос на чистую энергию.

Анализ сегмента:

- Ожидается, что сегмент производства железа существенно вырастет в период с 2026 по 2035 год, чему будет способствовать высокий спрос со стороны глобальной инфраструктуры и промышленности.

- Ожидается, что к 2035 году сегмент строительства и эксплуатации зданий займет 39,9% рынка, чему будет способствовать урбанизация и потребность в прочных, устойчивых к коррозии металлах.

Основные тенденции роста:

- Расширение применения в аккумуляторах электромобилей

- Переход на зеленую энергетику

Основные проблемы:

- Строгие экологические нормы и требования

- Неопределенный и капиталоемкий бизнес

Ключевые игроки: H2 Green Steel, Rio Tinto Group, Vale SA, Teck Resources Limited, Tsingshan Holding Group и «Норильский никель».

Глобальный Переходные металлы Рынок Прогноз и региональный обзор:

Прогнозы размера и роста рынка:

- Объем рынка к 2025 году: 1,37 трлн долларов США

- Объем рынка в 2026 году: 1,43 трлн долларов США

- Прогнозируемый размер рынка: 2,13 трлн долларов США к 2035 году.

- Прогнозы роста: среднегодовой темп роста 4,5% (2026-2035)

Ключевая региональная динамика:

- Крупнейший регион: Азиатско-Тихоокеанский регион (доля 44,5% к 2035 году)

- Самый быстрорастущий регион: Азиатско-Тихоокеанский регион

- Доминирующие страны: Китай, США, Россия, Япония, Германия

- Развивающиеся страны: Китай, Индия, Япония, Южная Корея, Бразилия

Last updated on : 18 September, 2025

Факторы роста и проблемы рынка переходных металлов:

Драйверы роста

- Растущее применение в аккумуляторах для электромобилей: переходные металлы приобретают всё большую значимость в автомобильной промышленности, особенно в производстве электромобилей. Такие металлы, как кобальт, никель и литий, широко используются в производстве аккумуляторов для электромобилей. Высокая тепло- и электропроводность стимулируют спрос на переходные металлы в инновационном производстве аккумуляторов для электромобилей. Всё более широкое внедрение автомобилей с нулевым уровнем выбросов создаёт условия для высокой прибыли производителей переходных металлов.

- Переход к зелёной энергетике: переход к чистой энергетике должен стимулировать продажи критически важных металлов в прогнозируемый период. Медь, титан и платина являются важнейшими компонентами в производстве солнечных панелей, водородных топливных элементов и ветряных турбин. Ожидается, что переход к чистой энергетике увеличит долгосрочный спрос на такие металлы, как медь, кобальт, никель, литий и графит. В исследовании МЭА говорится, что общий спрос на медь в рамках объявленного сценария, особенно в сфере солнечной энергетики и ветроэнергетики, как ожидается, увеличится с 1685 кт и 724,1 кт в 2025 году до 2049 кт и 939,1 кт к 2040 году соответственно.

В том же источнике говорится, что рыночная стоимость меди в рамках переходного энергетического рынка оценивается в 220,0 млрд долларов США в 2023 году и, как ожидается, к 2040 году она достигнет пика в рамках сценария объявленных обязательств и сценария с чистыми нулевыми выбросами. Анализ Всемирного экономического форума (ВЭФ) показывает, что к 2050 году спрос на медь, по прогнозам, достигнет 55,1 млн тонн. Чили занимает лидирующие позиции по запасам меди с 23,6%, за ней следуют Демократическая Республика Конго (10,0%), Перу (10,0%) и Китай (8,6%).

Источник: МЭА

Проблемы

- Строгие экологические нормы и проблемы: Строгие экологические нормы и проблемы, связанные с горнодобывающей промышленностью в некоторых регионах, вероятно, приведут к снижению производства переходных металлов. Чрезмерная добыча полезных ископаемых приводит к эрозии почвы, потере биоразнообразия и загрязнению. Строгое соблюдение экологических, социальных и управленческих требований (ESG) часто приводит к задержкам или остановке проектов. Таким образом, экологические нормы и проблемы являются серьезными препятствиями для добычи и переработки переходных металлов. Стратегическое партнерство с государственными структурами, вероятно, поможет производителям металлов решить эту проблему.

- Неопределенный и капиталоемкий бизнес: Добыча переходных металлов является капиталоемким бизнесом из-за неопределенности результатов. Высокие первоначальные инвестиции, длительные сроки реализации проектов и изменения в политике и регулировании являются серьезным препятствием для инвесторов. Чтобы снизить неопределенность результатов добычи, участники рынка намерены инвестировать в цифровые технологии. Интеграция искусственного интеллекта, машинного обучения и предиктивного анализа способствует эффективному принятию решений, что приводит к высокому доходу.

Размер и прогноз рынка переходных металлов:

| Атрибут отчёта | Детали |

|---|---|

|

Базовый год |

2025 |

|

Прогнозируемый период |

2026-2035 |

|

CAGR |

4,5% |

|

Размер рынка базового года (2025) |

1,37 триллиона долларов США |

|

Прогнозируемый размер рынка на год (2035) |

2,13 триллиона долларов США |

|

Региональный охват |

|

Сегментация рынка переходных металлов:

Тип (железо, медь, кобальт, никель, титан, другие)

По оценкам, к 2035 году доля рынка переходных металлов в железной руде превысит 39,5%. Железо, являясь основой всех отраслей, активно осваивается и коммерциализируется. Развитие инфраструктуры, автомобилестроение и другие производственные отрасли стимулируют высокий спрос на железо. МЭА прогнозирует, что мировое производство железа с использованием коммерческих технологий доменной плавки и прямого восстановления железа к 2030 году достигнет 1181,6 млн тонн и 157,3 млн тонн в год соответственно. Ожидается, что устойчивый рост числа железнодорожных, автомобильных и энергетических проектов будет стимулировать спрос на железо и его окатыши.

Конечное использование (строительство, автомобилестроение, электроника, краски и покрытия, другое)

Ожидается, что к 2035 году доля строительного сектора на рынке переходных металлов составит более 39,9%. Переходные металлы пользуются высоким спросом в строительной отрасли благодаря своей долговечности и коррозионной стойкости. Стремительный рост урбанизации во всем мире обуславливает высокий спрос на строительные металлы. Программа ООН по окружающей среде (ЮНЕП) отмечает, что строительный сектор сильно зависит от стали. Сектор производства строительного оборудования также является драйвером продаж переходных металлов, таких как железо, медь и никель.

Наш углубленный анализ мирового рынка переходных металлов включает следующие сегменты:

Тип |

|

Форма |

|

Конечное использование |

|

Vishnu Nair

Руководитель глобального бизнес-развитияНастройте этот отчет в соответствии с вашими требованиями — свяжитесь с нашим консультантом для получения персонализированных рекомендаций и вариантов.

Региональный анализ рынка переходных металлов:

Прогноз рынка Азиатско-Тихоокеанского региона

Ожидается, что к концу 2035 года доля рынка переходных металлов в Азиатско-Тихоокеанском регионе в выручке превысит 44,5%. Активная промышленная и городская деятельность стимулирует высокий спрос на переходные металлы. Переход на зелёную энергетику также способствует росту торговли никелем, кобальтом и железом в Азиатско-Тихоокеанском регионе. Китай занимает лидирующие позиции по производству железа благодаря своим стратегиям внутреннего и зарубежного производства. Индия, Япония и Южная Корея также станут прибыльными рынками для производителей переходных металлов благодаря активному производству и строительству новых заводов.

Ожидается, что доминирование Китая в производстве электромобилей будет способствовать росту продаж переходных металлов в ближайшие годы. Постоянные инновации в производстве аккумуляторов для электромобилей, как ожидается, увеличат применение лития, никеля и кобальта. Рост производства и продаж электромобилей, как ожидается, увеличит выручку производителей переходных металлов. Согласно исследованию МЭА, на долю подключаемых гибридных электромобилей (PHEV) в Китае в 2023 году пришлось 1/3 от общего объема продаж электромобилей и почти 18,0% спроса на аккумуляторы. За тот же период спрос на аккумуляторы для электромобилей в стране составил 417 ГВт⋅ч/год.

Поддерживающая государственная политика и финансирование направлены на стимулирование производства переходных металлов в Индии . В отчете Обсерватории экономической сложности (OEC) оценивается, что экспортная торговля металла из Индии в 2023 году оценивалась в 39,1 млрд долларов США, занимая 4 -е место как наиболее продаваемый продукт в стране. Основными областями экспорта металла были США (5,5 млрд долларов США), Италия (2,7 млрд долларов США), Объединенные Арабские Эмираты (2,1 млрд долларов США), Саудовская Аравия (1,8 млрд долларов США) и Южная Корея (1,6 млрд долларов США). Фонд India Brand Equity Foundation (IBEF) утверждает, что спрос на цинк, по прогнозам, удвоится в течение следующих 5-10 лет. Деятельность по развитию инфраструктуры, такой как железные дороги, дороги и аэропорты, вероятно, будет стимулировать рост спроса на сталь на 10,0%.

Статистика рынка Северной Америки

Прогнозируется, что рынок переходных металлов в Северной Америке будет расти самыми быстрыми темпами среднегодового темпа роста в период с 2026 по 2035 год. Ожидается, что увеличение государственных инвестиций в горнодобывающие проекты и государственная поддержка приведут к увеличению продаж переходных металлов в регионе. Сильное присутствие таких отраслей, как автомобилестроение, строительство и электроника, открывает выгодные возможности для экспортеров переходных металлов. Тенденция к развитию чистой энергетики также меняет правила игры в производстве и коммерциализации переходных металлов, таких как кобальт, никель, железо и медь.

Добыча металлов в США переживает бум благодаря растущему спросу на электромобили и интеллектуальную электронику. Геологическая служба США (USGS) сообщает, что семь открытых железорудных рудников страны, в частности, в Мичигане и Миннесоте, поставляют около 98,0% отечественной железорудной продукции, пригодной для использования в сталелитейной промышленности. В 2023 году в стране было добыто железной руды на сумму почти 7,5 млрд долларов США. Расширение проектов развития инфраструктуры и жилищного строительства также способствуют развитию торговли переходными металлами.

Тенденция к развитию чистой энергетики оказывает сильное влияние на продажи переходных металлов в Канаде . Растущее использование возобновляемых источников энергии, таких как солнце и ветер, вероятно, будет способствовать росту продаж меди, железа, угля и никеля в стране. Рост числа регистраций электромобилей также открывает выгодные возможности для производителей переходных металлов в стране. Например, по данным Statistique Canada, в четвертом квартале 2024 года в стране было зарегистрировано около 81 205 единиц транспортных средств с нулевым уровнем выбросов. Рост строительной активности также, как ожидается, будет стимулировать спрос на железо, никель, цинк и кобальт в ближайшие годы.

Ключевые игроки рынка переходных металлов:

- H2 Зеленая сталь

- Обзор компании

- Бизнес-стратегия

- Основные предложения продуктов

- Финансовые показатели

- Ключевые показатели эффективности

- Анализ рисков

- Недавнее развитие

- Региональное присутствие

- SWOT-анализ

- Группа компаний Rio Tinto

- Вейл СА

- Teck Resources Limited

- Группа компаний «Циншань Холдинг»

- Норильский никель

- Металлургическая продукция Индии Лтд.

- KGHM Polska Mied? SA

- Рениевые сплавы

- Reliance Steel & Aluminum Co

- Transition Metals Corp

- Fortescue Metals Group Limited

- Саманкор Хром

- Vedanta Resources plc

Ведущие компании используют различные органические и неорганические маркетинговые стратегии, такие как интеграция передовых технологий, партнёрство и сотрудничество, слияния и поглощения, а также региональная экспансия, для получения высокой прибыли. Гиганты отрасли формируют стратегические партнёрства с другими игроками для расширения своего присутствия на рынке. Они также сотрудничают с государственными органами для обеспечения соответствия нормативным требованиям и увеличения объёмов производства. Многие компании также инвестируют в зарубежную горнодобывающую деятельность, чтобы укрепить своё доминирующее положение на рынке переходных металлов.

Некоторые из ключевых игроков на рынке переходных металлов:

Последние события

- В апреле 2024 года компания Vale SA объявила об успешном завершении сделки по продаже активов компании Manara Minerals на сумму около 2,5 млрд долларов США. Совместное предприятие Ma'aden и государственного инвестиционного фонда Саудовской Аравии Manara Minerals приобрело 10% акций Vale.

- В августе 2023 года компания H2 Green Steel заключила стратегическое партнерство с Rio Tinto Group на поставку окатышей прямого восстановления железной руды. Эти окатыши поставляются на завод H2 Green Steel в Швеции.

- Report ID: 7534

- Published Date: Sep 18, 2025

- Report Format: PDF, PPT

- Ознакомьтесь с предварительным обзором ключевых рыночных тенденций и инсайтов

- Ознакомьтесь с примерами таблиц данных и разбивками по сегментам

- Оцените качество наших визуальных представлений данных

- Оцените структуру нашего отчёта и методологию исследования

- Получите представление об анализе конкурентной среды

- Поймите, как представлены региональные прогнозы

- Оцените глубину профилирования компаний и бенчмаркинга

- Предварительный просмотр того, как практические инсайты могут поддержать вашу стратегию

Изучите реальные данные и анализ

Часто задаваемые вопросы (FAQ)

Переходные металлы Объем рыночного отчета

Бесплатный образец включает текущий и исторический объем рынка, тенденции роста, региональные графики и таблицы, профили компаний, прогнозы по сегментам и многое другое.

Связаться с нашим экспертом

Авторские права © 2026 Research Nester. Все права защищены.