Перспективы рынка фармацевтической лактозы:

Объём рынка фармацевтической лактозы в 2025 году превысил 2,14 млрд долларов США и, как ожидается, превысит 3,66 млрд долларов США к 2035 году, демонстрируя среднегодовой темп роста более 5,5% в прогнозируемый период, то есть с 2026 по 2035 год. В 2026 году объём рынка фармацевтической лактозы оценивается в 2,25 млрд долларов США.

В фармацевтическом секторе лактоза всё чаще используется в качестве вспомогательного вещества благодаря её подтверждённой сыпучести и водорастворимости. Кроме того, лактозу добавляют в корма для животных, фармацевтические препараты и детские смеси. Как указано в статье, опубликованной в журнале Drug Discovery Today в сентябре 2023 года, лактоза составляет от 60% до 70% фармацевтических препаратов, что свидетельствует о её наиболее высоких показателях использования. Следовательно, с развитием и развитием отрасли существует огромный спрос на вспомогательные вещества с определёнными свойствами, что, в свою очередь, является движущим фактором для мирового рынка.

Более того, наличие химико-физических свойств является одной из причин, по которым лактоза не только присутствует в молоке, но и часто используется в фармацевтической и пищевой промышленности. Согласно статье в журнале NLM за май 2022 года, лактоза легкодоступна благодаря низкой цене на сырье – от 794 до 992 долларов США за тонну. Кроме того, в случае производства лекарств лактоза обладает такими положительными свойствами, как нетоксичность, стабильность, инертность, текучесть, разбавляемость, сжимаемость, сшивающий агент, криолипопротектор и превосходные реологические свойства. Таким образом, все эти факторы оказывают положительное влияние на рынок, способствуя его расширению и развитию во многих странах.

Ключ Лактоза фармацевтического класса Сводка рыночной аналитики:

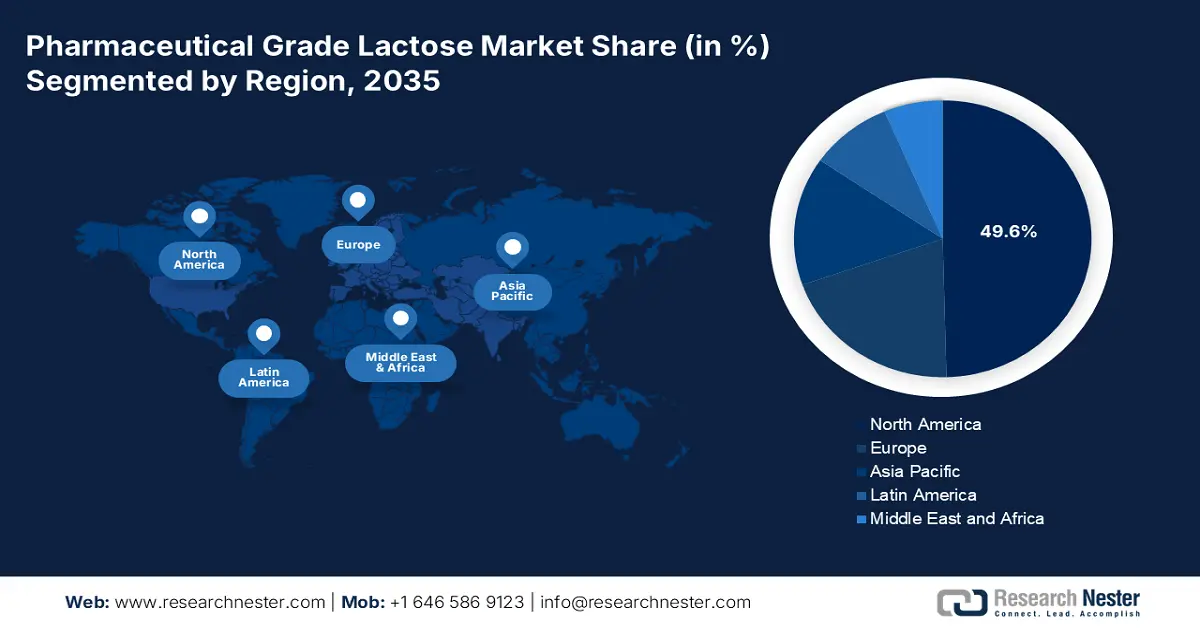

Региональные особенности:

- Северная Америка доминирует на рынке фармацевтической лактозы с долей 49,60%. Этому способствуют передовые медицинские учреждения, инвестиции в НИОКР и соблюдение нормативных требований, что гарантирует уверенный рост к 2035 году.

- Рынок фармацевтической лактозы в Азиатско-Тихоокеанском регионе ожидает самый быстрый рост к 2035 году благодаря расширению фармацевтического сектора и созданию экономически эффективных производственных сред.

Обзор сегмента:

- Прогнозируется, что доля сегмента кристаллической моногидратной лактозы к 2035 году составит 34,8%, что обусловлено спросом на высокую чистоту и стабильность фармацевтических составов.

- Ожидается, что доля сегмента производства капсул к 2035 году достигнет 76,5%, что обусловлено его совместимостью и важной ролью в производстве фармацевтических капсул.

Основные тенденции роста:

- Расширение использования безводной лактозы

- Инновации в фармацевтическом секторе

Основные проблемы:

- Наличие реактивных примесей

- Аспект непереносимости лактозы

- Ключевые игроки:Atkins Nutritionals Inc., Brunswick Corporation, Conagra Brands Inc., Cargill Incorporated.

Глобальный Лактоза фармацевтического класса Рынок Прогноз и региональный обзор:

Прогнозы размера рынка и роста:

- Объем рынка в 2025 году: 2,14 млрд долларов США

- Объем рынка в 2026 году: 2,25 млрд долларов США

- Прогнозируемый размер рынка: 3,66 млрд долларов США к 2035 году

- Прогнозы роста: 5,5% CAGR (2026–2035 гг.)

Ключевая региональная динамика:

- Крупнейший регион: Северная Америка (доля 49,6 % к 2035 году).

- Самый быстрорастущий регион: Азиатско-Тихоокеанский регион.

- Доминирующие страны: США, Германия, Япония, Великобритания, Франция.

- Развивающиеся страны: Китай, Индия, Бразилия, Россия, Мексика.

Last updated on : 26 August, 2025

Факторы роста и проблемы рынка фармацевтической лактозы:

Драйверы роста

- Увеличение использования безводной лактозы: Рост рынка в значительной степени обусловлен резким ростом использования безводной лактозы. Согласно статье MDPI за август 2021 года, использование безводной лактозы в форме пыльцы с соотношением α/β подходит в качестве носителя ингредиентов для контроля скорости растворения. Это связано с тем, что содержание лактозы на основе пыльцы трудно контролировать, особенно в водных растворах, и неясно, является ли продукт на 100% безводным. Следовательно, с использованием этой лактозы рынок, несомненно, будет расширяться в ближайшие годы.

- Инновации в фармацевтическом секторе: Технологический прогресс в фармацевтической отрасли является ещё одним драйвером развития мирового рынка лактозы фармацевтического класса. Согласно статье, опубликованной NLM в 2022 году, программное обеспечение для управления запасами может обеспечить 90% точность, сокращая сроки поставки получаемой продукции с более чем одной недели до одного-двух дней. Это возможно благодаря прямой доставке продукции от поставщика потребителю, минуя склад, что способствует развитию рынка на международном уровне.

Проблемы

- Наличие реактивных примесей: Присутствие таких примесей, как альдегиды, формальдегид и глюкоза, представляет собой реальный риск для здоровья, что затрудняет развитие рынка в разных странах. Эти риски также негативно влияют на безопасность, эффективность и общую стабильность готовых лекарственных препаратов. Кроме того, существует задержка в диагностике и лечении, поскольку эти препараты оказываются вредными для пациентов при применении. Кроме того, как медицинские работники, так и пациенты снижают использование этих медицинских решений, что негативно сказывается на росте рынка.

- Аспект непереносимости лактозы: Развитие рынка серьёзно страдает от непереносимости лактозы. Согласно отчёту Medline Plus Government за март 2023 года, примерно 65% населения имеет сниженную способность к усвоению лактозы после младенчества. Кроме того, это особенно заметно среди населения Восточной Азии, где от этого заболевания страдают от 70% до 100% населения. Это приводит к снижению спроса, что создаёт препятствия для производственных процессов и, следовательно, затрудняет развитие рынка.

Объем и прогноз рынка лактозы фармацевтического класса:

| Атрибут отчёта | Детали |

|---|---|

|

Базовый год |

2025 |

|

Прогнозируемый период |

2026-2035 |

|

CAGR |

5,5% |

|

Размер рынка базового года (2025) |

2,14 млрд долларов США |

|

Прогнозируемый размер рынка на год (2035) |

3,66 млрд долларов США |

|

Региональный охват |

|

Сегментация рынка лактозы фармацевтического класса:

Применение (производство капсул, производство таблеток)

Исходя из заявки, ожидается, что сегмент производства капсул займет наибольшую долю рынка фармацевтической лактозы – 76,5% – к концу прогнозируемого периода. Этот сегмент играет ключевую роль в фармацевтическом секторе и пользуется высоким спросом благодаря стабильности и совместимости, которые необходимы для обеспечения безопасности пациентов и доставки лекарств. В декабре 2024 года Lonza объявила о расширении мощностей своих предприятий в Индии и Китае. Это включает в себя дополнительные линии по производству твердых желатиновых капсул для поддержания производства высококачественных желатиновых капсул, включая критически важные и специализированные капсулы для фармацевтической и нутрицевтической промышленности, что будет способствовать развитию сегмента.

Тип ( кристаллическая моногидратная лактоза, ингаляционная лактоза, гранулированная лактоза, высушенная распылением лактоза )

Исходя из типа, сегмент кристаллической моногидратной лактозы, по прогнозам, займет 34,8% рынка фармацевтической лактозы к концу прогнозируемого периода. Этот рост обусловлен соблюдением высоких стандартов качества и чистоты, которые крайне необходимы в фармацевтическом производстве, включая производство капсул и таблеток. Кроме того, согласно статье, опубликованной в журнале Journal of Dairy Science в декабре 2020 года, наличие кислоты в системах на основе лактозы, например, 0,05–1% лимонной и 1% молочной, может негативно повлиять на эффект кристаллизации. Поэтому для стимулирования роста сегмента крайне важно поддерживать эффект кристаллизации.

Наш углубленный анализ мирового рынка включает следующие сегменты:

Приложение |

|

Тип |

|

Vishnu Nair

Руководитель глобального бизнес-развитияНастройте этот отчет в соответствии с вашими требованиями — свяжитесь с нашим консультантом для получения персонализированных рекомендаций и вариантов.

Региональный анализ рынка фармацевтической лактозы:

Анализ рынка Северной Америки

Ожидается, что к концу 2034 года на долю Северной Америки будет приходиться наибольшая доля рынка фармацевтической лактозы – 49,6%. Этот рост стал возможен благодаря наличию передовых медицинских учреждений, значительным инвестициям в непрерывные исследования и разработки, а также строгим нормам для поддержания стандартов качества в регионе. Помимо всех этих факторов, операционная деятельность ключевых компаний, направленная на повышение спроса на лекарственные препараты, также способствует доминированию региона на рынке, тем самым усиливая рост и расширение.

Ожидается, что рынок США получит огромные возможности благодаря наличию административных органов. Например, в октябре 2020 года Управление по санитарному надзору за качеством пищевых продуктов и медикаментов США (FDA) и Министерство сельского хозяйства США (USDA) подписали Меморандум о взаимопонимании (МОВ), в котором было обозначено расширенное сотрудничество между Службой сельскохозяйственного маркетинга (AMS) и Службой зарубежного сельского хозяйства (FAS). Цель заключалась в упрощении экспорта молока и молочных продуктов из США на сумму 6 миллиардов долларов США в год. Таким образом, реализация таких решений способствует развитию рынка.

Ожидается, что рынок Канады столкнётся с чрезмерным ростом, поскольку правительство неизбежно участвует в поддержании общего благополучия населения. Согласно отчёту правительства Канады за сентябрь 2023 года, министр сельского хозяйства и агропродовольствия объявил о создании нового Фонда инноваций и инвестиций в молочную промышленность. Фонд будет ориентирован на молочную промышленность региона, инвестируя почти 333 миллиона долларов США в течение следующих 10 лет, что повысит её адаптивность и конкурентоспособность в условиях новых рыночных возможностей, стимулируя тем самым рыночный спрос.

Статистика рынка Азиатско-Тихоокеанского региона

Азиатско-Тихоокеанский регион на рынке фармацевтической лактозы, как ожидается, станет самым быстрорастущим регионом в прогнозируемый период. Этот рост обусловлен, в частности, активным развитием фармацевтического сектора, особенно в Индии и Китае. Кроме того, рост инвестиций в медицину, повышение осведомленности о дженериках, стандартная политика регулирования и экономически эффективная производственная среда являются другими факторами, стимулирующими рыночный спрос и расширение рынка в регионе.

Рынок фармацевтической лактозы в Индии становится всё более заметным благодаря расширению услуг, инициированному региональными организациями. Например, в октябре 2024 года компания Sterling Biotech начала разработку уникального в мире завода по производству молочных белков с использованием технологии точной ферментации. Завод площадью 27 акров расположен в Бхаруче, штат Гуджарат, и должен быть запущен в эксплуатацию к началу 2026 года. Таким образом, благодаря такому прогрессу, предпринимаемому организациями в стране, ожидается эффективное расширение рынка.

Рост рынка в Китае обусловлен растущим спросом на фармацевтические препараты. Это стало возможным благодаря поддержке международных организаций, направленной на расширение портфеля вспомогательных веществ в стране. Например, в июне 2023 года компания IFF представила свой обширный портфель проверенных и масштабируемых полимерных решений, призванных удовлетворить потребность китайского рынка в революционных решениях и стандартах качества для пероральных лекарственных форм. Целью проекта было удовлетворение потребностей страны в фармацевтической продукции путем предоставления вспомогательных веществ на основе целлюлозы для разработки прогрессивных форм выпуска для биологически активных добавок и биофармацевтических препаратов.

Основные игроки рынка фармацевтической лактозы:

- Эбботт Лабораториз

- Обзор компании

- Бизнес-стратегия

- Основные предложения продуктов

- Финансовые показатели

- Ключевые показатели эффективности

- Анализ рисков

- Недавнее развитие

- Региональное присутствие

- SWOT-анализ

- Амвей

- Atkins Nutritionals Inc.

- Корпорация Брансуик

- Conagra Brands Inc.

- Каргилл Инкорпорейтед

- General Ills Inc.

- Kraft Foods Group Inc.

- Компания Coca-Cola

- PepsiCo Inc.

- МКФ

- Стерлинг Биотех

- Лонза

- Специализации LBB

- Специализации Бреннтага

- Ингредиенты Лакталис

Ключевые организации на рынке фармацевтической лактозы стремятся расширить ассортимент своей продукции и расширить своё присутствие на глобальном рынке посредством соглашений и партнёрств для удовлетворения растущего спроса. Например, в апреле 2025 года компания LBB Specialties объявила о партнёрстве с Kerry Group. Благодаря этой сделке LBB Specialties стремится стать выбранным партнёром Kerry по дистрибуции в США, расширяя доступ к высококачественным фармацевтическим ингредиентам лактозы. Кроме того, Kerry готова предложить широкий ассортимент фармацевтических вспомогательных веществ лактозы различных марок, форм и размеров частиц, чтобы предоставить разработчикам рецептур улучшенные решения для различных фармацевтических применений, тем самым стимулируя рост рынка.

Вот список некоторых ключевых игроков:

Последние события

- В феврале 2025 года компания Brenntag Specialties объявила о заключении эксклюзивного дистрибьюторского соглашения с MEGGLE Excipients о поставке лактозы фармацевтического класса в странах Бенилюкса и Северной Европы: Швеции, Финляндии, Норвегии, Бельгии и Нидерландах.

- В октябре 2023 года компания Lactalis Ingredients вышла на рынок лактозы фармацевтического класса, чтобы достичь совершенства и удовлетворить требования фармацевтических организаций и производителей по всему миру.

- Report ID: 7585

- Published Date: Aug 26, 2025

- Report Format: PDF, PPT

- Ознакомьтесь с предварительным обзором ключевых рыночных тенденций и инсайтов

- Ознакомьтесь с примерами таблиц данных и разбивками по сегментам

- Оцените качество наших визуальных представлений данных

- Оцените структуру нашего отчёта и методологию исследования

- Получите представление об анализе конкурентной среды

- Поймите, как представлены региональные прогнозы

- Оцените глубину профилирования компаний и бенчмаркинга

- Предварительный просмотр того, как практические инсайты могут поддержать вашу стратегию

Изучите реальные данные и анализ

Часто задаваемые вопросы (FAQ)

Лактоза фармацевтического класса Объем рыночного отчета

Бесплатный образец включает текущий и исторический объем рынка, тенденции роста, региональные графики и таблицы, профили компаний, прогнозы по сегментам и многое другое.

Связаться с нашим экспертом

Авторские права © 2026 Research Nester. Все права защищены.