汽车金属压铸市场展望:

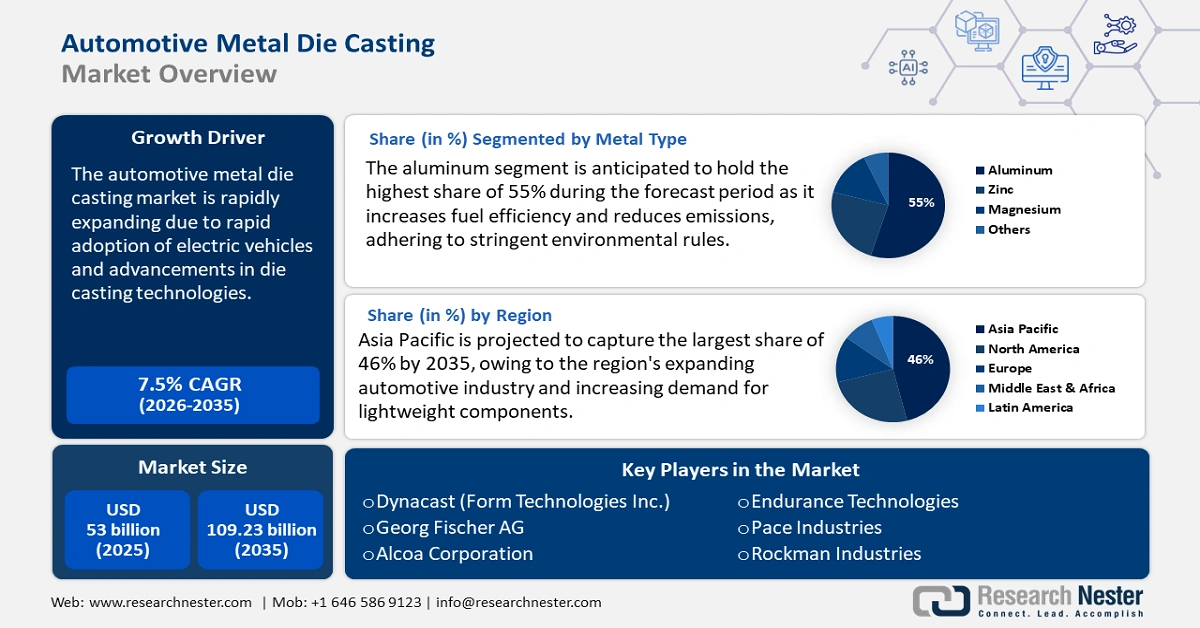

2025年,汽车金属压铸市场规模为530亿美元,预计到2035年将超过1092.3亿美元,在预测期内(即2026-2035年)的复合年增长率将超过7.5%。2026年,汽车金属压铸行业规模将达到565.8亿美元。

电动汽车的快速普及是推动汽车金属压铸市场发展的主要因素之一。电动汽车需要专用部件,例如电机外壳和电池外壳,这些部件可以通过压铸技术高效制造。例如,2023年9月,特斯拉将压铸技术应用于后车身底部总成,降低了40%的制造成本,并减轻了10%的车身系统重量。因此,电动汽车(尤其是纯电动汽车)的专用部件包括结构件、热管理系统和铝压铸电池组外壳。因此,特斯拉利用名为Giga Press的压铸机,扩大了大型铝压铸件的使用范围,例如Model Y的前部和后部车身底部。

关键 汽车金属压铸 市场洞察摘要:

区域亮点:

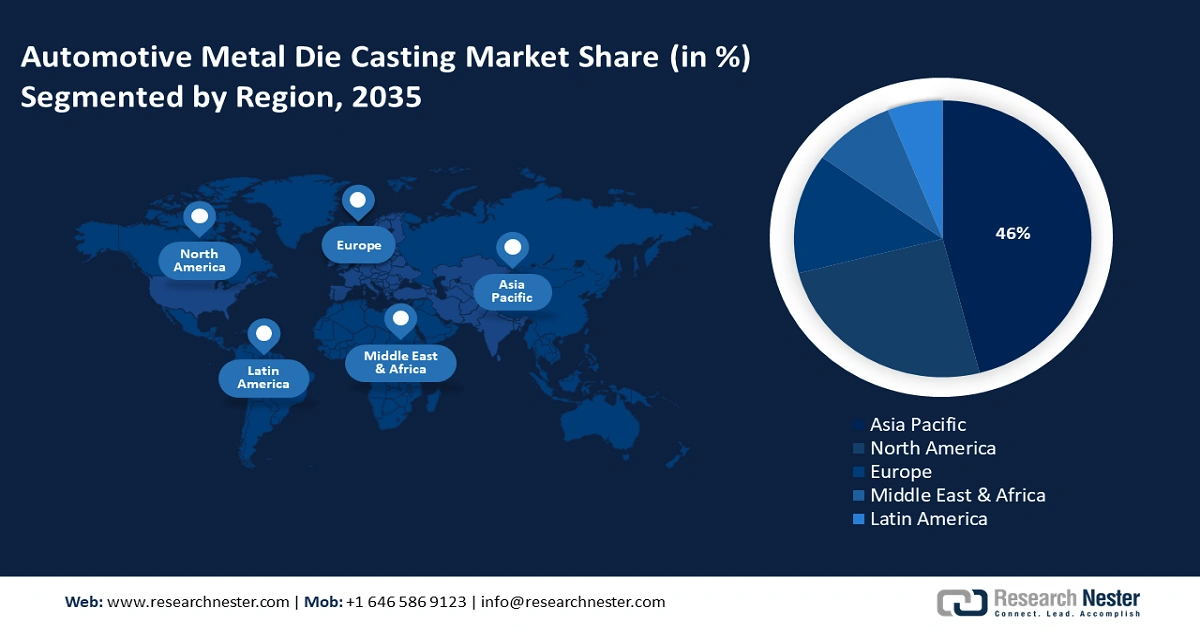

- 到 2035 年,亚太地区汽车金属压铸市场将占据超过 46% 的市场份额,这得益于该地区汽车行业的蓬勃发展、对轻量化零部件的需求不断增长以及电动汽车 (EV) 的普及。

- 到 2035 年,北美市场将占据 25% 的市场份额,这得益于对电动汽车制造的投资、先进的生产技术以及向铝压铸的转变。

细分市场洞察:

- 预计到 2035 年,汽车金属压铸市场中的高压(工艺类型)细分市场将占据 70% 的份额,这得益于电动汽车对轻量化和高精度零部件的需求。

- 预计在 2026-2035 年期间,汽车金属压铸市场中的铝细分市场将实现显著增长,这归功于铝的轻量化特性,可提高燃油效率并满足环保法规。

关键增长趋势:

- 压铸技术的进步

- 轻量化汽车的监管压力

主要挑战:

- 生产成本高

主要参与者:Dynacast(Form Technologies Inc.)、Georg Fischer AG、Alcoa Corporation、Endurance Technologies、Pace Industries、Rockman Industries。

全球 汽车金属压铸 市场 预测与区域展望:

市场规模和增长预测:

- 2025年市场规模: 530亿美元

- 2026年市场规模: 565.8亿美元

- 预计市场规模:到 2035 年将达到 1092.3 亿美元

- 增长预测:复合年增长率7.5%(2026-2035)

主要区域动态:

- 最大地区:亚太地区(到 2035 年占比 46%)

- 增长最快的地区:亚太地区

- 主要国家:中国、印度、美国、日本、德国

- 新兴国家:中国、印度、巴西、墨西哥、泰国

Last updated on : 9 September, 2025

汽车金属压铸市场的增长动力和挑战:

增长动力

压铸技术的进步:高压压铸 (HPDC)、真空压铸和挤压铸造等创新技术提高了铸件的精度、强度和质量。这些发展使得生产日益精密复杂的零部件成为可能,从而扩大了压铸在汽车领域的应用。例如,2025 年 1 月,库卡机器人公司与压铸制造商合作,利用机器人技术和人工智能驱动的系统实时识别铸件质量,将产量提高了 30%,缺陷率降低了 20%。这些自动化技术和人工智能在压铸工艺中的集成,缩短了完工时间,减少了生产时间,并减少了中断。

- 轻量化车辆的监管压力:严格的燃油效率标准和排放法规的出台,使汽车制造商面临着减轻车辆重量的压力,因为燃油效率受到限制。例如,随着美国环境保护署 (EPA) 宣布到 2025 年将每加仑英里数 (mpg) 的规定提高到 54.5 mpg,铝和镁等轻质材料在汽车制造中的使用有所增加。因此,压铸是制造这些轻质部件的有效技术。

挑战

- 生产成本高昂:高昂的生产成本是汽车金属压铸行业面临的主要问题之一。压铸需要特定的工具和模具,而这些工具和模具的购买和维护成本高昂。此外,当使用优质材料制造轻量化和耐用型部件时,原材料成本也会上升,从而导致价格上涨。因此,预算有限或资源有限的行业可能难以克服这一财务障碍,从而导致盈利能力下降和最终消费者价格上涨。

实现精度和质量控制的复杂性:压铸的另一个主要挑战是保持高精度和质量控制。在铸造过程中,必须精确控制温度、压力和时间,才能生产具有复杂几何形状(例如薄壁或精细设计)的部件。即使是最小的错误也可能导致孔洞、弯曲或尺寸问题。为了避免这些问题,需要先进的技术和熟练的工人来监控和调整工艺,这会增加生产成本。因此,随着对轻量化和高性能汽车零部件的需求不断增长,确保稳定的质量也变得越来越困难。

汽车金属压铸市场规模及预测:

| 报告属性 | 详细信息 |

|---|---|

|

基准年 |

2025 |

|

预测期 |

2026-2035 |

|

复合年增长率 |

7.5% |

|

基准年市场规模(2025年) |

530亿美元 |

|

预测年度市场规模(2035年) |

1092.3亿美元 |

|

区域范围 |

|

汽车金属压铸市场细分:

金属类型细分分析

预计在预测期内,汽车金属压铸市场中铝材将占据最高份额,达到55%,因为它能够提高燃油效率、减少排放,并符合严格的环保法规。例如,一辆汽车使用100公斤铝材,一年可节省近46升燃油,从而显著减少二氧化碳排放。此外,压铸技术的进步,例如先进的压力和真空压铸工艺,也提高了汽车铝制部件的精度和效率。

随着电动汽车需求的不断增长,铝压铸件的需求也在不断增长。铝的强度重量比和卓越的散热性能使其成为电动汽车部件的理想材料,因为它们既坚固又轻便。该领域的需求也取决于汽车行业对环境责任的履行,因为各公司正在采用可持续的生产技术。这些技术包括在制造过程中使用再生铝和采用节能生产工艺。

流程类型细分分析

由于汽车行业正转向轻量化和高性能部件,预计高压压铸工艺在预测期内将占据汽车金属压铸市场70%的份额。高压压铸能够生产复杂、薄壁、高精度、表面光滑的零件,从而减少二次加工和装配的需求。这对于电动汽车来说非常有利,因为轻量化结构对于支撑电池重量和提高能源效率至关重要。采用高压压铸工艺,制造商能够一次性生产整个车身底部,从而简化装配流程并降低生产成本。

我们对全球汽车金属压铸市场的深入分析包括以下几个部分:

金属类型 |

|

进程类型 |

|

应用 |

|

车辆类型 |

|

Vishnu Nair

全球业务发展主管根据您的需求定制此报告 — 联系我们的顾问,获取个性化见解和选项。

汽车金属压铸市场区域分析:

亚太市场洞察

预计到2035年,亚太地区汽车金属压铸市场将占据46%的最高份额,这得益于该地区汽车行业的不断发展和对轻量化零部件需求的不断增长。电动汽车的日益普及进一步推动了这一增长,电动汽车需要包括铝在内的轻量化材料来优化能源效率并减少排放。此外,高压压铸技术等进步有助于生产复杂精密的汽车零部件,从而扩大市场规模。

由于强劲的制造潜力、政府的支持性政策以及对电动汽车生产的投资,中国汽车金属压铸市场正在经历显著增长。据报道,2022年中国电动汽车销量超过600万辆,较2021年激增82.33%。电动汽车销量的激增带动了对高压铸件的需求,尤其是在变速箱、动力总成和电池外壳领域。中国制造商正在投资先进的压铸机以满足这一需求,使中国在汽车金属压铸领域保持全球领先地位。

由于汽车产量不断增长,预计印度汽车金属压铸市场将占据显著份额。这一增长可归因于政府推出的生产挂钩激励计划 (PLI) 等举措,以及汽车轻量化部件需求的不断增长。印度的 PLI 计划预算为 35 亿美元,旨在促进高科技汽车产品的国内生产,并吸引行业投资。这些支持性政策正在鼓励压铸行业的创新和投资,提升其全球竞争优势。

北美市场洞察

受电动汽车制造和先进生产技术投资不断增长的推动,预计到2035年,北美汽车金属压铸市场将占据25%的显著份额。北美的行业参与者正在升级其设备,以满足不断变化的汽车能效法规。此外,向铝压铸类型的转变有助于汽车制造商降低车辆总重量并减少车辆排放,从而符合环保法规。

在美国,汽车金属压铸市场受到政府大力支持清洁能源汽车和国内汽车生产的推动。美国的《通胀削减法案》和电动汽车税收抵免等举措刺激了对轻质金属零件和压铸金属零件的需求。因此,美国制造商正在投资高压压铸技术,以提高产量和质量。

随着汽车制造商越来越依赖本地零部件采购,并致力于打造更清洁、更优化的汽车,加拿大汽车金属压铸市场正在不断扩张。此外,政府零排放汽车计划的支持也增加了对轻质铝铸件的需求。这一举措正在推动压铸工艺的创新和自动化。

汽车金属压铸市场参与者:

- 公司概况

- 商业策略

- 主要产品

- 财务表现

- 关键绩效指标

- 风险分析

- 近期发展

- 区域影响力

- SWOT分析

汽车金属压铸市场竞争激烈,Nemak、Ryobi Die Casting 和 Dynacast 等主要厂商凭借强大的制造能力和新技术引领行业发展。2024 年 4 月,Endurance Technologies 扩大了其四轮车零部件的铝压铸和机加工业务。大约在同一时间,Ryobi 在其墨西哥工厂投资 5000 万美元,以增加电动汽车零部件的产量。这些举措表明,该行业正努力向轻量化、高性能零部件转型,尤其是在电动汽车领域。

下表列出了引领汽车金属压铸市场的顶级公司。

公司名称 | 原产地 | 预计市场份额 |

Dynacast(Form Technologies Inc.) | 美国 | 6% |

乔治费歇尔股份公司 | 瑞士 | 6% |

美国铝业公司 | 美国 | 8% |

耐力技术公司 | 印度 | 7% |

佩斯工业公司 | 美国 | 7% |

洛克曼工业公司 | 印度 | 9% |

伊德拉集团 | 意大利 | 8% |

KSM铸造集团 | 德国 | 6% |

日出金属 | 中国 | XX% |

Goebels 金属制品厂 | 德国 | XX% |

泽特韦克 | 印度 | XX% |

以下是汽车金属压铸市场中每家公司所涵盖的领域:

最新发展

- 2024年4月, Endurance Technologies宣布计划提升其位于印度浦那Chakan工厂的铝压铸和机加工产能。此次扩建包括安装新的高端技术机器,用于生产四轮驱动车的机加工离合器和变速箱壳体。该项目投资6.31亿印度卢比,旨在将铸件月产量提高8,300件。

- 2023年10月,力劲科技引进了一台16000吨超大型智能压铸机,标志着锁模力水平的显著提升。该压铸机是目前全球同类型压铸机中最大的,旨在生产新能源汽车大型一体化压铸结构件。

- Report ID: 4120

- Published Date: Sep 09, 2025

- Report Format: PDF, PPT

- 探索关键市场趋势和洞察的预览

- 查看样本数据表和细分分析

- 体验我们可视化数据呈现的质量

- 评估我们的报告结构和研究方法

- 一窥竞争格局分析

- 了解区域预测的呈现方式

- 评估公司概况与基准分析的深度

- 预览可执行洞察如何支持您的战略

探索真实数据和分析

常见问题 (FAQ)

汽车金属压铸 市场报告范围

版权所有 © 2026 Research Nester。保留所有权利。