Marktausblick für Spezialpestizide:

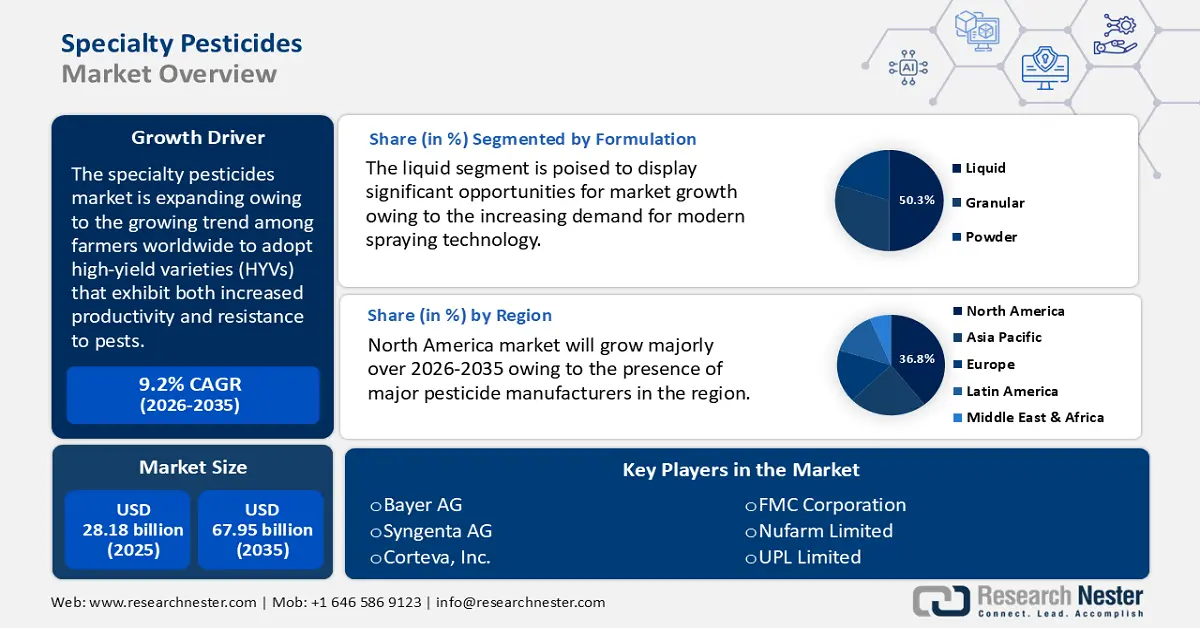

Der Markt für Spezialpestizide hatte 2025 ein Volumen von über 28,18 Milliarden US-Dollar und wird bis 2035 voraussichtlich auf über 67,95 Milliarden US-Dollar anwachsen, was einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von über 9,2 % im Prognosezeitraum 2026–2035 entspricht. Für das Jahr 2026 wird das Marktvolumen für Spezialpestizide auf 30,51 Milliarden US-Dollar geschätzt.

Der globale Markt für Spezialpestizide dürfte aufgrund der rasanten Urbanisierung, die zu einer Verringerung der für die Landwirtschaft verfügbaren Ackerflächen geführt hat, ein starkes Wachstum verzeichnen. Die UN-Handels- und Entwicklungsorganisation (UNCTAD) prognostiziert, dass der Anteil der Stadtbevölkerung bis 2022 auf 56,9 % steigen wird. In den Industrienationen ist dieser Anteil mit 79,7 % im Jahr 2022 deutlich höher als in den Entwicklungsländern mit 52,3 %. Angesichts dieser Herausforderung stehen Landwirte unter erheblichem Druck, die Ernteerträge auf traditionell landwirtschaftlich genutzten Flächen zu steigern.

Infolgedessen ist weltweit ein zunehmender Trend unter Landwirten zu beobachten, ertragreiche Sorten (HYVs) anzubauen, die sowohl eine höhere Produktivität als auch eine stärkere Schädlingsresistenz aufweisen. Der Einsatz von Spezialpflanzenschutzmitteln, die speziell für den Schutz bestimmter Kulturen entwickelt wurden, ist entscheidend für die Steigerung der landwirtschaftlichen Erträge. Ertragsstarke Sorten werden häufig für verschiedene wichtige Kulturpflanzen, darunter Getreide, verwendet. Allerdings sind diese HYV-Pflanzen auch anfällig für einen starken Befall durch zahlreiche Schädlinge und Krankheiten.

Der wiederholte Anbau derselben Pflanzensorten erhöht deren Anfälligkeit für Schädlingsbefall. Um diese Risiken zu mindern, können Landwirte Spezialpestizide wie Biopestizide und andere Präparate mit bioaktiven Wirkstoffen einsetzen, die gezielt Schädlinge bekämpfen. Durch die Kombination dieser Strategien können Landwirte die Erträge ihrer landwirtschaftlichen Flächen maximieren.

Darüber hinaus treibt die steigende Produktion und der zunehmende Verbrauch von Getreide den Markt für Spezialpestizide maßgeblich an, da Landwirte nach fortschrittlichen Lösungen suchen, um ihre Ernten vor Schädlingen, Krankheiten und Unkraut zu schützen und gleichzeitig die Erträge zu maximieren. Die Ernährungs- und Landwirtschaftsorganisation der Vereinten Nationen (FAO) hat ihre Schätzung für die weltweite Getreideproduktion im Jahr 2024 auf rund 2.841 Millionen Tonnen revidiert, was einem Rückgang von 0,6 % gegenüber dem Vorjahr entspricht. Der weltweite Getreideverbrauch wird voraussichtlich um 9,8 Millionen Tonnen auf 2.869 Millionen Tonnen im Zeitraum 2024/25 steigen, was einem Anstieg von 0,9 % gegenüber dem Niveau von 2023/24 entspricht.

Die folgende Tabelle zeigt die Produktions-, Verbrauchs- und Lagerbestandsdaten der globalen Getreideindustrie:

Schlüssel Spezialpestizide Markteinblicke Zusammenfassung:

Regionale Highlights:

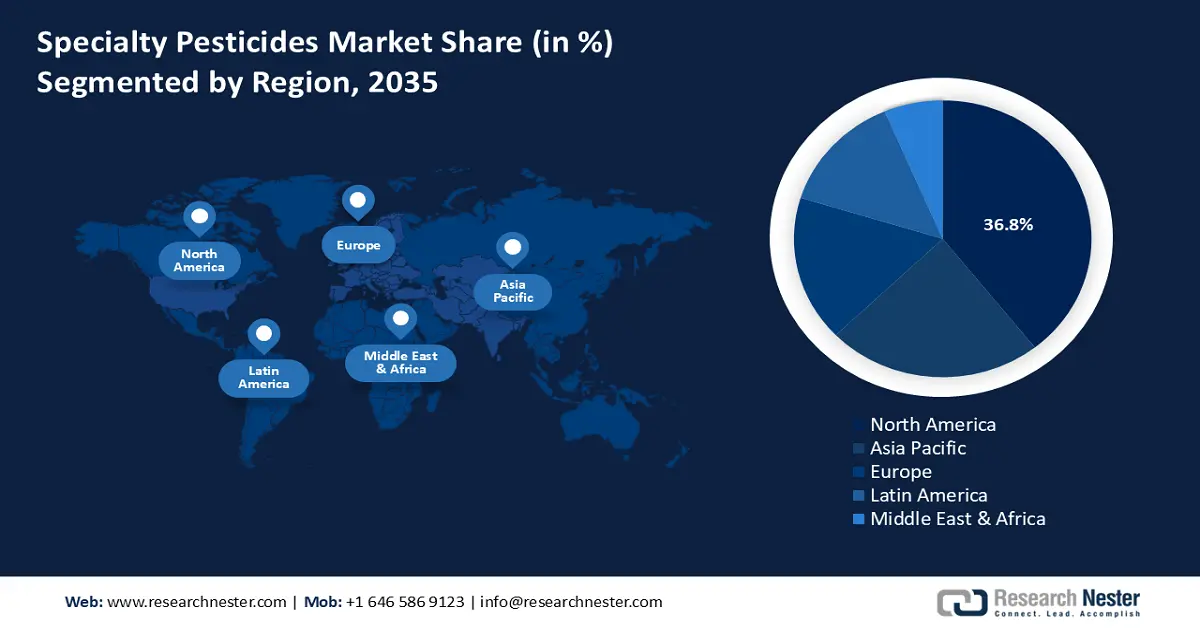

- Bis 2035 wird Nordamerika voraussichtlich einen Marktanteil von rund 36,8 % am Markt für Spezialpestizide erreichen, was durch eine starke landwirtschaftliche Infrastruktur und zeitnahe behördliche Genehmigungen ermöglicht wird.

- Für den asiatisch-pazifischen Raum wird bis 2035 ein signifikantes Wachstum prognostiziert, angetrieben durch die steigende landwirtschaftliche Produktion und den wachsenden Bedarf an effektiver Schädlings- und Krankheitsbekämpfung.

Segmenteinblicke:

- Bis 2035 wird erwartet, dass das Segment der flüssigen Pestizide einen Marktanteil von über 50,3 % im Bereich der Spezialpestizide halten wird, was auf die einfache Handhabung und die Vorteile der präzisen Anwendung zurückzuführen ist.

- Dem Segment der Herbizide wird bis 2035 ein beachtlicher Marktanteil sicher sein, was durch die steigende Nachfrage nach einer effektiven Unkrautbekämpfung im Ackerbau begünstigt wird.

Wichtigste Wachstumstrends:

- Förderung nachhaltiger landwirtschaftlicher Praktiken und verantwortungsvoller Schädlingsbekämpfung

- Fortschritte bei umweltfreundlichen Schädlingsbekämpfungsmethoden

Größte Herausforderungen:

- Strenge Vorschriften

- Hohe Kosten für Forschung und Entwicklung

Wichtige Akteure: Bayer AG, Syngenta AG, Corteva, Inc., FMC Corporation, Nufarm Limited, UPL Limited, Lanxess AG, Hanfeng Evergreen Inc., American Vanguard Corporation, SABIC.

Global Spezialpestizide Markt Prognose und regionaler Ausblick:

Marktgröße und Wachstumsprognosen:

- Marktgröße 2025: 28,18 Milliarden US-Dollar

- Marktgröße 2026: 30,51 Milliarden US-Dollar

- Prognostizierte Marktgröße: 67,95 Milliarden US-Dollar bis 2035

- Wachstumsprognosen: 9,2 %

Wichtigste regionale Dynamiken:

- Größte Region: Nordamerika (36,8 % Anteil bis 2035)

- Region mit dem schnellsten Wachstum: Asien-Pazifik

- Dominierende Länder: USA, China, Indien, Deutschland, Japan

- Schwellenländer: Brasilien, Indonesien, Vietnam, Mexiko, Thailand

Last updated on : 3 December, 2025

Markt für Spezialpestizide – Wachstumstreiber und Herausforderungen

Wachstumstreiber

- Förderung nachhaltiger landwirtschaftlicher Praktiken und verantwortungsvoller Schädlingsbekämpfung: Weltweit wächst die Besorgnis über die schädlichen Auswirkungen übermäßigen Pestizideinsatzes auf Umwelt und Gesundheit. Breitbandpestizide werden kontinuierlich und unregelmäßig versprüht, was zu Problemen wie Boden- und Wasserverschmutzung sowie dem Verlust der Artenvielfalt führt. Viele Schädlinge entwickeln in alarmierendem Tempo Resistenzen gegen die Wirkstoffe konventioneller Pestizide. Zudem werden in zahlreichen Ländern strengere Gesetze zur Begrenzung der Pestizidrückstände in Nutzpflanzen eingeführt.

Infolgedessen steigt der Bedarf an integrierten Schädlingsbekämpfungsprogrammen und umweltfreundlichen Spezialprodukten zur Schädlingsbekämpfung rapide an.

Integrierter Pflanzenschutz (IPM) kombiniert mechanische, chemische, biologische und ackerbauliche Maßnahmen zur Schädlingsbekämpfung und konzentriert sich dabei auf die Überwachung der Schädlingspopulation. Spezialpestizide sind für den integrierten Pflanzenschutz unerlässlich, da sie gezielt bestimmte Schädlinge bekämpfen und deren natürliche Feinde weniger schädigen. Landwirte, die IPM anwenden, setzen zunehmend auf Biopestizide aus natürlichen Quellen wie Bakterien, Pflanzen, Tieren und bestimmten Mineralien. Auch neuere, halbchemische Präparate, die natürliche Insektenpheromone imitieren, ermöglichen eine effiziente Schädlingsbekämpfung. Nachhaltigkeitsbewusste Landwirte bevorzugen im Rahmen des IPM zudem risikoärmere Pestizide in der Endphase des Pflanzenwachstums. All diese Faktoren tragen zum Wachstum des Marktes für Spezialpestizide bei. - Fortschritte bei umweltfreundlichen Schädlingsbekämpfungsmethoden: Der weltweite Markt für Spezialpestizide bietet aufgrund der zunehmenden Entwicklung von Biopestiziden und umweltfreundlichen Alternativen erhebliche Chancen. So gaben beispielsweise Provivi, ein weltweit führendes Unternehmen im Bereich pheromonbasierter Pflanzenschutzmittel, und Godrej Agrovet Limited (GAVL), ein führender indischer Lebensmittel- und Agrarkonzern mit Schwerpunkt auf Forschung und Entwicklung, im November 2024 eine strategische Partnerschaft bekannt. Ziel der Partnerschaft ist die Bereitstellung langfristiger Schädlingsbekämpfungslösungen, die speziell auf die Bedürfnisse der indischen Reis- und Maisbauern zugeschnitten sind.

Aufgrund des wachsenden Umweltbewusstseins entscheiden sich Verbraucher vermehrt für Lebensmittel und Produkte, die ohne schädliche chemische Pestizidrückstände angebaut werden. Ein vielversprechender Ansatz ist die Entwicklung von Insektiziden aus natürlichen Substanzen wie Bakterien, Pflanzen, Tieren und bestimmten Mineralien. Diese Biopestizide fördern häufig den ökologischen Landbau und haben nur geringe negative Auswirkungen auf die menschliche Gesundheit. Um die Nachfrage zu decken und Wachstumschancen zu nutzen, investieren zahlreiche große Agrarchemiekonzerne und aufstrebende Unternehmen erheblich in die Forschung und Entwicklung von Biopestiziden . Unternehmen können sich so als nachhaltigkeitsorientiert positionieren und Bedenken hinsichtlich strengerer Gesetze angesichts des zunehmenden Trends zu umweltfreundlicheren Produkten ausräumen. - Zunehmender globaler Handel mit Pestiziden: Angesichts der sich wandelnden globalen Landwirtschaft suchen Landwirte nach Pestiziden, die wirksamer gegen bestimmte Schädlinge sind und gleichzeitig die Umweltbelastung minimieren. Die Ausweitung des internationalen Handels hat die Verfügbarkeit fortschrittlicher Formulierungen, darunter biobasierte und präzisionsgerichtete Pestizide, erleichtert und so den Pflanzenschutz und die Erträge verbessert. Laut dem Observatory of Economic Complexity waren Pestizide 2023 das weltweit 99. meistgehandelte Produkt mit einem Gesamtvolumen von 43,7 Milliarden US-Dollar. Die Pestizidexporte sanken zwischen 2022 und 2023 um 12,1 % von 49,7 Milliarden US-Dollar auf 43,7 Milliarden US-Dollar. Pestizide machen 0,19 % des Welthandels aus.

Exporteure | Exportwert von Pestiziden (in Milliarden USD) | Importeure | Importwert von Pestiziden (in Milliarden USD) |

China | 9,47 | Brasilien | 4,94 |

UNS | 5.04 | Frankreich | 2.29 |

Frankreich | 3,99 | Kanada | 2.03 |

Deutschland | 3,97 | UNS | 1,84 |

Indien | 2,46 | Deutschland | 1.7 |

Herausforderungen

- Strenge Vorschriften: Um die negativen Auswirkungen chemischer Pestizide auf Umwelt und Gesundheit zu reduzieren, erlassen Aufsichtsbehörden Sicherheitsbestimmungen und schränken deren Anwendung stärker ein. Dies wirkt sich nachteilig auf Nachfrage und Absatz aus. Aufgrund gestiegener Kosten für Forschung und Entwicklung sowie die Einhaltung regulatorischer Vorgaben haben mehrere Agrochemieunternehmen, darunter die BASF SE, Schwierigkeiten, zeitnah bioäquivalente Pestizide zu entwickeln. Landwirten stehen aufgrund des Verbots oder der Beschränkungen einiger gängiger Pestizide nun weniger Produkte zur Verfügung. Pestizidhersteller müssen hohe Investitionen tätigen und umfangreiche Tests durchführen, um die Zulassung gemäß den strengen Richtlinien zu erhalten.

- Hohe Forschungs- und Entwicklungskosten: Die Entwicklung innovativer und zielgerichteter Pestizidformulierungen erfordert umfangreiche Tests, fortschrittliche Technologien und die Einhaltung von Sicherheitsstandards – allesamt Faktoren, die erhebliche Investitionen bedingen. Kleinere Unternehmen haben aufgrund der finanziellen Belastung durch Produktinnovation und Markteintritt oft Schwierigkeiten, mit größeren Firmen zu konkurrieren. Hinzu kommt, dass der langwierige Zulassungsprozess neuer Spezialpestizide die Markteinführung verzögert und somit die Rentabilität mindert. Die hohen F&E-Kosten hemmen daher das Wachstum des Marktes für Spezialpestizide.

Marktgröße und Prognose für Spezialpestizide:

| Berichtsattribut | Einzelheiten |

|---|---|

|

Basisjahr |

2025 |

|

Prognosejahr |

2026–2035 |

|

CAGR |

9,2 % |

|

Marktgröße im Basisjahr (2025) |

28,18 Milliarden US-Dollar |

|

Prognostizierte Marktgröße (2035) |

67,95 Milliarden US-Dollar |

|

Regionaler Geltungsbereich |

|

Marktsegmentierung für Spezialpestizide:

Segmentanalyse der Formulierung

Es wird erwartet, dass flüssige Pflanzenschutzmittel bis 2035 einen Marktanteil von über 50,3 % im Bereich der Spezialpestizide erreichen werden. Dieses Segment wächst aufgrund seiner Vorteile gegenüber anderen Darreichungsformen hinsichtlich einfacher Handhabung und Anwendung. Bei der Blattdüngung dringen flüssige Insektizide effektiv in die Pflanzenoberfläche ein und lassen sich leicht mit Wasser verdünnen. Sie ermöglichen eine präzise Ausbringung durch Techniken wie Tränken, Besprühen und Sprühen. Auch große landwirtschaftliche Betriebe nutzen sie aufgrund moderner Sprühtechnik in großem Umfang. Da sie die Pflanzenoberfläche gleichmäßig und großflächig bedecken, sind flüssige Pflanzenschutzmittel sehr einfach anzuwenden und tragen zur Optimierung der Pflanzenbehandlung bei.

Produktsegmentanalyse

Dem Segment der Herbizide im Markt für Spezialpestizide wird im Prognosezeitraum ein bedeutender Marktanteil prognostiziert. Die steigende Nachfrage nach effizienter Unkrautbekämpfung in der Landwirtschaft treibt das Wachstum dieses Segments an. Landwirte können Unkräuter, die mit Nutzpflanzen um Nährstoffe, Wasser und Sonnenlicht konkurrieren, mithilfe von Herbiziden bekämpfen. Herbizidresistente Pflanzenarten werden aufgrund des weltweit zunehmenden Unkrautbefalls in der Landwirtschaft, der unter anderem auf veränderte Anbaumethoden zurückzuführen ist, immer häufiger angebaut.

Die zunehmende Produkteinführung durch große Marktteilnehmer dürfte das Segmentwachstum weiter ankurbeln, da Eigenschaften wie Glyphosatresistenz bei Mais und Sojabohnen den Einsatz nichtselektiver Herbizide mit breitem Wirkungsspektrum gegen Unkräuter begünstigt haben. So kündigte beispielsweise FMC, ein weltweit führendes Agrarwissenschaftsunternehmen, im Oktober 2024 auf einer Kundenveranstaltung in Chandigarh, Indien, die Markteinführung des Herbizids Ambriva für Weizen für die kommende Anbausaison an. Ambriva enthält den Wirkstoff Isoflex, ein Herbizid der Gruppe 13 mit neuartigem Wirkmechanismus in Getreidekulturen, das indischen Landwirten ein neues Instrument für das Resistenzmanagement bietet. Diese innovativen Herbizide unterdrücken Unkraut effektiv und unterstützen Landwirte dabei, ihre Ernteerträge zu steigern und den Zustand ihrer Felder zu erhalten.

Unsere detaillierte Analyse des globalen Marktes für Spezialpestizide umfasst die folgenden Segmente:

Produkttyp |

|

Anwendung |

|

Formulierung |

|

Vishnu Nair

Leiter - Globale GeschäftsentwicklungPassen Sie diesen Bericht an Ihre Anforderungen an – sprechen Sie mit unserem Berater für individuelle Einblicke und Optionen.

Markt für Spezialpestizide – Regionale Analyse

Einblicke in den nordamerikanischen Markt

Der nordamerikanische Markt für Spezialpestizide wird bis 2035 voraussichtlich einen Umsatzanteil von rund 36,8 % erreichen. Die Landwirtschaft in den USA und Kanada ist hoch entwickelt, und Pestizide werden häufig zum Schutz der Ernte eingesetzt. Mehrere große Pestizidhersteller, wie beispielsweise die BASF SE, haben ihren Hauptsitz in der Region und investieren umfangreich in Forschung und Entwicklung neuer Produkte. Nordamerikanische Landwirte sind aufgeschlossen gegenüber innovativen Schädlingsbekämpfungsmethoden. Dies ermöglicht es Unternehmen, neue Formulierungen unkompliziert zu testen und einzuführen. Die regulatorischen Rahmenbedingungen gewährleisten zeitnahe Zulassungen und unterstützen so die kontinuierliche Einführung neuer Produkte.

In den USA treiben die steigende Nachfrage nach hochwertigen Nutzpflanzen, strengere Umweltauflagen und der zunehmende Einsatz integrierter Schädlingsbekämpfungsmethoden (IPM) die Nachfrage nach Spezialpestiziden an. Landwirte und Unternehmen setzen daher verstärkt auf gezielte Pestizidlösungen, um den Pflanzenschutz zu verbessern und gleichzeitig die Umweltbelastung zu minimieren. Auch die Expansion im Bereich der gewerblichen Landschaftspflege, des Golfplatzbaus und der Rasenpflege erhöht die Nachfrage nach Spezialpestiziden und -fungiziden. Der Trend zu ökologischem Landbau und nachhaltiger Landwirtschaft fördert zudem den Einsatz von Biopestiziden. Darüber hinaus trägt der steigende Konsum von Bio-Lebensmitteln zum Wachstum des Marktes für Spezialpestizide in den USA bei.

Das US-Landwirtschaftsministerium (USDA) berichtete, dass seit Beginn des Bio-Lebensmittelhandels frisches Obst und Gemüse die beliebteste Kategorie biologisch angebauter Lebensmittel ist. In den letzten 20 Jahren verzeichneten die Einzelhandelsumsätze mit frischem Bio-Obst und -Gemüse einen stetigen Aufwärtstrend und werden 2021 voraussichtlich 19,2 Milliarden US-Dollar erreichen (NBJ, 2022). Laut dem Nutrition Business Journal entfielen 2021 40 Prozent der US-amerikanischen Bio-Lebensmittelumsätze auf Obst und Gemüse, gefolgt von Milchprodukten und Eiern (13 Prozent), Getränken (12 Prozent), verpackten/zubereiteten Lebensmitteln (11 Prozent), Brot/Getreide (9 Prozent), Snacks (6 Prozent), Würzmitteln (5 Prozent) und Fleisch/Fisch/Geflügel (4 Prozent).

In Kanada trägt der Klimawandel zur Zunahme von Schädlingen bei und erfordert daher fortschrittliche und umweltfreundliche Schädlingsbekämpfungsmittel. Das am häufigsten verwendete Herbizid in Kanada ist Glyphosat, das für die Unkrautbekämpfung in landwirtschaftlichen und nichtlandwirtschaftlichen Gebieten unerlässlich ist. Glyphosathaltige Produkte werden zur Bekämpfung giftiger Pflanzen wie Giftefeu und invasiver Unkräuter eingesetzt. Darüber hinaus treiben technologische Fortschritte, darunter biobasierte und zielgerichtete Pestizide, das Wachstum des Marktes für Spezialpestizide an, da Landwirte und Landschaftsgärtner nach sichereren und effizienteren Alternativen suchen, die mit integrierten Schädlingsbekämpfungsmethoden (IPM) vereinbar sind.

Einblicke in den APAC-Markt

Der Markt für Spezialpestizide im asiatisch-pazifischen Raum wird im Prognosezeitraum voraussichtlich ein signifikantes Wachstum verzeichnen. In Ländern wie China und Indien hat die landwirtschaftliche Produktion aufgrund des rasanten Bevölkerungswachstums und steigender Löhne stark zugenommen. Dies hat den Bedarf an effizienter Schädlings- und Krankheitsbekämpfung erhöht, um Ernteverluste vor und nach der Ernte zu minimieren.

Viele asiatische Länder weisen tropisches Klima auf, was die Anfälligkeit von Nutzpflanzen für Insektenbefall erhöht. Durch technische Partnerschaften mit globalen Marktführern erweitern regionale Agrochemikalienhersteller kontinuierlich ihr Produktsortiment. Zudem bieten Regierungen finanzielle Unterstützung für den Kauf importierter Betriebsmittel an. Selbst Kleinbauern greifen aufgrund der Verfügbarkeit kostengünstiger Generika vermehrt auf Agrochemikalien zurück.

In Indien steigen die Landwirte aufgrund des zunehmenden Anbaus von Gartenbau- und Nutzpflanzen auf fortschrittliche Pflanzenschutzmittel um, die eine höhere Wirksamkeit bei minimaler Umweltbelastung bieten. Die Entstehung resistenter Schädlinge infolge des übermäßigen Einsatzes generischer Pflanzenschutzmittel hat zu einer verstärkten Abhängigkeit von Spezialpräparaten geführt. Indiens schnell wachsende Bevölkerung ist der Haupttreiber dieses Sektors. Unterstützt wird dies durch das steigende Einkommensniveau in ländlichen und städtischen Gebieten, was die landesweite Nachfrage nach Agrarprodukten erhöht hat. Zusätzlich befeuern der Ausbau des Vertragsanbaus, die wachsenden Exporte von Agrarprodukten und die staatliche Förderung moderner Anbaumethoden die Nachfrage weiter. Die India Brand Equity Foundation (IBEF) gab bekannt, dass Indien im Zeitraum April bis Mai 2024/25 Agrarprodukte und verarbeitete Lebensmittel im Wert von 4,34 Milliarden US-Dollar exportierte.

Jahr | Agrarexporte aus Indien (in Milliarden USD) |

2016 | 32,08 |

2017 | 33,87 |

2018 | 38,21 |

2019 | 38,54 |

2020 | 35,09 |

2021 | 41,25 |

2022 | 50,21 |

2023 | 53,21 |

2024 | 48,77 |

Quelle: Behörde für die Entwicklung des Exports landwirtschaftlicher und verarbeiteter Lebensmittelprodukte (APEDA)

Da China den Übergang zu modernen Anbaumethoden vollzieht, investieren Landwirte in fortschrittliche Pflanzenschutzmittel, um Erträge und Qualität zu steigern. Der Ausbau von Gartenbau, Blumenanbau und ökologischem Landbau verstärkt den Bedarf an gezielten Pflanzenschutzmitteln. Strenge Vorschriften für konventionelle Agrochemikalien und die Entwicklung biobasierter Alternativen fördern zudem den Einsatz von Spezialchemikalien. Das Chinesisch-Deutsche Agrarzentrum hob hervor, dass Chinas Bio-Lebensmittel- und Agrarindustrie in den letzten Jahrzehnten große internationale Hersteller und Märkte überholt hat. Im Jahr 2023 waren 2,9 Millionen Hektar Ackerland in China als ökologisch zertifiziert, verglichen mit nur 4.000 Hektar im Jahr 2000. China ist derzeit das Land mit der viertgrößten Fläche an zertifizierter ökologischer Landwirtschaft bzw. an Landwirtschaftsflächen in der Umstellungsphase, nach Australien, Indien und Argentinien.

Akteure auf dem Markt für Spezialpestizide:

- Bayer AG

- Unternehmensübersicht

- Geschäftsstrategie

- Wichtigste Produktangebote

- Finanzielle Leistung

- Wichtigste Leistungsindikatoren

- Risikoanalyse

- Aktuelle Entwicklung

- Regionale Präsenz

- SWOT-Analyse

- Syngenta AG

- Corteva, Inc.

- FMC Corporation

- Nufarm Limited

- UPL Limited

- Lanxess AG

- Hanfeng Evergreen Inc.

- American Vanguard Corporation

- SABIC

Der Markt für Spezialpestizide ist durch etablierte Wettbewerber geprägt, die sich durch technologische Durchbrüche, Produktqualität und Innovationen behaupten. Führende Marktteilnehmer nutzen häufig strategische Maßnahmen wie Fusionen, Übernahmen und Expansionen, um ihre Marktpräsenz zu stärken und die steigende Nachfrage zu befriedigen.

Neueste Entwicklungen

- Im April 2024 unterzeichnete Bayer eine Vereinbarung mit dem britischen Unternehmen AlphaBio Control, um sich die Exklusivlizenz für ein neues biologisches Insektizid zu sichern. Dieses neue Insektizid wurde von AlphaBio entwickelt, mit dem Bayer auch das preisgekrönte Bioinsektizid und Akarizid FLiPPER vertreibt. Die Markteinführung ist vorbehaltlich weiterer Entwicklung und Zulassung für 2028 geplant.

- Im Februar 2024 setzte Corteva sein Angebot an auf Landwirte zugeschnittenen Lösungen mit der Markteinführung des Herbizids Enversa fort, das den Landwirten ein breites Behandlungsfenster bietet – von der Vorsaat bis zum Stadium R2 bei Sojabohnen und von der Nachsaat bis zur ersten Blüte bei Baumwolle – um sie bei der Bewältigung widriger Wetterbedingungen zu unterstützen.

- Report ID: 7231

- Published Date: Dec 03, 2025

- Report Format: PDF, PPT

- Entdecken Sie eine Vorschau auf die wichtigsten Markttrends und Erkenntnisse

- Prüfen Sie Beispiel-Datentabellen und Segmentaufgliederungen

- Erleben Sie die Qualität unserer visuellen Datendarstellungen

- Bewerten Sie unsere Berichtsstruktur und Forschungsmethodik

- Werfen Sie einen Blick auf die Analyse der Wettbewerbslandschaft

- Verstehen Sie, wie regionale Prognosen dargestellt werden

- Beurteilen Sie die Tiefe der Unternehmensprofile und Benchmarking

- Sehen Sie voraus, wie umsetzbare Erkenntnisse Ihre Strategie unterstützen können

Entdecken Sie reale Daten und Analysen

Häufig gestellte Fragen (FAQ)

Spezialpestizide Umfang des Marktberichts

Die kostenlose Stichprobe umfasst aktuelle und historische Marktgrößen, Wachstumstrends, regionale Diagramme und Tabellen, Unternehmensprofile, segmentweise Prognosen und mehr.

Kontaktieren Sie unseren Experten

Urheberrecht © 2026 Research Nester. Alle Rechte vorbehalten.