Перспективы рынка дитиокарбаматов:

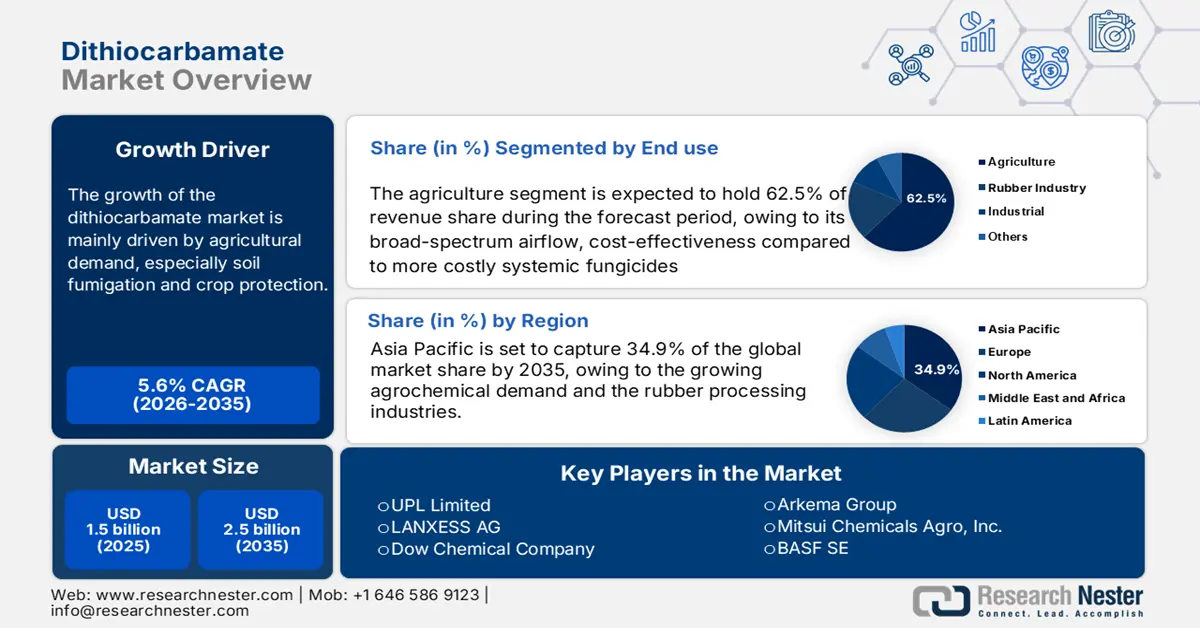

Объем рынка дитиокарбамата оценивается в 1,5 млрд долларов США в 2025 году и, как ожидается, превысит 2,5 млрд долларов США к концу 2035 года, увеличиваясь в среднем на 5,6% в течение прогнозируемого периода, то есть с 2026 по 2035 год. В 2026 году объем рынка дитиокарбамата оценивается в 1,6 млрд долларов США.

Рост рынка дитиокарбаматов обусловлен главным образом спросом в сельском хозяйстве, особенно на фумигацию почвы и средства защиты растений. Агентство по охране окружающей среды США (EPA) определило соли дитиокарбамата метам/натрия и метам/калия, которые распадаются на метилизотиоцианат (MITC), как важные предпосевные фумиганты, используемые для обработки высокопосевных культур, декоративных растений и газонов. Кроме того, EPA, наряду с усилиями по регистрации пестицидов, подчеркнуло, что манеб, манкоцеб и метирам в совокупности занимают значительную долю рынка в группе EBDC, что ещё раз подтверждает их активное применение в сельском хозяйстве.

Дитиокарбаматные соли производятся с использованием такого сырья, как сероуглерод (CS₄), а также различных первичных или вторичных аминов, при этом выбор конкретного амина определяется желаемыми свойствами соли. Доступность этих материалов способствует масштабированию производства, особенно в регионах с развитой химической инфраструктурой. Крупные производственные мощности, расположенные в Северной Америке и Европе, оснащены всем необходимым для проведения крупномасштабного синтеза. Например, LANXESS, известная международная компания по производству специализированной химии со штаб-квартирой в Германии, производит продукты на основе дитиокарбаматов, предназначенные как для сельского хозяйства, так и для промышленности. Эти предприятия спроектированы таким образом, чтобы обеспечить безопасное управление опасными свойствами CS₄, обеспечивая при этом стабильный выпуск продукции для удовлетворения мирового спроса в различных секторах.

Рынок дитиокарбаматов — факторы роста и проблемы

Драйверы роста

- Расширение выращивания фруктов и овощей: Растущее потребление фруктов и овощей ускоряет использование дитиокарбаматов. Данные ФАО за 2023 год показывают, что общее мировое производство овощей составило почти 1,2 млрд тонн, а производство фруктов — 891 млн тонн. На Азию пришлось 864 млн тонн, или приблизительно 79% от общего объема производства фруктов и овощей. Дитиокарбаматы используются для лечения грибковых гнилей фруктов и овощей, и они необходимы для борьбы с болезнями листьев. В Сельскохозяйственном прогнозе ОЭСР-ФАО на 2024–2033 годы прогнозируется, что производство фруктов и овощей также продолжит расти, увеличиваясь на 1,6% в год, что увеличит потребность в фунгицидах для поддержания стандартов качества экспортируемых плодовых культур и сокращения послеуборочных потерь.

- Растущий спрос на фунгициды в сельском хозяйстве: дитиокарбаматы широко используются в качестве фунгицидов для защиты таких культур, как виноград, картофель и томаты, от грибковых заболеваний. В связи с ростом мирового спроса на продовольствие и усилением опасений по поводу потерь урожая потребность в эффективных фунгицидах продолжает расти. Такие компании, как UPL Limited, известный производитель агрохимикатов, производят препараты на основе дитиокарбаматов, такие как манкоцеб, которые широко используются как на развитых, так и на развивающихся сельскохозяйственных рынках.

- Рост сектора резины и промышленных химикатов : дитиокарбаматы играют ключевую роль в качестве ускорителей вулканизации резины, способствуя производству шин, ремней и различных промышленных компонентов. Развитие автомобильной и строительной отраслей стимулирует спрос на добавки для резины. Например, компания Eastman Chemical Company поставляет специальные химикаты, включая производные дитиокарбамата, используемые в переработке резины, что согласуется с ростом инвестиций в инфраструктуру и ростом производства автомобилей в Азиатско-Тихоокеанском регионе и Северной Америке.

1. Динамика развития торговли и перспективы будущего рынка

Стоимость дитиокарбамата в 2023 году

Ведущие экспортеры | Экспорт | Делиться | ЭКИ |

Китай | 157М | 42,9% | 1.16 |

Индия | 40,7 млн | 11,1% | 0,65 |

Германия | 35М | 9,59% | 1.79 |

Япония | 20,5 млн | 5,6% | 2.09 |

Бельгия | 18,1 млн | 4,95% | 1.23 |

2. Ведущий производитель фунгицидов (2023)

Производство фунгицидов в 2023 году

Ведущие экспортеры | Стоимость сделки 1000 долларов США | Количество (кг) |

Евросоюз | 61,980.35 | 3,049,910 |

Германия | 39,307.45 | 1,867,490 |

НАС | 19,973.62 | 977,164 |

Испания | 16,885.99 | 521,509 |

Таиланд | 10,288.98 | 1,440,600 |

Чиан | 3,804.55 | 253,751 |

Япония | 3,767.47 | 114,961 |

Франция | 3,094.15 | 337,101 |

Великобритания | 2,863.61 | 274,002 |

Проблемы

- Волатильность цен на сырье: цены на сероуглерод (CS?), необходимое сырье для производства дитиокарбаматов, подвержены значительным колебаниям из-за ограничений поставок и геополитических факторов. Эта волатильность влияет на производственные расходы и рентабельность производителей, что приводит к нестабильности цен на рынке дитиокарбаматов. Компании обязаны эффективно управлять рисками в цепочке поставок для обеспечения стабильности производства и поддержания конкурентоспособных цен.

- Опасности для здоровья и проблемы безопасности труда : Производители дитиокарбаматов сталкиваются со значительными рисками для здоровья в процессе производства, особенно из-за воздействия опасных промежуточных веществ, таких как сероуглерод (CS?). Длительное воздействие может привести к нейротоксическому эффекту у работников, что вызывает серьёзные опасения относительно безопасности труда. Крайне важно внедрить строгие протоколы безопасности и меры защиты для снижения этих рисков и защиты здоровья сотрудников на производственных предприятиях.

Размер рынка дитиокарбамата и прогноз:

| Атрибут отчёта | Детали |

|---|---|

|

Базовый год |

2025 |

|

Прогнозируемый год |

2026-2035 |

|

CAGR |

5,6% |

|

Размер рынка базового года (2025) |

1,5 миллиарда долларов США |

|

Прогнозируемый размер рынка на год (2035) |

2,5 миллиарда долларов США |

|

Региональный охват |

|

Сегментация рынка дитиокарбамата:

Анализ сегмента конечного использования

Ожидается, что к 2035 году сельскохозяйственный сектор займет наибольшую долю рынка – 62,5%. Это обусловлено широким спектром действия дитиокарбаматов, их экономической эффективностью и способностью бороться с растущими проблемами с болезнями сельскохозяйственных культур в условиях климатических колебаний, согласно данным Службы экономических исследований Министерства сельского хозяйства США. Продовольственная и сельскохозяйственная организация ООН (ФАО) подчеркивает свою приоритетность комплексной борьбы с вредителями зерновых и овощей в развитых развивающихся странах. Эта значительная зависимость способствует расширению рынка. Например, компания UPL Limited производит широко используемые дитиокарбаматные фунгициды, такие как манкоцеб, которые удовлетворяют растущий спрос на эффективные средства защиты растений в мировом аграрном секторе.

Анализ сегмента приложения

Прогнозируется, что сектор фунгицидов станет лидером роста к 2035 году, заняв долю рынка в 51,3% благодаря широкому применению дитиокарбаматов, включая тирам, зирам и манкоцеб. Эти фунгициды защищают сельскохозяйственные культуры от грибковых заболеваний, таких как ржавчина, головня и фитофтороз. Агентство по охране окружающей среды США (EPA) подчеркивает роль тирама в подавлении прорастания спор, тем самым повышая урожайность и срок хранения. По данным ФАО, растущий спрос на здоровую продукцию и продовольственную безопасность стимулирует глобальное использование фунгицидов. Компания BASF вносит значительный вклад, производя дитиокарбаматные фунгициды, которые отвечают этим растущим потребностям сельского хозяйства.

Анализ сегмента типа

Прогнозируется, что сегмент тирама составит 28,7% выручки на мировом рынке дитиокарбаматов, что обусловлено его эффективностью как фунгицида широкого спектра действия и протравителя семян. Способность тирама защищать сельскохозяйственные культуры от грибковых заболеваний и вредителей, а также стимулировать прорастание семян, делает его высоко ценимым в сельскохозяйственном секторе. Такие компании, как UPL Limited, производят препараты на основе тирама, используя его широкое применение для защиты фруктов, овощей и зерновых культур, особенно в регионах с повышенной заболеваемостью.

Наш углубленный анализ рынка дитиокарбаматов включает следующие сегменты:

| Сегмент | Подсегмент |

Конечное использование |

|

Приложение |

|

Тип |

|

Vishnu Nair

Руководитель глобального бизнес-развитияНастройте этот отчет в соответствии с вашими требованиями — свяжитесь с нашим консультантом для получения персонализированных рекомендаций и вариантов.

Рынок дитиокарбамата – региональный анализ

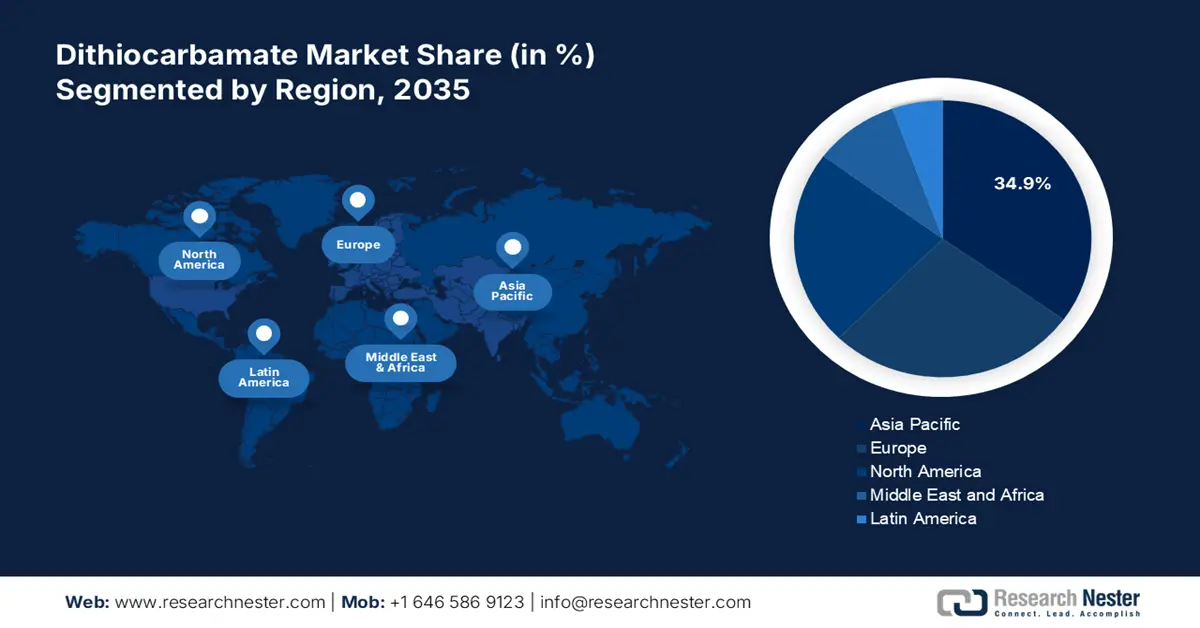

Обзор рынка Азиатско-Тихоокеанского региона

Ожидается, что к 2035 году доля Азиатско-Тихоокеанского региона на рынке составит 34,9% благодаря растущему спросу на агрохимикаты и развитию резиноперерабатывающей промышленности. Ожидается, что к 2035 году объём рынка региона достигнет 651 млн долларов США, а среднегодовой темп роста в период с 2026 по 2035 год составит 4,9%. В Азиатско-Тихоокеанском регионе ожидается дальнейший рост благодаря быстрой индустриализации промышленности Юго-Восточной Азии, государственным субсидиям на сельское хозяйство и увеличению расходов на НИОКР в области разработки устойчивых фунгицидных формул. Региональное производство будет определяться использованием и повышением осведомлённости о химических средствах защиты растений, а также строительством заводов по переработке резины в Малайзии и Индонезии.

Хотя ожидается, что китайский рынок дитиокарбаматов останется доминирующим в Азиатско-Тихоокеанском регионе, ожидается дальнейший прогресс в модернизации сельского хозяйства, включая рост внутреннего производства и масштабирование. Прогнозируется, что к 2035 году объём рынка вырастет до 311 млн долларов США, а среднегодовой темп роста (CAGR) с 2025 года составит 5,3%. Рынок получит выгоду от постоянного государственного стимулирования повышения эффективности пестицидов, инвестиций в местные производственные мощности и объединения усилий производителей химикатов и исследовательских центров. Развитие рынка будет обусловлено масштабными планами модернизации сельского хозяйства (повышение урожайности), расширением внутренних цепочек поставок и увеличением экспорта в менее регулируемые бизнес-юрисдикции. Все эти меры будут реализованы на этапе строительства, наряду со строгими стандартами контроля качества. Например, компания Syngenta является заметным игроком на рынке дитиокарбаматов в Китае, используя государственные стимулы и партнёрские отношения с научно-исследовательскими институтами для повышения местного производства, повышения эффективности пестицидов и содействия модернизации сельского хозяйства.

На Индию приходится примерно треть мирового рынка дитиокарбаматных фунгицидов, чему способствует значительный спрос в сельском хозяйстве, резиновой и фармацевтической промышленности. Рост страны отражает среднегодовой темп роста в Азиатско-Тихоокеанском регионе, чему способствуют государственные стимулы и развитая экосистема CRDMO, которая укрепляет внутренние цепочки поставок. Такая ориентация на внутренний рынок укрепляет позиции химических и агрохимических компаний, ориентированных на экспорт. Например, компания PI Industries является крупным игроком, использующим эти тенденции, расширяя свои производственные и экспортные возможности в секторе дитиокарбаматов.

Обзор европейского рынка

Европейский рынок, как ожидается, будет занимать 27,4% доли рынка, и его стоимость, как ожидается, достигнет 411 миллионов долларов США к 2035 году в связи с растущим спросом на фунгициды в сельском хозяйстве и резиновой промышленности. Положительные тенденции в области регулирующих разрешений на материалы на основе дитиокарбамата и растущий объем инвестиций в исследования со стороны химических компаний в Европе также будут способствовать расширению рынка. Ведущие европейские экономики со сложившимися рынками дитиокарбамата, такие как Германия, Франция и Великобритания, все больше внимания уделяют устойчивым химическим средствам защиты растений и химическим веществам для воздействия на всех рынках. Кроме того, устойчивый спрос на рецептуры резиновых добавок и конечное использование в процессе производства шин, где дитиокарбаматы являются постоянными добавками, обеспечит тенденции потребления продукции по всей цепочке создания стоимости дитиокарбамата, поскольку европейский рынок будет расти медленными среднегодовыми темпами в 3,8% в период с 2026 по 2035 год.

Ожидается, что Германия будет расти со среднегодовым темпом роста 3,5% в период с 2026 по 2035 год. Германия связана с продвижением пестицидов и фунгицидов, например, для зерновых культур вместо химикатов для борьбы с вредителями, увеличением площадей виноградников и расширением садоводства с инициативами по соблюдению нормативных требований, которые повышают спрос на эффективные средства защиты растений. В связи с этими вопросами немецкие производители дитиокарбаматных химикатов на этом рынке вкладывают значительные средства в исследования и разработки для производства экологически чистых производных дитиокарбамата и конечных формул для соответствия требованиям, а также обеспечивают расширение рынка в сельском хозяйстве и на рынках вулканизации резины в прогнозируемый период. Например, Syngenta UK стремится инвестировать в исследования и разработки для создания более безопасных дитиокарбаматных фунгицидов с низким содержанием остатков. Эта инициатива обеспечивает соблюдение правил после Brexit, а также расширяет возможности экспорта на рынки ЕС и Содружества.

Ожидается, что рынок дитиокарбаматов в Великобритании будет расти среднегодовыми темпами на 3,5% в прогнозируемый период 2026-2035 гг. Рост поддерживается регулярным использованием фунгицидов на рапсе и овощных культурах, а также их использованием в производстве резиновых и латексных изделий. Инвестиции вкладываются в оценку технологии сокращения остатков и участие в научно-исследовательских и опытно-конструкторских работах по поиску менее токсичных альтернатив, обеспечивая при этом соблюдение норм, действующих после Brexit и касающихся химических веществ (например, пестицидов и фунгицидов для сельского хозяйства), а также расширение экспортных возможностей на рынки ЕС и стран Содружества в течение предстоящего десятилетия. Например, Evonik Industries, ведущая немецкая фирма по производству специализированной химии, занимается улучшением экологически чистых формул дитиокарбамата посредством комплексных научно-исследовательских и опытно-конструкторских работ. Это направление не только способствует соблюдению нормативных требований, но и стимулирует рост в сельском хозяйстве и вулканизации резины.

Производство пестицидов в Северной Америке в 2023 году

Ведущие экспортеры | Глобальная стоимость акций | Ведущие импортеры | Глобальная стоимость акций |

НАС | 83,9% | Канада | 34,5% |

Мексика | 6,92% | НАС | 31,3% |

Гватемала | 3,56% | Мексика | 15,3% |

Канада | 2,57% | Гватемала | 3,36% |

Обзор рынка Северной Америки

Ожидается, что доля рынка Северной Америки составит 22,9% благодаря высокому спросу на агрохимикаты и увеличению применения фунгицидов при выращивании зерновых, овощей и фруктов. Прогнозируется, что к 2035 году объём рынка достигнет 314 миллионов долларов США, а среднегодовой темп роста в период с 2026 по 2035 год составит 4,3%. Рост рынка обусловлен увеличением потребления химических средств защиты растений и появлением новых формул, одобренных Агентством по охране окружающей среды (EPA), которые могут повысить устойчивость урожайности. Дальнейшее совершенствование технологий производства формул и повышение эффективности региональной цепочки поставок значительно увеличат долю Северной Америки на мировом рынке производства и торговли дитиокарбаматами.

Рынок дитиокарбаматов в США останется крупнейшим в Северной Америке, и, как ожидается, вырастет до 132,7 млн долларов США к 2035 году при среднегодовом темпе роста 4,1% в период с 2026 по 2035 год. Рост рынка можно объяснить высоким спросом на химикаты для защиты растений, при этом манкоцеб и тирам, используемые для сои, кукурузы и пшеницы, являются лидерами в семействе дитиокарбаматов. Дитиокарбаматные химикаты получат выгоду в промышленном применении благодаря сохраняющемуся высокому спросу в резиновой и химической промышленности. Например, DuPont — известная американская корпорация, производящая дитиокарбаматные фунгициды, включая манкоцеб и тирам. Эта компания играет важную роль в удовлетворении высокого спроса на средства защиты растений и промышленные применения, такие как производство резины и химическая переработка.

Канадский рынок дитиокарбаматов достигнет среднегодового темпа роста 5,6% в период с 2026 по 2035 год. Рост рынка поддерживается обширным сельскохозяйственным сектором, особенно производством картофеля, рапса и фруктов, где применение фунгицидов по-прежнему играет важную роль в повышении урожайности. Строгая нормативно-правовая база Канады в отношении пестицидов стимулирует использование более безопасных формул, обеспечивая устойчивый рост. Акцент на программах устойчивого земледелия, вероятно, создаст дополнительный спрос на рынке, создавая устойчивые возможности для местных поставщиков и международных производителей. Например, компания Nufarm Canada выделяется как важный участник канадского сектора дитиокарбаматов, предлагая более безопасные формулы фунгицидов, соответствующие строгим нормам и способствующие устойчивым методам ведения сельского хозяйства при выращивании таких культур, как картофель, рапс и различные фрукты.

Основные игроки рынка дитиокарбаматов:

- Обзор компании

- Бизнес-стратегия

- Основные предложения продуктов

- Финансовые показатели

- Ключевые показатели эффективности

- Анализ рисков

- Недавнее развитие

- Региональное присутствие

- SWOT-анализ

Мировой рынок дитиокарбаматов довольно концентрирован; его контролируют несколько крупных корпораций. UPL, Eastman, LANXESS и Dow, наряду с некоторыми ведущими японскими корпорациями, включая Nippon Soda и Mitsui Chemicals Agro, контролируют относительно значительный рыночный контроль. Эти компании стратегически расширили свою деятельность, чтобы укрепить свое присутствие в Азии и Европе. Они добились этого путем слияний, поглощений и расширения дистрибьюторских сетей. Ведущие японские производители уделяют основное внимание НИОКР в области экологически чистых фунгицидов, а также разработке устойчивых производственных процессов и/или технологий, которые будут способствовать соблюдению природоохранного законодательства. Индийские производители делают ставку на низкозатратное производство, в то время как западные – на устойчивые источники поставок и партнерские отношения. Постоянные инвестиции в инновации, устойчивость цепочек поставок и соблюдение местных норм обеспечивают дополнительное конкурентное преимущество.

Ниже перечислены некоторые ключевые игроки, работающие на рынке:

Название компании | Страна происхождения | Примерная доля рынка (%) |

ЮПЛ Лимитед | Индия | 13% |

Taminco (Eastman Chemical Company) | США | 11% |

LANXESS AG | Германия | 10% |

Химическая компания Dow | США | 8% |

Nippon Soda Co., Ltd. | Япония | 7% |

Группа Аркема | Франция | хх% |

Mitsui Chemicals Agro, Inc. | Япония | хх% |

БАСФ СЕ | Германия | хх% |

Индофил Индастриз Лимитед | Индия | хх% |

Группа Ever Grow | Малайзия | хх% |

Нуфарм Лимитед | Австралия | хх% |

LG Chem Ltd. | Южная Корея | хх% |

Chemtura Corporation (дочерняя компания LANXESS) | США | хх% |

Исихара Сангё Кайша, ООО (ISK) | Япония | хх% |

Kumiai Chemical Industry Co., Ltd. | Япония | хх% |

Вот несколько направлений, на которых следует сосредоточиться в конкурентной среде рынка:

Последние события

- В апреле 2024 года корпорация UPL приобрела у Corteva Agriscience отдельный бизнес по производству манкоцеба, включающий бренд Dithane, стремясь расширить свой глобальный портфель фунгицидов. Это приобретение позволило UPL сохранить лидирующие позиции на рынке фунгицидов для многопрофильного применения и решить растущую проблему устойчивости к патогенам. UPL также занимает лидирующие позиции на рынке средств защиты растений, где манкоцеб может быть использован, а также расширяет доступ к ключевым регионам выращивания. Это приобретение способствует стратегическим планам UPL по расширению и диверсификации портфеля фунгицидов на мировом рынке.

- В мае 2024 года корпорация FMC получила регистрацию в Бразилии своих гербицидов Azugro и Ezanya, содержащих бикслозон – действующее вещество, подобное дитиокарбамату. Этот гербицид одобрен для использования на хлопке, табаке и пшенице в Бразилии. Это одобрение имеет важное значение, поскольку позволяет FMC выйти со своей продукцией на один из крупнейших сельскохозяйственных рынков мира. Решение о развитии на новом географическом рынке свидетельствует о стратегическом подходе FMC. Ожидается, что в 2024 и 2025 годах в Бразилии произойдет резкий рост продаж. Полученные разрешения дополняют условия лицензии и укрепляют конкурентоспособность FMC в сфере гербицидов на быстрорастущем рынке средств защиты растений в Бразилии.

- Report ID: 7934

- Published Date: Oct 06, 2025

- Report Format: PDF, PPT

- Ознакомьтесь с предварительным обзором ключевых рыночных тенденций и инсайтов

- Ознакомьтесь с примерами таблиц данных и разбивками по сегментам

- Оцените качество наших визуальных представлений данных

- Оцените структуру нашего отчёта и методологию исследования

- Получите представление об анализе конкурентной среды

- Поймите, как представлены региональные прогнозы

- Оцените глубину профилирования компаний и бенчмаркинга

- Предварительный просмотр того, как практические инсайты могут поддержать вашу стратегию

Изучите реальные данные и анализ

Часто задаваемые вопросы (FAQ)

Дитиокарбамат Объем рыночного отчета

Бесплатный образец включает текущий и исторический объем рынка, тенденции роста, региональные графики и таблицы, профили компаний, прогнозы по сегментам и многое другое.

Связаться с нашим экспертом