信用管理ソフトウェア市場の見通し:

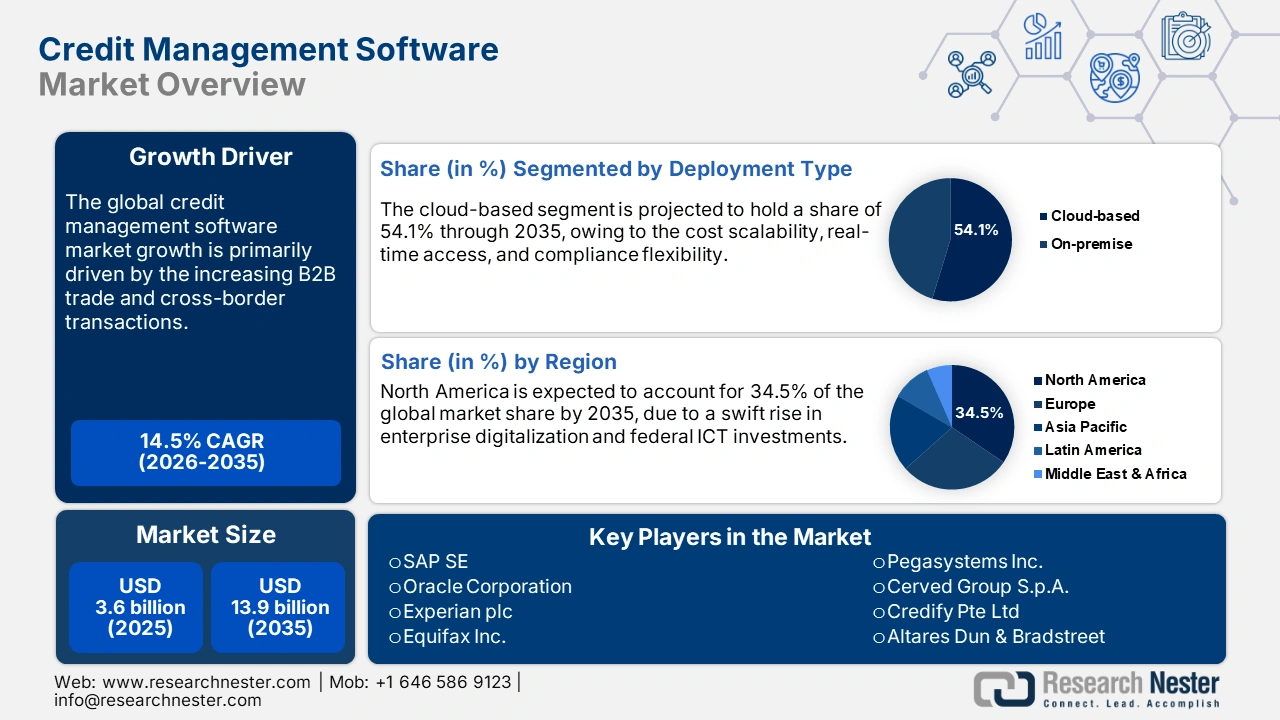

信用管理ソフトウェア市場規模は2025年に36億米ドルに達し、2035年末には139億米ドルに達すると予測されています。予測期間(2025~2035年)中、年平均成長率(CAGR)14.5%で成長が見込まれます。2026年には、信用管理ソフトウェアの業界規模は41億米ドルに達すると推定されています。

信用管理テクノロジーの取引は、特殊なハードウェアおよびソフトウェアコンポーネントの安定したサプライチェーンによって牽引されると推定されています。ソフトウェア開発、クラウドインフラストラクチャのプロビジョニング、エンタープライズ財務運用といった幅広いデジタルサービスの拡大も、市場全体の成長に貢献しています。さらに、バーゼルIV、IFRS 9、GDPR、そして不良資産(NPA)の増加といった規制圧力により、金融機関はコンプライアンス遵守と耐障害性に優れた信用システムの構築を迫られています。これらの規制は、正確な信用リスクモデリング、プロビジョニング、データガバナンス、そしてタイムリーな情報開示を求めています。

2025年9月、インド準備銀行(RBI)は、スラト人民協同組合銀行に対し、定められた期限内に大口信用リスクに関する必須データを大口信用情報中央リポジトリ(CRILC)に提出しなかったとして、183万ルピーの罰金を科しました。この事例は、金融機関が強力な信用管理プラットフォームを導入する理由と、規制遵守の不履行が財務コストとレピュテーションコストに直接つながることを浮き彫りにしています。

信用管理ソフトウェア市場 - 成長要因と課題

成長の原動力

- B2B取引と越境取引の増加:世界的なB2B(企業間取引)取引の急増は、現地の規制に準拠した信用管理ソリューションの需要を高めています。さらに、アジアでは、中国の東アジア地域包括的経済連携(RCEP)により、地域内の多様な信用データを管理するツールの取引が促進されています。このように、越境取引の増加は、信用管理テクノロジーにとって収益性の高い環境を生み出しています。

- APIファーストのエコシステムとERP統合への移行:現代の金融企業は、SAP、Oracle、Salesforceなどのソフトウェアと容易に接続できる信用システムへの投資を増やしています。例えば、HighRadiusは、リアルタイムAPIとプラグアンドプレイモジュールを介して、SAP、Oracle NetSuite、Microsoft Dynamics、Sage Intacctなどの主要なERPとすぐに統合できるCredit Cloudソリューションを提供しています。即時のデータ共有と自動化システムに対する消費者の需要の高まりは、主要企業にとって大きな収益源となっています。このトレンドを踏まえ、米国と欧州の多くの企業が、使いやすいプラグアンドプレイ機能を備えた信用管理テクノロジーを提供しています。

- リアルタイム信用モニタリングの需要拡大:取引の迅速化、オンデマンドのサプライチェーン、そして日常的なシステムに組み込まれた財務ツールの普及により、信用情報を随時確認する方式からリアルタイムでモニタリングする方式へと移行し、企業における信用管理ソリューションの導入が加速しています。リアルタイムダッシュボードを活用している顧客は、売掛金回収日数(DSO)が18~20%減少したと報告しています。こうした好結果を受け、特に北米と西ヨーロッパでは、高度で独創的なモニタリングソリューションの導入が加速しています。また、多くの企業は、大きな利益を得るために、AIを活用したアラート機能やカスタマイズ可能な信用管理ソフトウェアソリューションの開発に注力しています。

課題

- データ保護およびローカリゼーションに関する法律:世界各地で多様かつ一貫性のないデータ保護規制が、今後数年間、信用管理ソフトウェアソリューションの販売を抑制すると予測されています。EUの一般データ保護規則(GDPR)とインドのデジタル個人データ保護法(DPDP法)は、信用管理ソフトウェア技術の世界的な導入を阻害する主な要因です。これらの技術の越境取引は6~9か月近く遅延しており、主要企業の利益を著しく損なう要因となっています。

- 発展途上市場における価格モデルの不一致:先進地域では、高度なソフトウェア技術は月額サブスクリプション方式で商品化されることが多い一方、低所得国のユーザーは、予算管理の効率化を図るため、ソフトウェアに対して一括払いの料金を支払うことを好みます。そのため、予算が限られている市場では、サブスクリプション型の信用管理ソフトウェアソリューションの売上は緩やかなペースで拡大すると予想されます。

信用管理ソフトウェア市場の規模と予測:

| レポート属性 | 詳細 |

|---|---|

|

基準年 |

2025 |

|

予測年 |

2026~2035年 |

|

年平均成長率 |

14.5% |

|

基準年市場規模(2025年) |

36億ドル |

|

予測年市場規模(2035年) |

139億ドル |

|

地域範囲 |

|

信用管理ソフトウェア市場のセグメンテーション:

エンドユーザーセグメント分析

BFSIセグメントは、2035年までに信用管理ソフトウェア市場の41.5%を占めると予測されています。世界的な信用需要の増加と規制要件の進化により、信用管理ソフトウェアソリューションの導入が加速しています。BFSI企業における予測信用スコアリングシステムへの需要の高まりは、主要企業の収益を倍増させると予想されています。消費者金融保護局(CFPB)によるデジタル信用情報へのアクセスや証券取引委員会(SEC)への報告要件に関する規制など、政府の規制も、銀行や金融機関における信用管理ソフトウェアの販売を促進しています。

展開タイプセグメント分析

クラウドベースのセグメントは、コストの拡張性、リアルタイムアクセス、コンプライアンスの柔軟性により、予測期間を通じて市場シェアの54.1%を占めると推定されています。米国会計検査院(GAO)とサイバーセキュリティ・インフラセキュリティ庁(CISA)は、政府機関と金融機関に対し、重要な業務を最新のクラウドベースの信用プラットフォームをサポートするFedRAMP認定のクラウドシステムに移行するよう指示しています。これは、クラウドベースのプラットフォームの導入が今後数年間で急増すると見込まれていることを反映しています。

企業規模セグメント分析

大企業セグメントは、高い信用リスク、取引量の増加、そしてキャッシュフローと顧客関係の最適化に対するニーズの高まりにより、予測期間中に堅調な成長を記録すると予想されています。大企業は複数の地域で事業を展開しており、顧客の債務不履行リスクは地域によって異なります。これらの企業は、財務リスクの軽減、顧客関係の維持、そして信用評価の自動化、回収プロセスの合理化、そして口座の効率的な監視を通じて健全なキャッシュフローを確保するために、高度な信用管理ソフトウェアを活用することがよくあります。

当社の世界的な信用管理ソフトウェア市場の詳細な分析には、次のセグメントが含まれます。

セグメント | サブセグメント |

展開タイプ |

|

企業規模 |

|

エンドユーザー |

|

Vishnu Nair

グローバル事業開発責任者このレポートをニーズに合わせてカスタマイズ:当社のコンサルタントに連絡して、パーソナライズされた情報とオプションを取得してください。

信用管理ソフトウェア市場 - 地域分析

北米市場の洞察

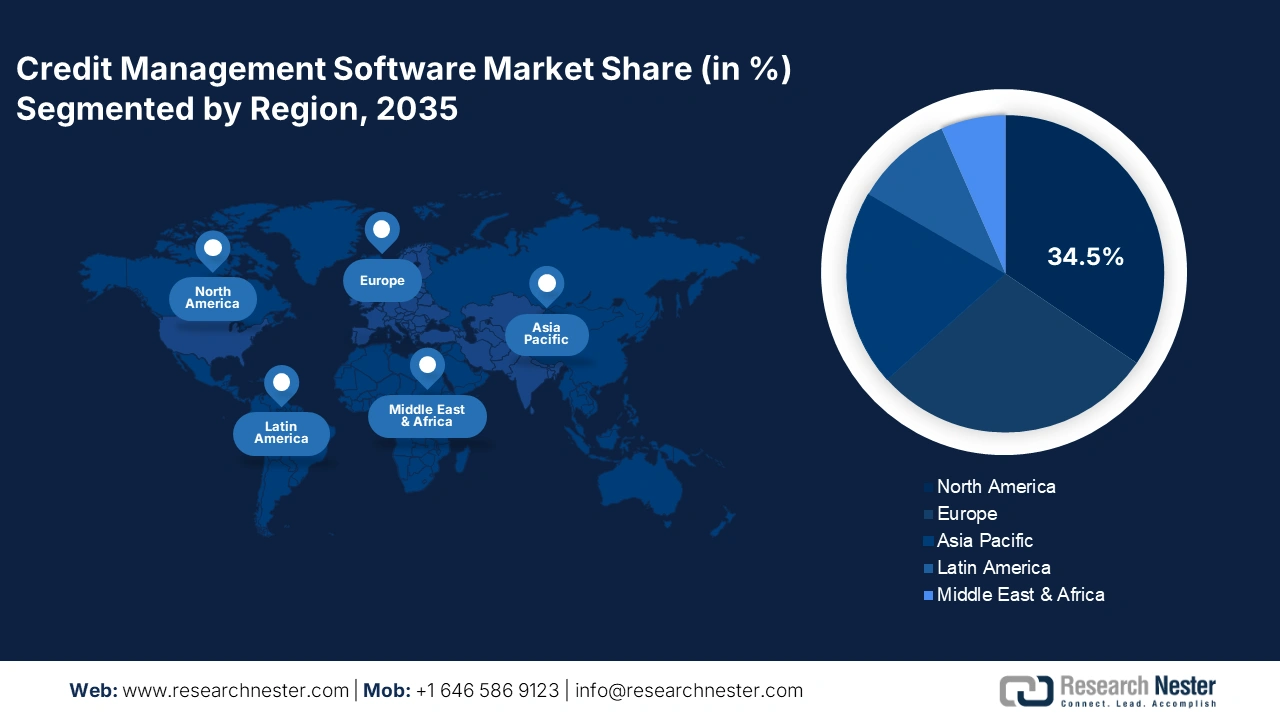

北米市場は、急速な企業のデジタル化と連邦政府によるICT投資により、2035年まで収益シェアの34.5%を占めると予想されています。オンライン取引システムの積極的な導入も、信用管理ソフトウェアソリューションの導入を促進しています。米国消費者データ保護法やカナダデジタル憲章などのデータプライバシー規制は、今後数年間で信用管理ソフトウェアシステムの需要増加をもたらすと予想されています。USMCA協定に基づく米国とカナダ間の国境を越えた貿易の増加も、信頼性の高い信用リスクシステムの必要性を高めています。さらに、フィンテックの導入と組み込み金融ソリューションは、リアルタイムの信用監視ツールの機会を生み出しています。2024年には、HighRadius社が北米のフォーチュン500企業の間でAIを活用した信用クラウドソリューションの顕著な導入を記録しました。

米国における信用管理ソフトウェアソリューションの販売は、デジタルインフラの整備と大企業の存在感の強さに牽引されると見込まれています。州政府および地方自治体における技術導入への資金援助を規定するインフラ投資・雇用法(IIJA)は、間接的に公共部門および民間部門の機関における信用管理ソリューションの導入を促進すると予想されています。さらに、米国企業はERP統合型信用システムを活用し、売掛金回収日数(DSO)を削減し、キャッシュフローを改善しています。例えば、2024年2月には、アトランタに拠点を置く物流企業であるJAS WorldwideがCreditsafeのリアルタイム信用リスクプラットフォームを活用し、DSOを33%削減しました。クラウドへの移行、AIの統合、そして信用ワークフローの自動化も、市場全体の成長に貢献しています。

カナダ市場は、予測期間中に高いペースで成長すると予測されています。公的機関による支援、中小企業のデジタル化、そして規制の近代化は、信用管理ソフトウェアソリューションの売上を押し上げる主要な要因です。カナダ政府によるフィンテック革新とオープンバンキングへの取り組みは、金融機関におけるソフトウェア導入を促進しています。2024年10月、Equifax Canadaは、金融機関と企業を支援するために、中小企業のリアルタイム信用モニタリングを提供する、アップグレードされた信用リスク管理プラットフォームを発表しました。さらに、官民投資戦略は、今後数年間、高度な信用管理ソリューションの売上を促進すると見込まれています。

ヨーロッパ市場の洞察

企業のデジタル化の拡大により、欧州の信用管理ソフトウェア市場は、調査期間を通じて世界全体の収益シェアの28.9%を占めると予測されています。銀行セクターの近代化とEUが支援するサイバーセキュリティコンプライアンスの義務化も、信用管理ソフトウェアソリューションの販売を促進しています。加盟国全体のデジタル変革に76億ユーロ以上を充当するデジタルヨーロッパ・プログラムは、信用管理ツールを含むエンタープライズグレードのソフトウェアの導入を加速させています。ドイツ、フランス、英国は、金融リスクフレームワークの刷新、融資業務へのAIの統合、クラウドネイティブな導入により、信用管理ソフトウェアの導入をリードしています。

ドイツ市場は、堅調な製造業と輸出志向型経済に牽引され、着実な成長を遂げています。ドイツ企業は、売掛金の最適化とEU金融指令へのコンプライアンス確保のため、特にSAP環境内でERP連携型の与信管理システムを導入しています。EUおよびアジアとの越境貿易の増加により、自動化された信用リスクソリューションの必要性がさらに高まっています。銀行セクターにおける不良債権削減への注力も、自動化の導入を加速させています。

フランスの信用管理ソフトウェア市場は、規制近代化の取り組みにより、力強いペースで拡大すると予測されています。中小企業のデジタル化と戦略的なフィンテックとの提携は、信用管理ソリューションの取引を促進する重要な要因として浮上しています。政府の「フランス2030」デジタル変革戦略とBpifranceの技術導入助成金も、市場の成長にさらに貢献しています。パリとリヨンを中心とする同国のフィンテック・エコシステムも、信用管理ソフトウェア技術の販売を牽引しています。

APAC市場インサイト

アジア太平洋地域市場は、2026年から2035年にかけて年平均成長率(CAGR)13.7%で成長すると予想されています。急速なデジタル化、官民連携、そして信用取引量の増加が、信用管理ソフトウェアソリューションの売上を押し上げています。中国、日本、インド、韓国、オーストラリアは、国家デジタル経済戦略に基づき、これらのテクノロジーの導入をリードしています。B2B融資プラットフォームの拡大、クロスボーダーファイナンス、そして信用コンプライアンス法の厳格化も、この成長を牽引する主要な要因です。ハイテクスタートアップ企業の台頭も、この地域の収益性向上に貢献しています。

中国市場は、工業情報化部(MIIT)による強力な政府主導のデジタル化推進と、金融リスク管理プラットフォームの統合義務化によって牽引されると予測されています。中国では、銀行、医療、政府機関が信用管理ソフトウェアソリューションの主要なエンドユーザーです。政府はまた、業務強化のため、クラウドネイティブおよびブロックチェーン統合型の信用システムへの投資を進めています。「デジタル中国計画」も、信用管理ソフトウェアソリューションの売上増加に貢献すると予想されています。

インドの信用管理ソフトウェア市場は、デジタル融資の増加、不良債権の増加、そしてインド準備銀行(RBI)による規制遵守要件の強化により、予測期間中に最も高いCAGRを達成すると予測されています。銀行やノンバンク金融会社は、引受業務の強化とリスクの効果的な管理のために、高度な信用監視ツールを導入しています。インド政府による金融分野のデジタル変革推進と、成長著しい中小企業セクターが、この導入を促進しています。リアルタイムダッシュボードとAIを活用したアラート機能は、売掛金回収日数(DSO)の減少に伴い、普及が進んでいます。

主要な信用管理ソフトウェア市場のプレーヤー:

- 会社概要

- ビジネス戦略

- 主な製品ラインナップ

- 財務実績

- 主要業績評価指標

- リスク分析

- 最近の開発

- 地域での存在感

- SWOT分析

信用管理ソフトウェア市場は、堅牢なクラウドネイティブ・プラットフォームと統合AI分析を背景に欧米企業が圧倒的な優位性を維持している一方、スタートアップ企業の台頭も増加しています。大手企業は、市場リーチと製品ラインナップの拡大を目指し、他社との戦略的提携を進めています。また、M&A戦略も競争の激しい市場における地位向上に寄与しています。主要企業は、未開拓の機会から大きな利益を得るため、新興市場に参入しています。今後数年間、主要企業の売上高は有機的な売上によって倍増すると予測されています。

市場で活動している主要プレーヤーのリストは次のとおりです。

会社名 | 原産国 | 収益分配2035 |

SAP SE | ドイツ | 11.9% |

オラクル社 | 私たち | 10.5% |

エクスペリアン | アイルランド/英国 | 9.6% |

エキファックス株式会社 | 私たち | 8.4% |

FICO(フェア・アイザック・コーポレーション) | 私たち | 7.8% |

ペガシステムズ株式会社 | 私たち | xx% |

セルヴェドグループSpA | イタリア | xx% |

クレディファイ株式会社 | シンガポール | xx% |

アルタレス・ダン&ブラッドストリート | フランス | xx% |

フィナストラ | 英国 | xx% |

ソフトウェアAG | ドイツ | xx% |

プロベニール株式会社 | 私たち | xx% |

クレディターウォッチ株式会社 | オーストラリア | xx% |

クリフSpA | イタリア | xx% |

Perfios ソフトウェア ソリューションズ株式会社 | インド | xx% |

NTTデータ株式会社 | 日本 | xx% |

株式会社オービックビジネスコンサルタント | 日本 | xx% |

株式会社リスト | 日本 | xx% |

富士通株式会社 | 日本 | xx% |

NEC株式会社 | 日本 | xx% |

市場における各企業のカバー領域は以下のとおりです。

最近の動向

- 2025 年 2 月、 Valley Bank はFinley Technologiesと提携し、中規模銀行のポートフォリオ業務の自動化、拡張、監視を支援するために特別に設計された融資実行後プラットフォームである Credit Management System を立ち上げました。

- 2023年6月、エクスペリアンはAscend Ops+プラットフォームのリリースを発表しました。これは、AIを活用した与信判断の自動化とリスク管理の強化を実現する、与信ライフサイクル最適化ツールです。

- Report ID: 8165

- Published Date: Oct 03, 2025

- Report Format: PDF, PPT

- 市場の主要トレンドとインサイトのプレビューをご覧ください

- サンプルデータ表およびセグメントの内訳をご確認ください

- ビジュアルデータ表現のクオリティをご体験ください

- レポート構造と調査手法を評価してください

- 競争環境分析をひと目で把握ください

- 地域別予測がどのように提示されるかを理解してください

- 企業プロファイリングおよびベンチマーキングの深さを評価してください

- 実用的なインサイトがどのように戦略を支援できるかをプレビューしてください

実際のデータと分析を探索する

よくある質問(FAQ)

信用管理ソフトウェア 市場レポートの範囲

無料サンプルには、現在および過去の市場規模、成長動向、地域別のグラフや表、企業プロファイル、セグメント別予測などが含まれています。

専門家に相談する