Prospettive di mercato dei prodotti chimici per alimenti e bevande:

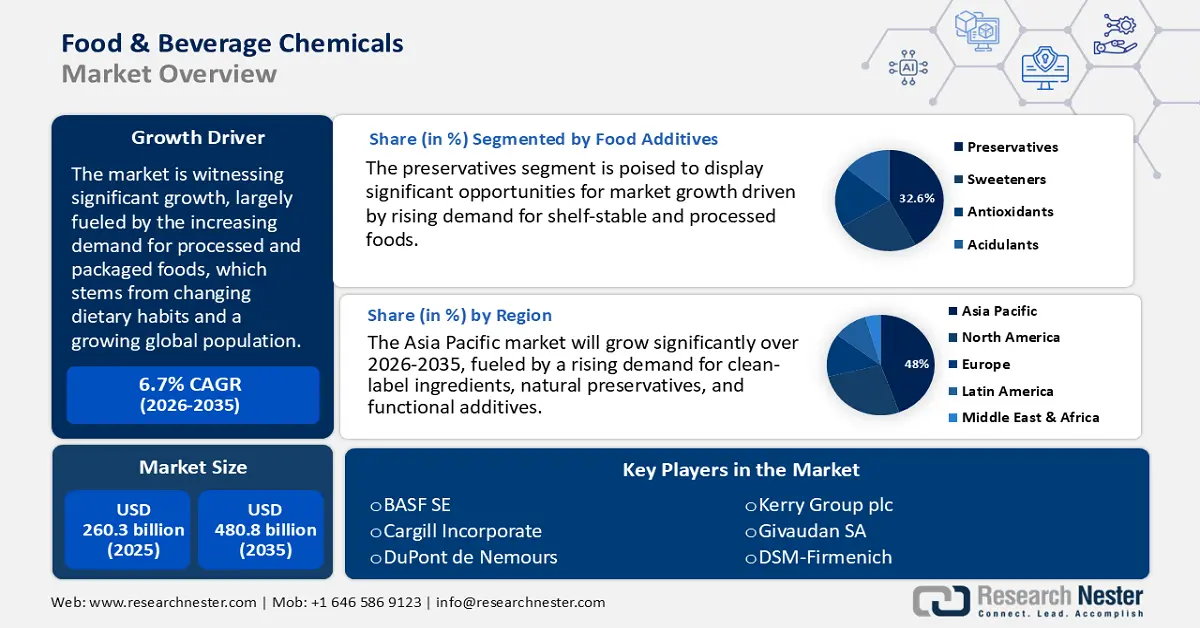

Il mercato dei prodotti chimici per alimenti e bevande è stimato in 260,3 miliardi di dollari nel 2025 e si prevede che raggiungerà i 480,8 miliardi di dollari entro la fine del 2035, con un CAGR del 6,7% nel periodo di previsione, ovvero dal 2026 al 2035. Nel 2026, il valore del settore dei prodotti chimici per alimenti e bevande è stimato in 298,5 miliardi di dollari.

Il mercato dei prodotti chimici per alimenti e bevande sta assistendo a una crescita significativa, alimentata in gran parte dalla crescente domanda di alimenti trasformati e confezionati, derivante dal cambiamento delle abitudini alimentari e dalla crescita della popolazione globale. L'USDA segnala un aumento costante del consumo alimentare pro capite, soprattutto nelle regioni in via di sviluppo di Asia e Africa. La FAO rileva un rapido aumento della trasformazione alimentare a livello globale per soddisfare le esigenze delle comunità più urbanizzate. Le iniziative governative volte a migliorare l'arricchimento degli alimenti e a prolungarne la durata di conservazione, come il Food Safety Modernization Act (FSMA) della FDA statunitense, hanno portato a una maggiore dipendenza da conservanti, stabilizzanti e aromatizzanti. Inoltre, i progressi nei prodotti chimici per uso alimentare sono sostenuti da politiche fiscali favorevoli. Le proiezioni di National Patterns mostrano che nel 2022 il 40% e il 37% della ricerca fondamentale sarà sponsorizzato rispettivamente dal governo federale e dalle aziende, sottolineando il ruolo cruciale delle applicazioni chimiche nella produzione alimentare contemporanea.

Il settore della supply chain sta attraversando una trasformazione strategica caratterizzata da un aumento del commercio internazionale e da un'espansione della capacità produttiva interna. Secondo la Commissione per il Commercio Internazionale degli Stati Uniti, a seguito del cambiamento delle dinamiche commerciali, le esportazioni chimiche statunitensi sono diminuite a 229,2 miliardi di dollari, con le esportazioni nazionali in calo del 6,4% e le riesportazioni in aumento del 4,3%, mentre le importazioni sono aumentate del 2,9% a 329 miliardi di dollari. Le iniziative di produzione pulita sostenute dal governo, comprese quelle del Dipartimento dell'Energia, stanno promuovendo l'automazione nella produzione di additivi. L'aumento delle esportazioni di prodotti chimici statunitensi per uso alimentare e un significativo aumento delle attività di importazione nel Sud-est asiatico evidenziano lo slancio del mercato globale, ulteriormente rafforzato dall'aumento dei finanziamenti per la ricerca su soluzioni chimiche pulite e biocompatibili.

Mercato dei prodotti chimici per alimenti e bevande: fattori di crescita e sfide

Fattori di crescita

- Aumento della domanda di prodotti clean-label : la crescente domanda da parte dei consumatori di trasparenza e opzioni orientate alla salute ha determinato un notevole aumento della popolarità dei prodotti alimentari e delle bevande clean-label. I dati del NIH indicano che il 46% degli americani preferisce ingredienti semplici, influenzando gli acquisti e la disponibilità a pagare di più per i prodotti alimentari clean-label, il che ha incoraggiato i produttori ad adottare ingredienti più semplici e riconoscibili. Questa transizione ha portato a un netto aumento dell'utilizzo di conservanti naturali come l'estratto di rosmarino e l'acido citrico. Di conseguenza, i produttori di prodotti chimici alimentari stanno amplificando le loro iniziative di ricerca e sviluppo per creare e commercializzare formulazioni chimiche naturali in risposta alle mutevoli aspettative dei consumatori e alle richieste normative di soluzioni di additivi alimentari più pulite e sostenibili.

- Progressi nelle tecnologie catalitiche ed enzimatiche : i recenti sviluppi nelle tecnologie catalitiche ed enzimatiche hanno notevolmente migliorato i processi di produzione nell'industria chimica alimentare e delle bevande. Questi progressi riducono il consumo energetico e la produzione di rifiuti, promuovendo così pratiche di produzione più sostenibili. La loro influenza è particolarmente significativa nella produzione di esaltatori di sapidità e acidificanti, dove precisione e resa sono essenziali. Migliorando la produttività complessiva dell'impianto e riducendo i costi operativi, i processi catalitici ed enzimatici stanno diventando elementi cruciali delle strategie di produzione chimica contemporanee.

- Urbanizzazione e stili di vita in evoluzione: la crescente tendenza alla rapida urbanizzazione, soprattutto nei mercati emergenti, ha aumentato la domanda di alimenti trasformati, confezionati e pronti all'uso. Gli stili di vita frenetici stanno spingendo i consumatori verso un maggior consumo di pasti, snack e bevande pronti al consumo, con conseguente maggiore utilizzo di conservanti, stabilizzanti ed esaltatori di sapidità. Le sostanze chimiche che prolungano la durata di conservazione e/o che vengono aggiunte per motivi di sicurezza alimentare durante la distribuzione sono ancora più rilevanti. Con il continuo cambiamento delle abitudini di consumo dei consumatori, continueranno a presentarsi significative opportunità di crescita per i fornitori di prodotti chimici per alimenti e bevande destinati al segmento dei pronti all'uso, in particolare nella regione Asia-Pacifico e in America Latina.

Sfide

- Rigorosa conformità normativa: l'industria chimica alimentare e delle bevande è sottoposta a una pressione costante per conformarsi alle sempre più severe normative in materia di sicurezza ed etichettatura imposte da FDA, EFSA, USDA e altri enti regolatori. I costi di conformità per i produttori aumentano poiché i limiti sugli additivi vengono frequentemente rivisti e anche i limiti sui residui e le soglie di etichettatura pulita vengono regolarmente aggiornati. Le differenze nei parametri normativi tra le regioni possono ostacolare attivamente l'ingresso nei mercati, poiché le aziende devono investire in test, documentazione e standard di riformulazione per conformarsi sia agli standard di sicurezza nazionali sia alle condizioni specifiche richieste dalle normative di sicurezza internazionali.

- Prezzi volatili delle materie prime: i prodotti chimici di qualità alimentare vengono prodotti utilizzando materie prime di base come amidi, zuccheri e oli, che sono principalmente influenzati dalla produzione agricola e dalla qualità del commercio mondiale. I costi di questi ingredienti sono molto sensibili ai costi di produzione, a seconda delle problematiche legate al cambiamento climatico, ai conflitti geopolitici e ai divieti all'esportazione. Questa maggiore volatilità crea pressioni sui costi associati all'approvvigionamento delle materie prime, riducendo la pressione sui margini di profitto per le aziende alimentari, costrette a contenere i costi di produzione e a minimizzare l'inflazione dei prezzi al consumo, con conseguente instabilità finanziaria della catena di approvvigionamento.

Dimensioni e previsioni del mercato dei prodotti chimici per alimenti e bevande:

| Attribut du rapport | Détails |

|---|---|

|

Anno base |

2025 |

|

Anno di previsione |

2026-2035 |

|

CAGR |

6,7% |

|

Dimensione del mercato dell'anno base (2025) |

260,3 miliardi di dollari |

|

Dimensione del mercato prevista per l'anno (2035) |

480,8 miliardi di dollari |

|

Ambito regionale |

|

Segmentazione del mercato dei prodotti chimici per alimenti e bevande:

Analisi del segmento degli additivi alimentari

Si prevede che il segmento dei conservanti dominerà il mercato globale dei prodotti chimici per alimenti e bevande con una quota del 32,6% entro il 2035, trainato dalla crescente domanda di alimenti a lunga conservazione e trasformati. La crescente urbanizzazione e gli stili di vita frenetici hanno aumentato significativamente il consumo di prodotti pronti al consumo e a lunga conservazione, come riportato dal Dipartimento dell'Agricoltura degli Stati Uniti. Nel 2022, le vendite al dettaglio di alimenti e bevande in Giappone hanno raggiunto i 327 miliardi di dollari, con i supermercati al 74% e i minimarket al 15%. Nel 2023, la produzione dell'industria di trasformazione alimentare è scesa del 4,1%, passando da 190 miliardi di dollari nel 2022 a 182 miliardi di dollari. Inoltre, le severe normative sulla sicurezza alimentare e la crescente preferenza per i prodotti a etichetta pulita stanno accelerando l'adozione di conservanti sintetici certificati GRAS (Generally Recognized as Safe). Questi fattori sottolineano nel complesso il ruolo fondamentale dei conservanti nel garantire la qualità, la sicurezza e la maggiore durata degli alimenti nei mercati globali.

Analisi del segmento degli enzimi e dei coadiuvanti tecnologici

Si prevede che gli enzimi alimentari registreranno una crescita sostanziale nel mercato dei prodotti chimici per alimenti e bevande, raggiungendo una quota del 26,9% entro il 2035, in particolare nei settori della panificazione, della produzione di birra, dei latticini e dei succhi. Questi enzimi svolgono un ruolo cruciale nel migliorare la consistenza, il sapore e l'efficienza di lavorazione dei prodotti. Come evidenziato dal NIH, i progressi nella biotecnologia hanno portato allo sviluppo di enzimi altamente specifici ed efficienti, studiati appositamente per diversi processi alimentari. Inoltre, la crescente domanda globale di prodotti alimentari senza glutine e senza lattosio sta ulteriormente stimolando l'adozione degli enzimi. Ad esempio, nel maggio 2024, Jars by Dani ha lanciato "Bites", un assaggio di dessert senza glutine con 14 porzioni di dimensioni ridotte dei suoi classici dessert in barattolo. L'assaggio comprende quattro varietà, una delle quali reca la dicitura "Chocoholic Gluten Free", rivolta ai consumatori celiaci, e gusti come caramello salato e fudge arcobaleno. Con una crescente attenzione al consumo consapevole e a metodi di produzione più puliti, gli enzimi alimentari si posizionano come componenti essenziali nelle moderne soluzioni di lavorazione alimentare ad alte prestazioni.

Analisi del segmento emulsionanti e stabilizzanti

Si prevede che il segmento della lecitina dominerà il mercato globale dei prodotti chimici per alimenti e bevande con una quota significativa entro il 2035, principalmente grazie alle sue proprietà multifunzionali come emulsionante naturale, stabilizzante e agente disperdente. Derivata principalmente dalla soia o dal girasole, la lecitina migliora la consistenza degli alimenti, offre una maggiore stabilità durante la conservazione e favorisce la miscelazione di ingredienti alimentari immiscibili. La fosfatidilcolina (PC) è il costituente più diffuso della lecitina, con un valore di circa il 73,0%. La quantità di lecitina presente nel tuorlo d'uovo è tre volte maggiore di quella presente nella lecitina di soia. La ricerca ha indicato che il contenuto di lecitina nel tuorlo d'uovo e nel tuorlo d'uovo d'anatra è piuttosto elevato, circa il 10% del contenuto totale di lecitina. L'approccio clean-label della lecitina, generalmente riconosciuto come sicuro (GRAS), e la crescente domanda nei settori della panetteria/pasticceria, dei latticini e delle bevande contribuiscono alla consolidata leadership di mercato della lecitina.

La nostra analisi approfondita del mercato dei prodotti chimici per alimenti e bevande include i seguenti segmenti

Segmento | Sottosegmenti |

Additivi alimentari |

|

Coadiuvanti tecnologici ed enzimi |

|

Agenti aromatizzanti |

|

Additivi coloranti |

|

Emulsionanti e stabilizzanti |

|

Vishnu Nair

Responsabile dello sviluppo commerciale globalePersonalizza questo rapporto in base alle tue esigenze — contatta il nostro consulente per approfondimenti e opzioni personalizzate.

Mercato dei prodotti chimici per alimenti e bevande - Analisi regionale

Approfondimenti sul mercato Asia-Pacifico

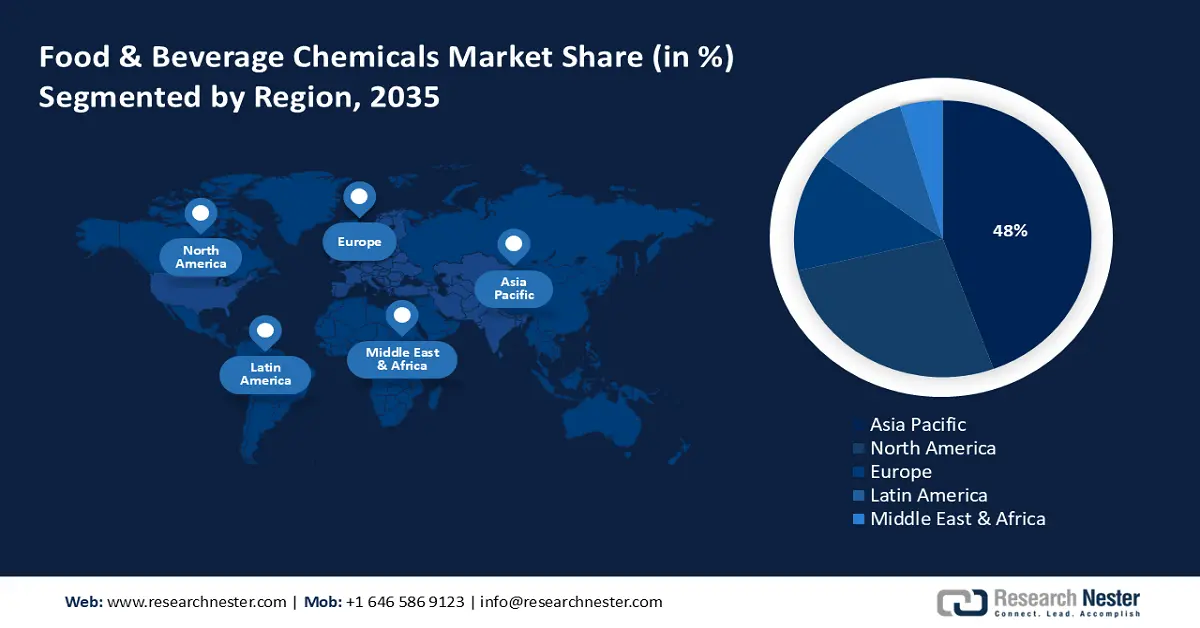

Entro il 2035, si prevede che il mercato dei prodotti chimici per alimenti e bevande nella regione Asia-Pacifico deterrà il 48% della quota di mercato globale, trainato in larga misura dalla crescente domanda di alimenti trasformati, bevande e prodotti funzionali. I crescenti livelli di urbanizzazione, i cambiamenti nei modelli di consumo e la domanda di ingredienti nuovi e innovativi contribuiscono alla crescita del mercato nella regione, in particolare per conservanti, esaltatori di sapidità e stabilizzanti. Sia le multinazionali che i produttori regionali stanno concentrando i loro sforzi di innovazione di prodotto sull'approvvigionamento sostenibile e sull'offerta di prodotti a marchio pulito. Inoltre, il sostegno governativo alla sicurezza e alla modernizzazione dei processi di produzione di alimenti e bevande sta favorendo l'espansione del mercato nella regione.

Dinamiche commerciali emergenti di lecitina e altri fosfoamminolipidi nell'area Asia-Pacifico nel 2023

Paese | Valore delle esportazioni (USD) | Quantità (Kg) |

India | 209.543.510 | 52.465.800 |

Cina | 102.954.500 | 65.191.700 |

Giappone | 17.085.920 | 228.239 |

Corea, Rep. | 12.454.940 | 296.072 |

Malaysia | 6.905.780 | 4.253.930 |

Singapore | 4.675.310 | 1.280.670 |

Altra Asia, nes | 7.338.640 | 7.402.110 |

Fonte: WITS

Il mercato dei prodotti chimici per alimenti e bevande in Cina è caratterizzato dalla crescente urbanizzazione, dall'elevata capacità produttiva e dalle mutevoli esigenze dei consumatori. Additivi, stabilizzanti ed emulsionanti sono richiesti con la crescente popolarità di alimenti confezionati e funzionali. Le aziende si stanno concentrando su formulazioni clean-label, a base vegetale e naturali per soddisfare l'interesse dei consumatori per la salute. Sicurezza e qualità sono garantite dalla regolamentazione, che consente sia ai produttori nazionali che alle aziende internazionali di aumentare gli investimenti e le partnership nei settori della trasformazione alimentare e delle bevande in Cina.

Il mercato indiano dei prodotti chimici per alimenti e bevande è trainato dalla crescita della popolazione della classe media, dall'aumento del reddito disponibile e dall'aumento del consumo di alimenti confezionati. Vi è una crescente domanda di aromatizzanti, conservanti ed emulsionanti, che porta a miglioramenti nel mercato. L'evento World Food India 2025 si è concluso con oltre 95.000 partecipanti, sottolineando la crescente importanza dell'India nelle catene del valore agroalimentari globali. Il summit ha facilitato la firma di Memorandum d'Intesa per un valore di oltre 1.020.000 crore di rupie, segnando uno dei più grandi impegni di investimento mai stanziati nel settore della trasformazione alimentare in India. Inoltre, 26.000 beneficiari hanno ricevuto sussidi legati al credito per un totale di 2.518 crore di rupie nell'ambito del programma PMFME, a dimostrazione dell'impegno del governo nel sostenere gli imprenditori di base. Il crescente interesse dei consumatori per prodotti più sani sta portando a ingredienti alimentari sani, naturali e con etichetta pulita. Grazie alle iniziative governative nel settore della trasformazione alimentare, insieme agli investimenti del settore privato, si assiste a un'innovazione e a una modernizzazione che creano opportunità per le aziende nazionali e internazionali nel mercato indiano in continua evoluzione.

Approfondimenti sul mercato nordamericano

Entro il 2035, il mercato dei prodotti chimici per alimenti e bevande in Nord America sarà influenzato principalmente dalla crescente domanda di ingredienti "clean label", conservanti naturali e additivi funzionali. I produttori nordamericani stanno dando priorità a ingredienti "clean label", additivi naturali e formulazioni sostenibili. Solide strutture di supply chain, insieme alla collaborazione tra operatori del settore e istituti di ricerca, sostengono il progresso del mercato. Il mercato è caratterizzato da mutevoli preferenze alimentari, tendenze salutistiche e progressi verso applicazioni in alimenti e bevande funzionali.

Il mercato statunitense degli additivi e degli ingredienti chimici per alimenti e bevande beneficia della crescente domanda dei consumatori di conservanti naturali, esaltatori di sapidità, emulsionanti e ingredienti funzionali che rispondano alla domanda di etichette pulite. Le aziende stanno ponendo l'accento sulla ricerca e sviluppo per soddisfare le mutevoli aspettative alimentari dei consumatori, nel rispetto delle rigide normative federali. La FDA ha identificato i livelli massimi di utilizzo per l'alginato di glicole propilenico in marmellate e gelatine allo 0,4%, in dessert surgelati a base di latte, ghiaccioli, dolciumi e glasse allo 0,5%, nei prodotti da forno allo 0,5%, in sughi e salse dolci allo 0,5%, in gelatine e budini allo 0,6%, in condimenti allo 0,6%, in formaggi allo 0,9%, in grassi e oli all'1,1% e in condimenti e aromi all'1,7%. Quasi ogni settore della trasformazione alimentare è diversificato e l'elevato numero di potenziali clienti nel mercato statunitense, unito alla rapida adozione di soluzioni sostenibili, pone gli Stati Uniti all'avanguardia nell'innovazione chimica additiva nei mercati di alimenti e bevande.

Il mercato canadese dei prodotti chimici per alimenti e bevande dimostra una crescente preferenza dei consumatori per ingredienti naturali, additivi sostenibili per alimenti e bevande e formulazioni che massimizzano la sicurezza e la durata di conservazione. L'EFSA ha rivalutato la lecitina come additivo alimentare da utilizzare negli alimenti per lattanti di età inferiore a 16 settimane e nei latti di proseguimento, nonché negli alimenti per tutte le fasce di popolazione. Considerando l'esposizione alimentare all'additivo alimentare per i lattanti di età inferiore a 16 settimane, ha stabilito i livelli massimi di utilizzo delle lecitine a 260 mg/kg/giorno. La crescita del settore è supportata da partnership tra governo, mondo accademico e aziende private, che hanno portato a progressi nei prodotti chimici speciali. La domanda è ulteriormente influenzata dal miglioramento dello stile di vita e della consapevolezza della salute da parte dei consumatori, nonché dall'aumento delle capacità di trasformazione alimentare.

Approfondimenti sul mercato europeo

Entro il 2035, si prevede che il mercato dei prodotti chimici per alimenti e bevande in Europa raggiungerà una quota di mercato significativa, trainato da rigide normative di sicurezza, obiettivi di sostenibilità e continua innovazione nei prodotti a etichetta pulita. La risposta del settore è fortemente guidata dalla crescente domanda di additivi naturali, ingredienti funzionali e conservanti. Enti regolatori come EFSA e REACH svolgono un ruolo importante nel facilitare il rispetto di queste misure normative, mentre gli operatori del settore affrontano le sfide poste dalle mutevoli preferenze dei consumatori. Tra i fattori trainanti della crescita figurano prodotti commercializzati con benefici per la salute, prodotti a base vegetale e iniziative di sostenibilità finanziate e sostenute dal governo, in linea con gli obiettivi del Green Deal europeo.

In Germania , il mercato dei prodotti chimici per alimenti e bevande mostra una forte domanda di aromi naturali, dolcificanti e testurizzanti, in linea con la cultura di consumo attenta alla salute del Paese. La Germania è caratterizzata da un solido profilo di sicurezza e dal pieno rispetto della legislazione UE, nonché da continue iniziative di sostenibilità e sviluppo biologico, dall'approvvigionamento responsabile di materiali ecocompatibili e dallo sviluppo di nuovi prodotti che utilizzano ingredienti naturali e biologici, inclusi materiali di origine non OGM. In Germania, la lecitina di girasole sta guadagnando terreno come alternativa naturale e priva di allergeni alla lecitina di soia, trainata dalle tendenze clean-label, dall'approvvigionamento sostenibile e dalla crescente domanda di soluzioni alimentari a base vegetale.

Produzione di semi di girasole in Germania nel 2021

Regione | Produzione % |

Brandeburgo | 54% |

Sassonia-Anhalt | 11% |

Sassonia | 9% |

Baviera | 9% |

Baden-Württemberg | 5% |

Turingia | 5% |

Fonte: USDA

Il mercato britannico dei prodotti chimici per alimenti e bevande è influenzato dal panorama normativo post-Brexit, dalla crescente tendenza verso prodotti "clean label" e dal crescente desiderio dei consumatori di trasparenza sugli ingredienti. Si tende a porre maggiore enfasi sull'eliminazione degli additivi artificiali e sul miglioramento dei conservanti e degli ingredienti funzionali di origine naturale. Gli operatori del settore stanno investendo in innovazioni su dolcificanti di origine vegetale, ipocalorici e alternativi, mentre aumenta l'interesse dei consumatori per i cambiamenti nella dieta e si aprono nuove opportunità per sostenere le iniziative governative in materia di salute. Le aziende nazionali stanno collaborando sempre più con fornitori globali, nell'ambito dell'evoluzione verso il raggiungimento di obiettivi in continua evoluzione in materia di salute e sostenibilità.

Principali attori del mercato dei prodotti chimici per alimenti e bevande:

- Panoramica aziendale

- Strategia aziendale

- Offerte di prodotti chiave

- Performance finanziaria

- Indicatori chiave di prestazione

- Analisi del rischio

- Sviluppo recente

- Presenza regionale

- Analisi SWOT

Il mercato internazionale dei prodotti chimici per alimenti e bevande è estremamente competitivo, dominato da multinazionali che danno priorità all'innovazione. Aziende statunitensi, come Cargill e ADM, si concentrano su soluzioni a base biologica, mentre aziende europee come BASF e Kerry investono in tecnologie clean-label. Le aziende asiatiche, tra cui Ajinomoto e Jubilant Ingrevia, stanno crescendo grazie a innovazioni su misura per le loro regioni. Le strategie essenziali includono sostenibilità, tracciabilità e progressi nella fermentazione. Poiché la domanda dei consumatori privilegia sempre più additivi naturali ed ecocompatibili, le aziende leader stanno adeguando la loro offerta di prodotti per allinearsi alle mutevoli preferenze dei consumatori e ai requisiti normativi dei mercati globali.

Di seguito sono elencati alcuni dei principali attori che operano sul mercato:

Nome dell'azienda | Paese | Quota di mercato approssimativa (%) |

BASF SE | Germania | 6,9% |

Cargill, Incorporated | U.S.A. | 6,6% |

DuPont de Nemours, Inc. | U.S.A. | 6,0% |

Kerry Group plc | Irlanda | 5,3% |

Givaudan SA | Svizzera | 5,0% |

Archer Daniels Midland Company (ADM) | U.S.A. | xx% |

DSM-Firmenich | Paesi Bassi | xx% |

Tate & Lyle PLC | Regno Unito | xx% |

CJ CheilJedang Corp | Corea del Sud | xx% |

Ingredion Incorporated | U.S.A. | xx% |

Danisco (IFF) | U.S.A. | xx% |

Wilmar International Limited | Malesia/Singapore | xx% |

Gruppo Manildra | Australia | xx% |

Jubilant Ingrevia Limited | India | xx% |

Ajinomoto Co., Inc. | Giappone | xx% |

Sviluppi recenti

- Nel giugno 2024, BASF SE ha lanciato ecoflex F Blend C1200 BMB, una plastica biodegradabile realizzata con materiali rinnovabili. Questo prodotto è studiato appositamente per imballaggi sostenibili, rispondendo alla crescente domanda di materiali compostabili e rafforzando la posizione di BASF nel settore delle plastiche biodegradabili, in linea con gli obiettivi globali di sostenibilità e di economia circolare.

- Nel maggio 2024, Origin Materials ha lanciato il primo tappo in PET al 100%, specificamente progettato per bevande analcoliche gassate, compatibile con la finitura del collo PCO 1881. Questa innovazione migliora l'efficienza del riciclo e riduce il peso dell'imballaggio, contribuendo così al raggiungimento degli obiettivi di sostenibilità nel settore delle bevande e promuovendo gli sforzi di economia circolare nelle soluzioni di imballaggio in plastica.

- Report ID: 1018

- Published Date: Oct 06, 2025

- Report Format: PDF, PPT

- Esplora un’anteprima delle principali tendenze di mercato e degli approfondimenti

- Rivedi tabelle di dati campione e suddivisioni per segmento

- Vivi la qualità delle nostre rappresentazioni visive dei dati

- Valuta la struttura del nostro rapporto e la metodologia di ricerca

- Dai uno sguardo all’analisi del panorama competitivo

- Comprendi come vengono presentate le previsioni regionali

- Valuta la profondità del profilo aziendale e del benchmarking

- Anteprima di come gli insight attuabili possano supportare la vostra strategia

Esplora dati e analisi reali

Domande frequenti (FAQ)

Prodotti chimici per alimenti e bevande Ambito del rapporto di mercato

Il campione gratuito include le dimensioni attuali e storiche del mercato, le tendenze di crescita, grafici e tabelle regionali, profili aziendali, previsioni per segmento e altro ancora.

Contatta il nostro esperto