工業氯化鈉市場展望:

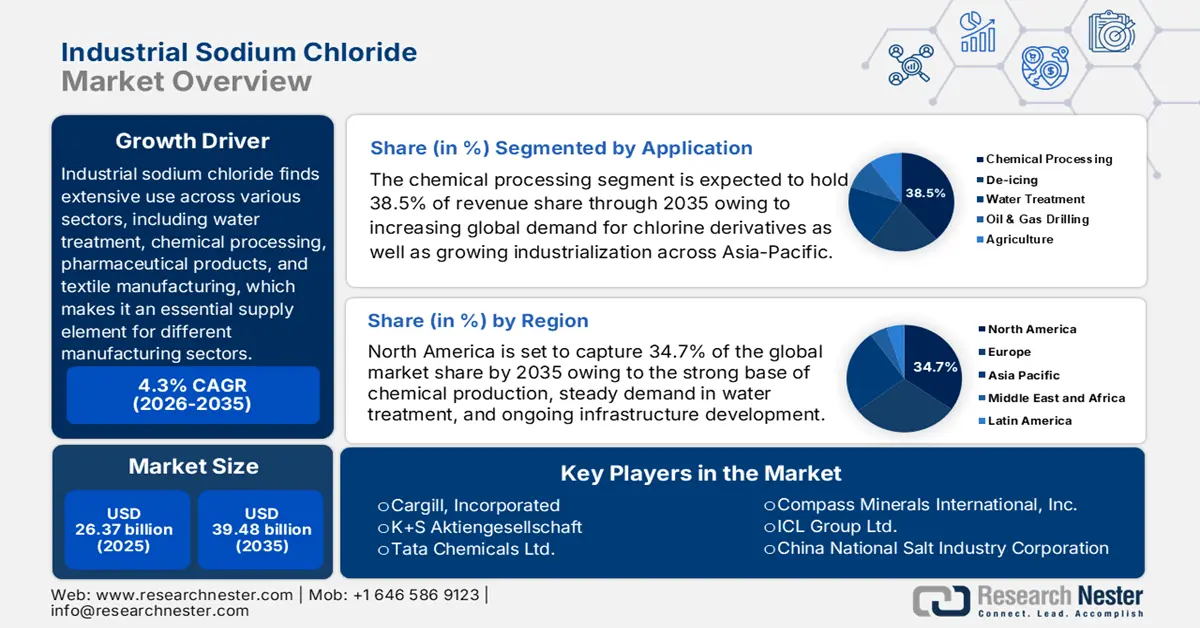

2025年工業氯化鈉市場規模為263.7億美元,預計到2035年底將達到394.8億美元,在預測期(即2026-2035年)內複合年增長率為4.3%。 2026年,工業氯化鈉產業規模估計為274.5億美元。

工業氯化鈉在水處理、化學加工、製藥和紡織製造等多個領域有著廣泛的應用,是許多製造業的重要原料。美國地質調查局(USGS)報告稱,預計2023年美國國內食鹽產量將超過4,200萬噸。 2023年,美國食鹽的銷售或使用量預估為4,100萬噸,總價值約26億美元。隨著氯鹼產業的蓬勃發展以及全球對水處理需求的成長,食鹽市場將持續成長。一些國家的政府已將化學原料的自給自足列為優先事項,進口替代計畫和國內生產商補貼就是明證。

工業氯化鈉市場-成長驅動因素與挑戰

成長驅動因素

- 化學工業擴張:化學工業是工業氯化鈉的主要消費產業,主要用於生產氯鹼。公路除冰約佔鹽總消耗量的41%。化學工業的鹽銷售額約佔鹽總銷售額的39%,而用作化學原料的鹽中,91%以鹽水形式使用。化學工業的主要使用者是燒鹼和氯氣生產商。此外,生產氯氣、燒鹼和氫氣也需要氯化鈉,而這些產品是許多下游產業的基礎原料,因此推高了對氯化鈉的需求。

- 永續性和碳足跡減少:氯化鈉作為永續化學製程的重要組成部分,在向綠色技術轉型過程中被視為重要的工業原料。其利用有助於實現全球永續發展目標,同時滿足生產商在環境、社會和治理 (ESG) 方面的承諾。氯化鈉碳足跡相對較低,因此,透過高效率的生產和資源利用,產業可以減少其生態足跡。氯化鈉作為低排放生產路徑的驅動力,其價值日益凸顯,並在當今以永續發展為導向的工業格局中不斷鞏固。

- 快速建造海水淡化設施:海水淡化增強了依賴氯鹼法供應易於取得的鹽源(例如溶解鹽)的化學處理水生態系統。根據世界銀行統計,2023年全球海水淡化裝置容量達7,060萬立方公尺/天,預計將新增1,951萬立方公尺/天的裝置容量(2019-2023年成長率為10%)。目前,全球150多個國家的2萬多座海水淡化廠為約3億人口提供飲用水,鞏固了對符合工業氯化鈉標準的預處理和消毒鏈的需求。

1. 各國鹽產量(礦山產量,2023 年及 2024 年)

國家 | 2023年(千噸) | 2024年(千噸) |

美國 | 42,000 | 40,000 |

澳洲 | 12,000 | 13,000 |

白俄羅斯 | 2,000 | 2100 |

巴西 | 6,600 | 6,600 |

保加利亞 | 3,000 | 3,000 |

加拿大 | 12,000 | 12,000 |

智利 | 10,000 | 11,000 |

中國 | 54,000 | 55,000 |

埃及 | 2,300 | 2,300 |

法國 | 4,600 | 5,000 |

德國 | 15,000 | 16,000 |

印度 | 27,000 | 28,000 |

伊朗 | 2,700 | 2,700 |

義大利 | 1,800 | 1,900 |

墨西哥 | 8,700 | 9,000 |

荷蘭 | 5,300 | 6,000 |

巴基斯坦 | 3,100 | 3,000 |

波蘭 | 4,500 | 4,600 |

俄羅斯 | 8,200 | 8,000 |

沙烏地阿拉伯 | 2,500 | 2400 |

西班牙 | 3,900 | 4,000 |

火雞 | 9,100 | 9,000 |

英國 | 2,700 | 2,800 |

其他國家 | 27,000 | 28,000 |

世界總計(四捨五入) | 270,000 | 28萬 |

資料來源:美國地質調查局

2. 食鹽和純氯化鈉出口商

出口商 | 交易金額(千美元) | 數量(公斤) |

歐洲聯盟 | 408,813.74 | 2,219,240,000 |

荷蘭 | 407,450.23 | 3,452,850,000 |

德國 | 382,889.65 | 3,730,460,000 |

印度 | 333,431.28 | 13,726,100,000 |

美國 | 258,185.20 | 2,307,220,000 |

西班牙 | 162,540.38 | 1,048,050,000 |

加拿大 | 154,874.83 | 3,896,080,000 |

中國 | 129,966.18 | 1,600,780,000 |

墨西哥 | 123,846.04 | 4,430,070,000 |

來源:WITS

挑戰

- 市場進入障礙:世界貿易組織(WTO)等機構設定的貿易限制和關稅阻礙了全球氯化鈉出口,限制了供應商的競爭力。 2022年,中國延後更新安全標準,導致工業氯化鈉化學品核准延遲,造成了長達六個月的市場進入障礙。此類監管延誤降低了供應鏈效率,增加了合規成本,並減緩了國際貿易勢頭,嚴重影響了尋求及時進入不斷增長的全球需求的生產商和出口商。

- 永續性和廢棄物管理:圍繞廢棄物處理和環保採礦方法的環境法規推高了氯化鈉行業的營運成本。在美國,鹽礦開採面臨嚴格的環境審查,促使企業採用太陽能蒸發法而非傳統開採方式。雖然這些措施減少了對生態環境的影響,但也需要更高的資本投入和製程調整。這種轉變表明,雖然永續發展合規至關重要,但它會增加鹽生產商的財務負擔和營運複雜性。

工業氯化鈉市場規模及預測:

| 報告屬性 | 詳細資訊 |

|---|---|

|

基準年 |

2025 |

|

預測年份 |

2026-2035 |

|

複合年增長率 |

4.3% |

|

基準年市場規模(2025 年) |

263.7億美元 |

|

預測年份市場規模(2035 年) |

394.8億美元 |

|

區域範圍 |

|

工業氯化鈉市場細分:

應用細分市場分析

預計到2035年,化學加工領域將佔據工業氯化鈉市場38.5%的最大份額。鈉鹽,尤其是氯化鈉,是生產氯氣、燒鹼和純鹼等重要化學品的關鍵原料,這些化學品是塑膠、製藥等許多行業的基礎。氯鹼製程高度依賴氯化鈉,且由於全球對下游化學產品的需求不斷增長,因此該製程持續擴張。隨著工業活動的加劇,尤其是在新興經濟體,化學合成中對高純度鹽的需求日益增長。精煉技術的進步和永續生產方法的改進進一步推動了其應用。這種持續的需求鞏固了化學加工領域作為推動工業氯化鈉市場發展的核心地位。

最終用途細分市場分析

預計到2035年,水處理領域將佔據27.2%的市場。氯化鈉和碳酸鈉等鈉鹽廣泛應用於市政和工業水系統中,用於去除硬度和中和污染物。隨著城市化和基礎設施建設的加速,尤其是在亞太和北美地區,對可靠水處理解決方案的需求持續成長。清潔水和環境合規的監管要求進一步推動了鈉基處理劑的應用。海水淡化和廢水回收技術的進步也擴大了鈉鹽的應用範圍。這種持續的需求使水處理成為工業鈉鹽市場的關鍵成長引擎。

產品類型細分市場分析

預計到2035年,岩鹽市佔率將達到23.2%,這主要得益於其在化工製造、除冰和水處理等領域的廣泛應用。岩鹽儲量豐富且成本低廉,是生產純鹼和燒鹼(各種工業製程中必不可少的原料)的首選原料。寒冷地區對除冰解決方案的需求不斷增長,進一步推動了岩鹽的消費,尤其是在北美和歐洲。此外,岩鹽在工業廢水處理和基礎設施維護方面的作用也提升了其應用價值。隨著基礎設施建設和環境法規的日益嚴格,對可靠且可擴展的鹽源的需求也日益增長。這些因素共同促成了岩鹽在工業鈉鹽市場擴張中的關鍵地位。

我們對全球工業氯化鈉市場的深入分析涵蓋以下幾個面向:

部分 | 子段 |

應用 |

|

最終用途 |

|

產品類型 |

|

分銷管道 |

|

年級 |

|

Vishnu Nair

全球業務發展主管根據您的需求自訂本報告 — 與我們的顧問聯繫,獲得個人化的洞察與選項。

工業氯化鈉市場—區域分析

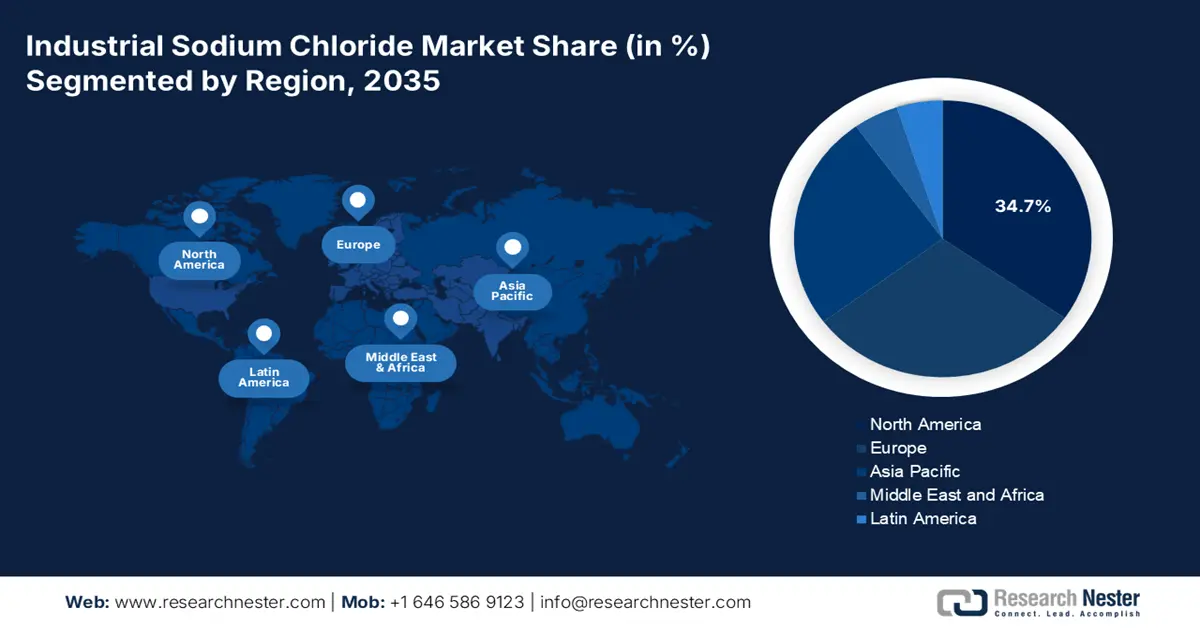

北美市場洞察

到2035年,北美將佔據全球工業氯化鈉市場約34.7%的份額。這主要得益於化學加工、水淨化和除冰應用領域的強勁需求。此外,北美還擁有豐富的儲量、成熟的採礦技術以及良好的區域工業應用等市場優勢。北美對永續採礦和環保生產流程有著嚴格的監管。製藥、紡織和食品加工產業對氯化鈉的需求也不斷增長。跨境的區域貿易政策和商業供應鏈有助於提升生產和分銷能力。

美國化學工業高度依賴氯化鈉,用於氯鹼生產、道路除冰和工業加工。鹽的生產受益於多種來源,包括岩鹽、太陽能蒸發和真空鹽。環境法規鼓勵轉向生態高效的生產方式,進而影響生產策略。水軟化、道路除冰和食品加工領域對氯化鈉的需求不斷增長。聯邦政府強調綠色製造的措施推動各產業採用催化膜電解技術。強大的物流和完善的供應鏈網絡鞏固了美國作為領先的工業氯化鈉生產國的地位。

美國食鹽:生產、使用、進口、出口、價格和就業

類別 | 2020 | 2021 | 2022 | 2023 | 2024 (e) |

產量(千公噸) | 42,600 | 39,300 | 39,400 | 42,000歐元 | 40,000 |

生產商出售或使用 | 39,600 | 39,800 | 40,600 | 41,000歐元 | 39,000 |

消費進口 | 15,800 | 17,700 | 18,300 | 15,700 | 14,000 |

出口 | 1,250 | 1,010 | 886 | 2,260 | 1,900 |

表觀消費量(售出/使用量 + 進口量 - 出口量) | 54,200 | 56,400 | 58,000 | 54,000歐元 | 51,000 |

報告消費量 | 44,000 | 47,100 | 45,300 | 45,000歐元 | 43,000 |

價格(美元/公噸):真空鹽和敞口鹽 | 212.21 | 203.72 | 217.58 | e220 | 230 |

太陽鹽價格 | 122.77 | 153.52 | 128.87 | e140 | 140 |

岩鹽價格 | 61.71 | 59.88 | 56.86 | e56 | 56 |

鹽水價格 | 8.36 | 8.14 | 9.11 | e9 | 10 |

就業(礦業和工廠人員) | 4,000 | 4,000 | 4,100 | 4,100 | 4,100 |

淨進口依賴度(佔表觀消費量的百分比) | 27% | 30% | 30% | 25% | 24% |

來源:美國高爾夫協會

歐洲市場洞察

到2035年,歐洲將佔據全球工業氯化鈉市場約30.1%的份額,這主要得益於氯化鈉在化學品生產、水處理和食品加工等領域的廣泛應用,其需求持續成長。在歐盟化學品和工業脫碳政策的支持下,生產商正不斷從汞電解槽轉向膜電解,以滿足環境和能源效率的要求。主要驅動因素包括法國和德國對氯鹼產品需求的成長、西班牙和義大利政府對海水淡化設施的投入,以及旨在促進環保型氯化鈉提取製程的環境法規。

英國主要受氯鹼廠、製藥業以及英國國內食品飲料製造業的影響。膜電解純度要求和受監管的食品級標準指導著規格製定和採購方式。進口依賴度、靠近進口港口以及倉儲彈性都至關重要,國內生產的周期性波動也同樣重要。監管鹽水提取過程和鹽水排放的環境法規,以及水務行業的要求,進一步穩定了基準用量。大量的能源消耗和合理的選址成本影響路線經濟效益,而製藥業和食品加工業的下游需求則有助於維持工業鹽中期消費的穩定。出口情況反映了英國在鹽業領域的貿易關係,並突顯了其在這一重要商品領域的關鍵合作夥伴。

英國食鹽進出口大國(2024年)

進口 | 價值(單位:百萬英鎊) | 出口 | 價值(單位:百萬英鎊) |

愛爾蘭 | 21.1 | 世界其他地區 | 46.1 |

比利時 | 13.2 | 西班牙 | 12.3 |

美國 | 8.76 | 火雞 | 9.33 |

荷蘭 | 4.85 | 德國 | 8.68 |

西班牙 | 3 | 比利時 | 7.63 |

資料來源:OEC

亞太市場洞察

到2035年,亞太地區將佔據全球工業氯化鈉市場約25.3%的份額,主要得益於製造業自動化、建築設備和重型機械的蓬勃發展。中國、印度和東南亞的採礦業和基礎設施建設支出推動了強勁的需求,從而支撐了亞太地區的成長。隨著智慧工廠和機器人技術的進步,對先進液壓執行器的需求也將進一步推動市場成長。此外,各國政府持續增加對基礎設施和國防計畫的投入,推動了液壓技術在交通運輸、航空航太和工業設備等領域的應用,使亞太地區成為2035年之前的主要成長區域。

印度鹽出口七大目的地

年 | 出口合作夥伴 | 出口價值(千美元) | 數量(公斤) |

2023 | 中國 | 125,783.40 | 5,986,990,000 |

2023 | 大韓民國 | 43,902.99 | 2,226,360,000 |

2023 | 日本 | 26,440.00 | 1,183,480,000 |

2023 | 印尼 | 16,865.16 | 671,615,000 |

2023 | 越南 | 16,728.64 | 668,526,000 |

2023 | 卡達 | 16,463.26 | 657,253,000 |

2023 | 孟加拉 | 16,096.95 | 611,877,000 |

來源:WITS

工業氯化鈉市場主要參與者:

- 嘉吉公司

- 公司概況

- 商業策略

- 主要產品

- 財務業績

- 關鍵績效指標

- 風險分析

- 最新進展

- 區域影響力

- SWOT分析

- K+S股份公司

- 塔塔化學有限公司

- Compass Minerals International, Inc.

- ICL集團有限公司

- 中國鹽業集團

- Cheetham Salt Ltd.

- 英力士企業

- 韓華公司

- 阿克蘇諾貝爾公司(諾力昂鹽業)

- 古吉拉特邦重型化工有限公司(GHCL)

- 馬來亞鹽業有限公司

- CIECH SA

- 丹皮爾鹽業有限公司(力拓集團旗下公司)

工業氯化鈉產業集中度極高,主要企業憑藉規模、技術和本地優勢保持競爭力。美國巨頭如嘉吉和康帕斯礦業在自動化和永續發展方面佔據主導地位,而印度的塔塔化工和GHCL則專注於垂直整合和綠色能源投資。歐洲企業如K+S和英力士則強調環境法規和數位化。來自馬來西亞、韓國和日本的亞洲企業正在增加出口,並致力於開發回收和清潔加工技術。策略性舉措包括收購、鹽基特種應用研發以及政府主導的綠色倡議,這些都促使領先的製造商根據國際工業需求和環境標準調整自身定位。

以下是工業氯化鈉市場的主要參與者名單:

最新動態

- 2024年1月,力拓集團控股(持股68%)的澳洲鹽業生產商丹皮爾鹽業公司宣布,將旗下位於麥克勞德湖的生產基地以2.51億美元的價格出售給萊卡特工業集團。該基地是丹皮爾鹽業公司的三大核心設施之一,此次交易凸顯了萊卡特在澳洲工業礦物領域的日益增長的影響力,同時也標誌著力拓的一項戰略性資產剝離舉措。

- 2022年1月,貝朗公司宣布其位於佛羅裡達州代托納海灘的製藥生產工廠獲得美國食品藥物管理局(FDA)批准。該廠將生產0.9%氯化鈉注射液,包裝規格為1000毫升和500毫升的Excel Plus靜脈輸液袋。這些產品將從該公司位於賓夕法尼亞州伯利恆的總部進行分銷。此計畫的投產提升了貝朗醫療在美國醫療保健供應鏈中關鍵靜脈輸液產品的產能。

- Report ID: 853

- Published Date: Sep 12, 2025

- Report Format: PDF, PPT

- 探索关键市场趋势和洞察的预览

- 查看样本数据表和细分分析

- 体验我们可视化数据呈现的质量

- 评估我们的报告结构和研究方法

- 一窥竞争格局分析

- 了解区域预测的呈现方式

- 评估公司概况与基准分析的深度

- 预览可执行洞察如何支持您的战略