Перспективы рынка ниобия:

Объём рынка ниобия в 2025 году превысил 3,4 млрд долларов США и, по оценкам, достигнет 6,5 млрд долларов США к концу 2035 года, увеличившись среднегодовым темпом роста на 6,8% в прогнозируемом периоде, то есть в 2026–2035 годах. В 2026 году объём рынка ниобия оценивается в 3,6 млрд долларов США.

Международный рынок ниобия в основном движим промышленным применением. Он играет важную роль в производстве медицинских изделий, таких как протезы и компоненты кардиостимуляторов. Согласно данным Mineral Commodities Summaries за 2024 год, более 90% производства ниобия приходится на Бразилию, за которой следует Канада с 8%. Кроме того, в отчёте указывается, что общий объём экспорта Бразилии в августе 2023 года достиг 50 566 тонн. Эти основные регионы производства важны как в качестве источников сырья, так и для развития технологий производства ниобия.

Влияние цепочки поставок ниобиевой продукции на её цепочку поставок включает сложную взаимосвязь горнодобывающих предприятий, перерабатывающих предприятий и отраслей-конечных потребителей. Ниобий получают из пирохлоровой руды, добываемой преимущественно в Бразилии методом непрерывного метана (CBMM). Согласно данным «Mineral Commodities Summaries» за 2024 год, импорт ниобия в США для потребления составил 9110 тонн в 2022 году, 10100 тонн в 2023 году и, по оценкам, 8900 тонн в 2024 году. Спрос на ниобий в США также обусловлен поставками из Канады и ряда других стран Южной Америки.

Рынок ниобия — факторы роста и проблемы

Драйверы роста

- Растущая численность пациентов и распространённость заболеваний: ниобий используется в различных областях, включая ортопедические имплантаты, сердечно-сосудистую терапию, стоматологию и многое другое. В отчёте Национальной медицинской лаборатории (NLM), опубликованном в марте 2022 года, указано, что было проведено почти 22 миллиона ортопедических операций, требующих использования ниобия, что свидетельствует о росте использования ниобия в медицине, в частности, в протезировании и имплантируемых устройствах, поскольку он способствует улучшению результатов лечения и снижению количества осложнений. Помимо этого роста, растущая распространённость возрастных заболеваний, таких как артрит и остеопороз, которые повышают хрупкость костей и ухудшают их структурную целостность, является ещё одним фактором, способствующим использованию ниобиевых имплантатов.

- Государственные расходы на здравоохранение и медицинские устройства: ниобий всё чаще используется в медицинских устройствах, таких как имплантаты и протезы, благодаря своей прочности и биосовместимости. Правительство США активно поддерживает разработку передовых материалов в рамках своих программ. Согласно отчёту CHCF за 2025 год, в 2023 году государственные расходы на здравоохранение составили около 4,9 триллиона долларов США. Эти расходы обусловлены старением населения и ростом числа хронических заболеваний, требующих современных методов лечения.

- Повышение качества медицинского обслуживания и экономически эффективные вмешательства: Крупное исследование, проведенное Агентством по исследованиям и качеству здравоохранения (AHRQ) в 2022 году, показало, что применение ниобия в протезировании пожилых пациентов привело к сокращению числа госпитализаций. Эта инициатива демонстрирует растущее признание способности ниобия влиять на улучшение результатов лечения и снижение расходов на здравоохранение в долгосрочной перспективе. Исследования и результаты, связанные с использованием ниобия в медицинской документации, подтверждают значительный потенциал для значительного увеличения использования ниобия в медицинских документах, необходимых для въезда и реабилитации. Правительства во всем мире были и остаются вынужденными вкладывать значительные средства в инфраструктуру, что увеличивает спрос на ниобий для производства стали.

Источники импорта ниобия в США и структура материалов (2020-2023)

Категория | Основные источники импорта | Делиться (%) |

Ниобиевые и танталовые руды и концентраты | Австралия | 59 |

Конго (Киншаса) | 12 | |

Мозамбик | 6 | |

Объединенные Арабские Эмираты | 5 | |

Другой | 18 | |

Оксид ниобия | Бразилия | 83 |

Таиланд | 6 | |

Эстония | 5 | |

Индия | 3 | |

Другой | 3 | |

Феррониобий и металлический ниобий | Бразилия | 66 |

Канада | 29 | |

Россия | 2 | |

Германия | 1 | |

Другой | 2 | |

Общий импорт | Бразилия | 66 |

Канада | 27 | |

Другой | 7 | |

По содержанию ниобия (тип материала ) | Феррониобий | 71 |

Металлический ниобий | 20 | |

Оксид ниобия | 8 | |

Ниобиевые руды и концентраты | 1 |

Источник: Обзоры минерального сырья за 2025 год.

Проблемы

- Нормативные ограничения при регистрации продукции: Национальные регулирующие органы устанавливают строгие правила регистрации новых продуктов, что может задержать их выход на рынок. Высокая стоимость ниобиевых продуктов затрудняет их доступность для жителей регионов с низким уровнем дохода, поскольку государственные программы возмещения расходов предусматривают множество условий для покрытия расходов. Более того, эти затраты и нормативные барьеры ограничивают широкое использование медицинских изделий на основе ниобия, несмотря на их колоссальные клинические преимущества. Поэтому производители сталкиваются с трудностями в поиске баланса между стоимостью и доступностью для обеспечения инноваций и разработки продукции.

Размер рынка ниобия и прогноз:

| Атрибут отчёта | Детали |

|---|---|

|

Базовый год |

2025 |

|

Прогнозируемый год |

2026-2035 |

|

CAGR |

6,8% |

|

Размер рынка базового года (2025) |

3,4 миллиарда долларов США |

|

Прогнозируемый размер рынка на год (2035) |

6,5 млрд долларов США |

|

Региональный охват |

|

Сегментация рынка ниобия:

Анализ сегмента типа продукта

По оценкам, сегмент ниобиевых сплавов займет наибольшую долю рынка ниобия – 46% – в рассматриваемый период. Ниобиевые сплавы привлекли большое внимание в аэрокосмической, автомобильной и энергетической отраслях. Ниобиевые сплавы открывают возможности для ускорения разработки новых высокопрочных материалов, поскольку эти отрасли в целом переходят к использованию более прочных, лёгких и высокопроизводительных материалов. Феррониобий лидирует в этом подсегменте и, по оценкам, будет занимать 79,7% рынка к 2035 году. В «Сводке по минеральному сырью за 2024 год» указано, что США потребляют феррониобий преимущественно в сталелитейной промышленности (около 57% конечного потребления) и в составе суперсплавов.

Анализ сегмента приложения

В рассматриваемый период автомобильный сегмент будет занимать ошеломляющую долю рынка ниобия. Рост автомобильной промышленности, вероятно, будет обусловлен растущим спросом на высокопрочные стальные сплавы. Ниобий способствует повышению прочности и снижению веса автомобильной стали – двух важнейших характеристик современного автомобиля. Сталь, содержащая ниобий, будет необходима для удовлетворения требований к производительности, безопасности и энергоэффективности в связи с растущим спросом на электромобили и легковые автомобили. Кроме того, автопроизводители ищут новые решения на основе ниобия, чтобы снизить выбросы углерода.

Анализ сегмента конечного пользователя

К 2035 году аэрокосмическая отрасль будет доминировать на рынке конечных потребителей ниобия. Развитие этого сегмента обусловлено широким применением ниобия, обусловленным его исключительной прочностью при небольшом весе и способностью работать при высоких температурах. Кроме того, производство конструкций планера, узлов ракет и деталей реактивных двигателей в значительной степени зависит от суперсплавов на основе ниобия. Этот спрос напрямую подпитывается увеличением бюджетов на оборону и аэрокосмическую промышленность. Кроме того, Министерство ВВС США запросило 215,1 млрд долларов США на закупку авиационной техники, а также исследования и разработки. Значительная часть этих средств направляется на платформы, использующие материалы с добавлением ниобия.

Наш углубленный анализ рынка ниобия включает следующие сегменты:

Сегменты | Подсегменты |

Тип продукта |

|

Приложение |

|

Конечный пользователь |

|

Уровень чистоты |

|

Канал распространения |

|

Vishnu Nair

Руководитель глобального бизнес-развитияНастройте этот отчет в соответствии с вашими требованиями — свяжитесь с нашим консультантом для получения персонализированных рекомендаций и вариантов.

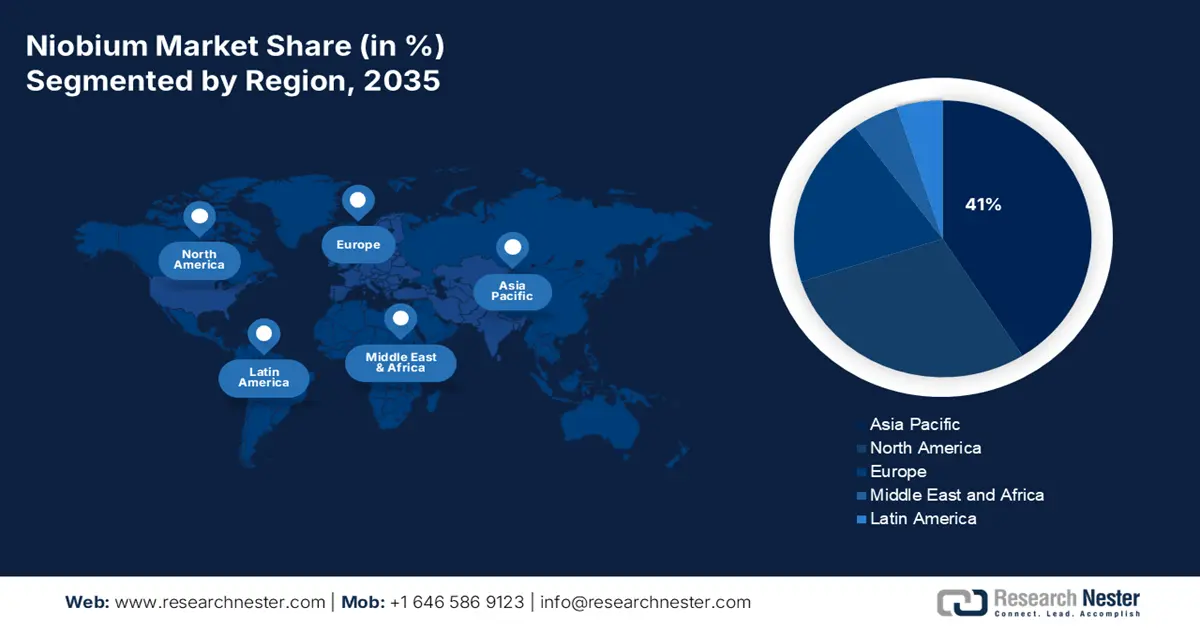

Рынок ниобия – региональный анализ

Анализ рынка Азиатско-Тихоокеанского региона

Ожидается, что к концу 2035 года на долю Азиатско-Тихоокеанского региона будет приходиться наибольшая доля мирового рынка ниобия – 41%. Спрос на ниобий в основном поддерживается такими странами, как Китай, Япония и Индия. Согласно отчёту PIB за декабрь 2023 года, было проведено около 141 процедуры по поводу ортопедических заболеваний, а план здравоохранения Ayushman Bharat сообщил о 20,25 миллионах госпитализаций по поводу ортопедического лечения в декабре 2023 года, что значительно стимулирует спрос на ниобий. На рынке наблюдается тенденция к стратегическому накоплению запасов и формированию альянсов с надёжными горнодобывающими предприятиями для диверсификации источников поставок и снижения геополитических рисков.

Рынок ниобия в Китае быстро рос, в основном благодаря расширению инфраструктуры и производству электромобилей. Данные Национального управления по контролю за лекарственными средствами (NMPA) показывают, что государственные расходы на ниобий выросли за последние пять лет. Согласно отчёту GMK Center за апрель 2023 года, с января по апрель 2023 года в Китае было произведено около 354,39 млн тонн стали, что на 4,1% больше, чем за аналогичный период 2022 года, что способствовало росту спроса на ниобий как ключевой легирующий элемент в высокопрочной стали. Кроме того, Китай является крупным потребителем ниобия в промышленности, включая производство высокопрочной стали для быстрорастущей автомобильной промышленности.

Данные по импорту и экспорту феррониобия в 2023 году

Страна | Импорт | Экспорт |

Индия | 62,7 млн долларов США | 1,16 млн долларов США |

Китай | 18,1 млн долларов США | 1,01 млрд долларов США |

Япония | 184 миллиона долларов США | 234 тыс. долларов США |

Источник: OEC 2023

Обзор рынка Северной Америки

Северная Америка, как ожидается, продемонстрирует заметный среднегодовой темп роста (CAGR) на мировом рынке ниобия в течение рассматриваемого периода. США и Канада доминируют в регионе, чему способствует высокий спрос со стороны аэрокосмической, автомобильной и оборонной отраслей. Согласно данным «Mineral Commodity Summaries 2025», Министерство обороны США выделило в 2024 году 26,4 млн долларов США на создание в стране предприятий по производству высокочистого оксида ниобия, что критически важно для аэрокосмической и оборонной отраслей. Эти отрасли зависят от ниобиевых сплавов, обладающих лёгкостью и прочностью. Увеличение инвестиций в электромобили и решения в области устойчивой энергетики также увеличивает использование ниобия. Более того, федеральные бюджеты здравоохранения стимулируют использование ниобиевой терапии в медицинских устройствах.

Канада занимает лидирующие позиции на рынке ниобия в Северной Америке и, как ожидается, получит выгоду от роста промышленности и государственных инвестиций в здравоохранение. По данным Минеральной промышленности Канады за 2021 год, запасы ниобия в Канаде составляют 9,4% от мировых и занимают второе место в мире после Бразилии. Акцент на инновациях в разработке сплавов, используемых в высокотехнологичном производстве и экологически чистых технологиях, продолжит стимулировать спрос на ниобиевые сплавы. Кроме того, налоговые льготы, предоставляемые производителям, позволят дополнительно увеличить внутреннее производство продукции на основе ниобия.

Обзор европейского рынка

Ожидается, что в период с 2026 по 2035 год европейский рынок ниобия значительно вырастет в цене благодаря растущему спросу на более лёгкие и высокопроизводительные материалы в автомобильной, аэрокосмической и медицинской отраслях. В этих секторах наблюдается переход к более экологичным решениям и транспортным средствам, что приводит к росту потребления ниобия. В отчёте Евростата за июнь 2025 года отмечается высокая зависимость страны от импорта ниобия, в основном феррониобия, при этом около 86% потребляемого ниобия страна получает из Бразилии. ЕС стремится развивать исследования и инновации в области материаловедения, что позволит увеличить потребление ниобия в регионе.

В Великобритании ниобий пользуется растущим спросом как в аэрокосмической, так и в автомобильной промышленности, а также в таких областях, как производство медицинских приборов. Весьма показательно, что в 2023 году Великобритания выделила 7% своего бюджета здравоохранения (в виде технологий и методов лечения) на ниобий, что значительно больше, чем 6,2% в 2020 году. Рост рынка ниобия обусловлен инвестициями Национальной службы здравоохранения (NHS) в высокопроизводительные медицинские приборы и инфраструктуру. Ещё одним важным фактором роста спроса на ниобий является стремление правительства Великобритании сократить выбросы углерода в автомобильной промышленности.

Рынок ниобия в Германии , как ожидается, вырастет к 2034 году. В отчёте Организации экономического сотрудничества (ОЭС) за 2035 год говорится, что Германия экспортировала ниобий, тантал, ванадий и цирконий на сумму 13,6 млн долларов США. Германия, имеющая одну из крупнейших в мире отраслей здравоохранения и автомобилестроения, активно использует ниобий в высокопрочных сплавах для создания лёгких транспортных средств. Федеральное министерство здравоохранения (BMG) вложило значительные средства в разработку продукции на основе ниобия для медицинских целей. С другой стороны, государственные программы предусматривают субсидирование компаний, внедряющих инновации в области устойчивых технологий.

Основные игроки рынка ниобия:

- CBMM (Бразильская компания по металлургии и горнодобывающей промышленности)

- Обзор компании

- Бизнес-стратегия

- Основные предложения продуктов

- Финансовые показатели

- Ключевые показатели эффективности

- Анализ рисков

- Недавнее развитие

- Региональное присутствие

- SWOT-анализ

- CMOC (Китайская молибденовая компания, ООО)

- Magris Resources (рудник Ниобек)

- англо-американский

- Корпорация IAMGOLD

- Тасеко Майнс Лимитед

- Alkane Resources Ltd.

- Lynas Rare Earths Ltd.

- Бразильский Rare Earths Limited

- NioCorp Developments Ltd.

- Tasman Metals Ltd.

- Корпорация коммерческих ресурсов.

- Витал Металс Лимитед

- Globe Metals & Mining

- Компания «Мозаика»

- JFE Steel Corporation

- Корпорация «Ниппон Стил»

- Корпорация Мицубиси

- Shin-Etsu Chemical Co., Ltd.

- Hitachi Metals, Ltd.

Рынок ниобия весьма конкурентен, что существенно влияет на мировые поставки этого металла. Такие компании, как Anglo American и Niobec, постоянно расширяют своё присутствие на рынке, инвестируя в устойчивые методы работы, крупномасштабную добычу и инновационные технологии. Кроме того, государственная политика на таких ключевых рынках, как Бразилия и Китай, играет решающую роль в формировании рыночных механизмов. В Японии, Китае и Южной Корее основными драйверами спроса на ниобий являются сталелитейная промышленность и передовые производственные технологии. В то же время, в Индии, Бразилии и Австралии основное внимание уделяется увеличению производства ниобия для поддержки автомобильных и инфраструктурных проектов.

Ниже представлен список некоторых видных игроков, работающих на мировом рынке ниобия:

Последние события

- В ноябре 2024 года CBMM запустит в Бразилии первый в мире завод по производству анодов для аккумуляторных батарей на основе ниобия. Компания планирует к 2030 году получать 30% выручки от продукции, не содержащей стали.

- В июле 2024 года компания AuKing Mining Limited объявила о приобретении 100% доли в проекте по добыче ниобия и редкоземельных металлов Myoff Creek в Британской Колумбии, Канада. Основная цель проекта — активный поиск источников критически важных минералов.

- Report ID: 3073

- Published Date: Sep 15, 2025

- Report Format: PDF, PPT

- Ознакомьтесь с предварительным обзором ключевых рыночных тенденций и инсайтов

- Ознакомьтесь с примерами таблиц данных и разбивками по сегментам

- Оцените качество наших визуальных представлений данных

- Оцените структуру нашего отчёта и методологию исследования

- Получите представление об анализе конкурентной среды

- Поймите, как представлены региональные прогнозы

- Оцените глубину профилирования компаний и бенчмаркинга

- Предварительный просмотр того, как практические инсайты могут поддержать вашу стратегию

Изучите реальные данные и анализ

Часто задаваемые вопросы (FAQ)

Ниобий Объем рыночного отчета

Бесплатный образец включает текущий и исторический объем рынка, тенденции роста, региональные графики и таблицы, профили компаний, прогнозы по сегментам и многое другое.

Связаться с нашим экспертом