Perspectives du marché de l'anthracite calcinée électriquement (ECA) :

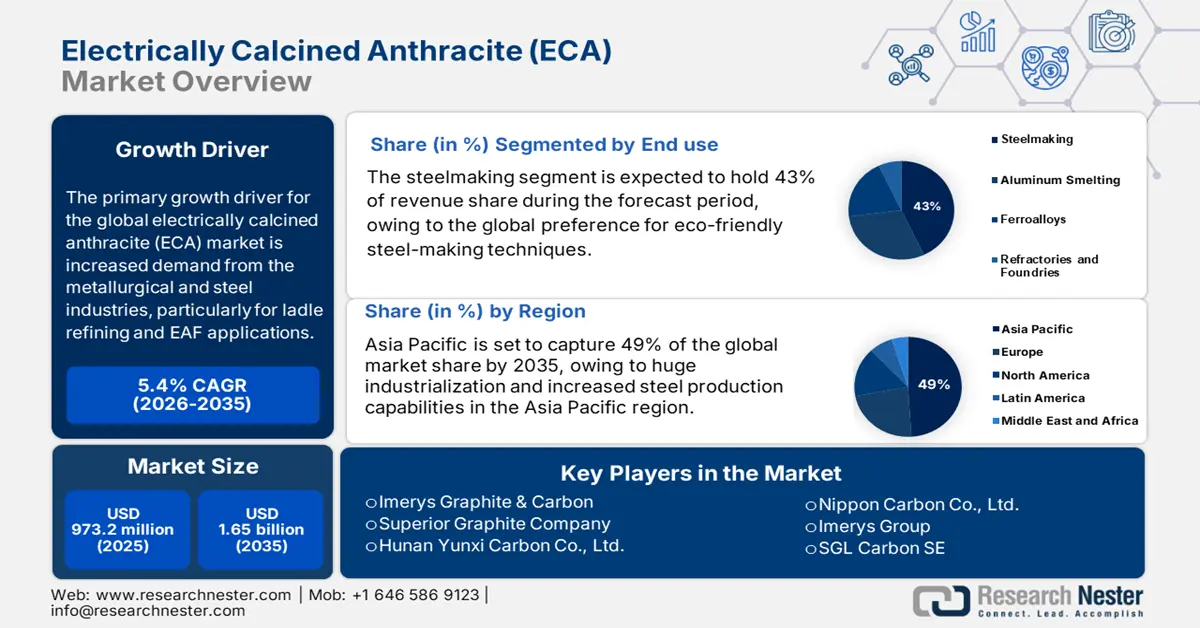

Le marché de l'anthracite calcinée électriquement était évalué à 973,2 millions de dollars américains en 2025 et devrait atteindre 1,65 milliard de dollars américains d'ici fin 2035, avec un taux de croissance annuel composé (TCAC) de 5,4 % sur la période 2026-2035. En 2026, la taille de ce marché est estimée à 1,1 milliard de dollars américains.

Le principal moteur de croissance du marché mondial de l'anthracite calcinée électriquement (ECA) est la demande accrue des industries métallurgiques et sidérurgiques, notamment pour l'affinage en poche et les applications de fours à arc électrique (EAF). Selon les rapports gouvernementaux, l'augmentation de la production mondiale d'acier brut et le recours à des procédés de fabrication d'acier à faible teneur en carbone nécessitent des produits carbonés de haute pureté, à faible teneur en soufre et présentant une excellente conductivité thermique et électrique. Par exemple, la World Steel Association indique qu'en avril 2024, les 71 pays producteurs d'acier ont produit 155,7 millions de tonnes (Mt) d'acier brut, soit une baisse de 5 % par rapport à avril 2023. Cette croissance est alimentée par l'utilisation accrue de l'ECA dans les procédés d'injection de carbone, de pâte d'électrode et de revêtement de four. Les matériaux contenant de l'ECA, tels que les pièces moulées, les cathodes et les revêtements réfractaires, doivent fonctionner parfaitement dans des environnements chimiquement réactifs et à haute température, permettant ainsi une utilisation optimale des matériaux pour les applications ferreuses et non ferreuses.

Les chaînes d'approvisionnement en matières premières utilisées dans la production d'ECA reposent sur du charbon anthracite de haute qualité et un accès fiable à l'électricité, deux éléments soumis à l'incertitude des coûts et à la concentration régionale. Selon la FRED, l'indice des prix à la production (IPP) des tôles d'acier transformées s'élevait à 257,949 en juillet 2025. Le niveau de l'IPP des matériaux métallurgiques à base de carbone et des alliages apparentés est élevé, ce qui indique des tensions dans les chaînes d'approvisionnement. Les gouvernements nationaux de pays comme les États-Unis et le Canada offrent des incitations, sous forme de lois favorisant l'achat national (par exemple, le Buy American Act), afin d'encourager la production locale d'ECA.

Marché de l'anthracite calcinée électriquement - Facteurs de croissance et défis

Facteurs de croissance

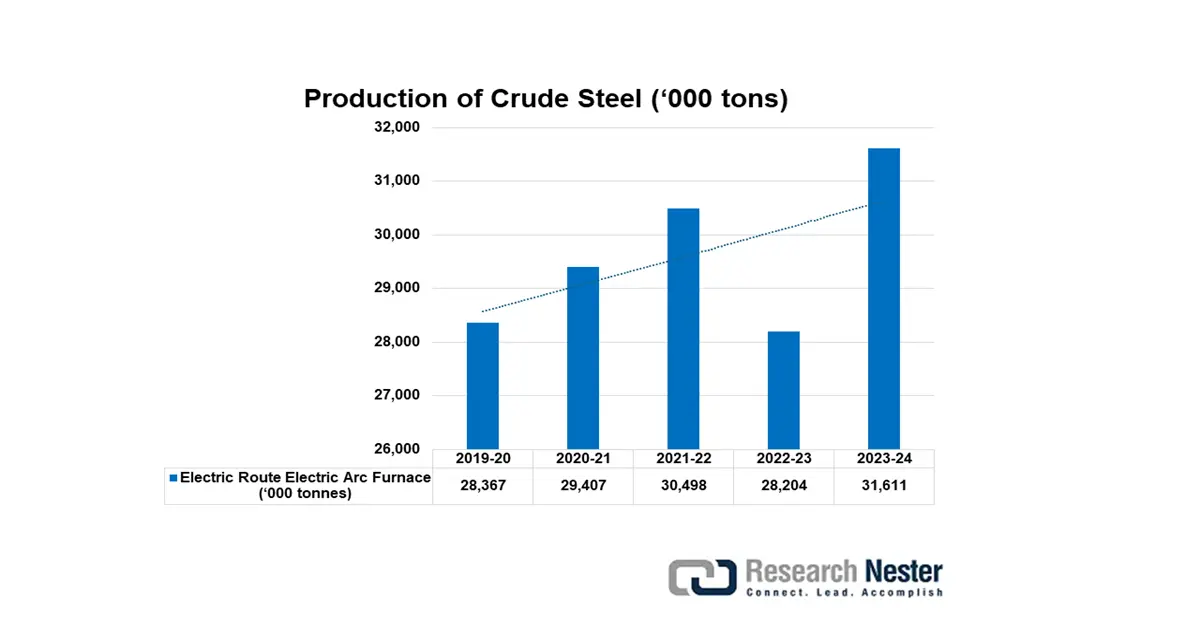

L'essor de la production mondiale d'acier par fours à arc électrique (FAE) repose en grande partie sur l'utilisation d'additifs carbonés comme l'ECA pour atteindre la teneur en carbone, la stabilité thermique et la conductivité électrique souhaitées lors de la fabrication de l'acier. Face à la multiplication des pays adoptant les FAE pour leur efficacité énergétique, leurs faibles émissions et leurs possibilités de recyclage, la demande en ECA de haute qualité ne cesse de croître. Cette tendance stimule non seulement la consommation d'ECA dans la production d'acier, mais positionne également l'ECA comme un matériau essentiel à la transition mondiale vers des pratiques sidérurgiques durables. Par ailleurs, l'Inde, grand producteur de charbon anthracite, dispose d'une filière ECA nationale en pleine expansion, capable de répondre à cette demande et de réduire sa dépendance aux importations.

Source : steel.gov

- Expansion des industries réfractaires et de l'aluminium : La production primaire d'aluminium en Inde a légèrement augmenté en 2024, passant de 4,13 millions de tonnes (Mt) en 2023 à 4,15 Mt, restant par ailleurs relativement stable d'une année sur l'autre. En 2024, l'Inde a importé environ 2,45 millions de tonnes d'alumine. Le prix de l'alumine a bondi de plus de 70 % en 2024 en raison de perturbations en Guinée, au Brésil et en Australie. L'ECA est largement utilisé dans les blocs cathodiques, les revêtements de colonnes montantes et les pâtes conductrices pour les opérations réfractaires et de fusion. Ces procédés industriels à haute température favorisent l'expansion des applications de l'ECA grâce à sa conductivité thermique et sa stabilité chimique.

- Demande croissante d'électrodes en graphite : Les électrodes en graphite pour fours à arc électrique (FAE) sont des intrants essentiels à la production d'acier et de sources de carbone de haute pureté comme l'ECA. Face à la transition de l'industrie sidérurgique mondiale vers une production de FAE moins polluante et plus écoénergétique, la demande d'électrodes en graphite, et par conséquent d'ECA, est en hausse. L'ECA confère aux électrodes une grande durabilité, une faible teneur en cendres et d'excellentes propriétés conductrices. Le marché de l'ECA connaît une croissance significative, liée au recours croissant aux FAE pour une production d'acier durable en Europe et en Amérique du Nord.

Production mondiale d'acier

La production mondiale d'acier stimule directement le marché de l'ECA, ce matériau étant largement utilisé comme agent d'augmentation de la teneur en carbone, réducteur et matériau d'électrode dans la sidérurgie. L'augmentation de la production d'acier accroît la demande d'ECA pour améliorer la teneur en carbone, la pureté et la stabilité thermique des hauts fourneaux et des fours à arc électrique. Avec l'expansion des projets de construction, automobiles et d'infrastructures à travers le monde, qui stimule la consommation d'acier, le besoin en intrants carbonés fiables comme l'ECA augmente proportionnellement. Ce lien étroit garantit que la croissance de la production mondiale d'acier demeure un catalyseur majeur pour le marché de l'ECA.

Production d'acier brut par région

Région | Avril 2024 (Mt) | % de variation 24/23 avril | Janv.-avr. 2024 (Mt) | Variation en % janv.-avr. 24/23 |

Afrique | 1.8 | 1.4 | 7.4 | 6.6 |

Asie et Océanie | 114,8 | -5,8 | 461,8 | -1,6 |

UE (27) | 11.3 | 1.1 | 44.4 | -0,6 |

Europe, Autres | 3.4 | -2,6 | 14.7 | 13.9 |

Moyen-Orient | 4.6 | -8,2 | 18.3 | 6.2 |

Amérique du Nord | 8.9 | -5,2 | 35,8 | -3,7 |

Russie et autres pays de la CEI + Ukraine | 7.4 | -3,5 | 29.0 | -0,6 |

Amérique du Sud | 3.4 | -3,9 | 14.0 | 1.2 |

Au total, 71 pays | 155,7 | -5.0 | 625,4 | -0,9 |

Source : World Steel

Les 10 principaux pays producteurs d'acier

Pays | Avril 2024 (Mt) | % de variation 24/23 avril | Janvier-avril 2024 (Montagne) | Variation en % janv.-avr. 24/23 |

Chine | 85,9 | -7,2 | 343,7 | -3.0 |

Inde | 12.1 | 3.6 | 49,5 | 8.5 |

Japon | 7.1 | -2,5 | 28,5 | -1,2 |

États-Unis | 6.7 | -2,8 | 26,5 | -2,2 |

Russie | 6.2e | -5,7 | 24.6 | -2,5 |

Corée du Sud | 5.1 | -10,4 | 21.2 | -5.1 |

Allemagne | 3.4e | 6.4 | 13.1 | 6.1 |

Turquie | 2.8 | 4.5 | 12.3 | 22.1 |

Brésil | 2,7e | -2.1 | 11.0 | 4.0 |

L'Iran | 2,7e | -12,3 | 10.3 | 7.2 |

Source : World Steel

Défis

- Forte consommation d'énergie et hausse des coûts de l'électricité : la calcination électrique de l'anthracite est énergivore et repose entièrement sur des fours électriques à haute température fonctionnant en continu. La hausse des prix mondiaux de l'électricité, due à la volatilité des marchés de l'énergie et au durcissement des réglementations environnementales, renchérit la production. Cette situation pénalise la rentabilité des fabricants, notamment dans les régions où les sources d'énergie sont coûteuses ou instables. Il en résulte une augmentation des coûts d'exploitation répercutée sur le client, ce qui limite la diffusion de l'application et freine la croissance du marché, en particulier dans les économies en développement soucieuses des coûts et disposant d'infrastructures énergétiques potentiellement moins fiables.

- Contraintes d'approvisionnement en matières premières et risques géopolitiques : La production d'ECA dépend d'un approvisionnement continu en anthracite de haute qualité, dont les ressources sont concentrées dans un nombre limité de pays comme la Chine, la Russie et l'Ukraine. L'instabilité politique, les restrictions commerciales et les contrôles à l'exportation créent une incertitude quant à l'approvisionnement et accroissent les risques liés à l'approvisionnement. Ces perturbations entraînent une volatilité des prix et réduisent la capacité des fabricants à maintenir des niveaux de production stables. Les réglementations environnementales régissant le transport et l'extraction du charbon contribuent également à aggraver les pénuries de matières premières, freinant la croissance du marché et décourageant les investissements dans de nouvelles usines.

Principaux enseignements du marché de l'anthracite calcinée électriquement (ECA)

| Attribut du rapport | Détails |

|---|---|

|

Année de base |

2025 |

|

Année prévisionnelle |

2026-2035 |

|

TCAC |

5,4% |

|

Taille du marché de l'année de référence (2025) |

973,2 millions de dollars américains |

|

Taille du marché prévisionnelle pour l'année 2035 |

1,65 milliard de dollars américains |

|

Portée régionale |

|

Segmentation du marché de l'anthracite calcinée électriquement :

Analyse du segment d'utilisation finale

La production d'acier au four à arc électrique (FAE) devrait représenter la plus grande part du marché de l'anthracite calciné électriquement (43 %) en 2035, grâce à la préférence mondiale pour les techniques de sidérurgie respectueuses de l'environnement. Le secteur de la sidérurgie au FAE a connu une croissance grâce aux initiatives gouvernementales promouvant les technologies à faibles émissions. Avec une capacité de production d'environ 42 millions de tonnes par an et un taux d'utilisation moyen de 65 à 68 %, un FAE peut produire environ 25 à 28 millions de tonnes par an. L'électricité fournit 75 à 80 % de l'énergie consommée par les FAE et les fours à arc (FA), l'énergie chimique représentant les 20 à 25 % restants. La région Asie-Pacifique et l'Europe dominent la demande en raison de réglementations environnementales strictes et d'une volonté de modernisation, délaissant les hauts fourneaux au profit des fours à arc électrique, ce qui stimule l'utilisation de l'anthracite calciné électriquement comme principal additif de carbone.

Analyse du segment de produit

Le sous-segment de l'anthracite calciné électriquement (ECA) à granulométrie fine devrait représenter 39 % du marché en 2035, en répondant à la demande d'additifs carbonés de haute pureté, homogènes et facilement miscibles. Sa granulométrie fine assure une meilleure dispersion, une réactivité accrue et une récupération optimale du carbone, ce qui le rend particulièrement adapté aux applications en sidérurgie, en production d'aluminium et en fonderie, où la précision et l'efficacité sont essentielles. Les industries privilégient l'ECA à granulométrie fine pour sa capacité à améliorer la stabilité thermique et la conductivité tout en minimisant les impuretés, contribuant ainsi à des performances accrues. Cette préférence fait de ce segment un moteur clé de la croissance globale du marché.

Analyse du segment d'application

Le sous-segment de l'injection d'additifs carbonés devrait représenter 37 % du marché de l'anthracite calciné électriquement (ECA) en 2035. Il s'agit de la meilleure solution pour le contrôle de la température des fours et la réduction des impuretés. Ce procédé joue un rôle essentiel dans la régulation de la température et la réduction des impuretés, garantissant ainsi la stabilité des procédés métallurgiques. L'Amérique du Nord et l'Asie-Pacifique demeurent les principaux utilisateurs, grâce aux progrès importants réalisés dans les technologies d'affinage de l'acier. La demande croissante de produits sidérurgiques de haute qualité dans les secteurs de l'automobile, de la construction et de la mécanique lourde continue d'alimenter la préférence pour cette méthode, renforçant ainsi son importance dans la production sidérurgique mondiale.

Notre analyse approfondie du marché mondial de l'anthracite calcinée électriquement comprend les segments suivants :

Segments | Sous-segments |

Utilisation finale |

|

Application |

|

Type de produit |

|

Vishnu Nair

Responsable du développement commercial mondialPersonnalisez ce rapport selon vos besoins — contactez notre consultant pour des informations et des options personnalisées.

Marché de l'anthracite calcinée électriquement - Analyse régionale

Aperçu du marché Asie-Pacifique

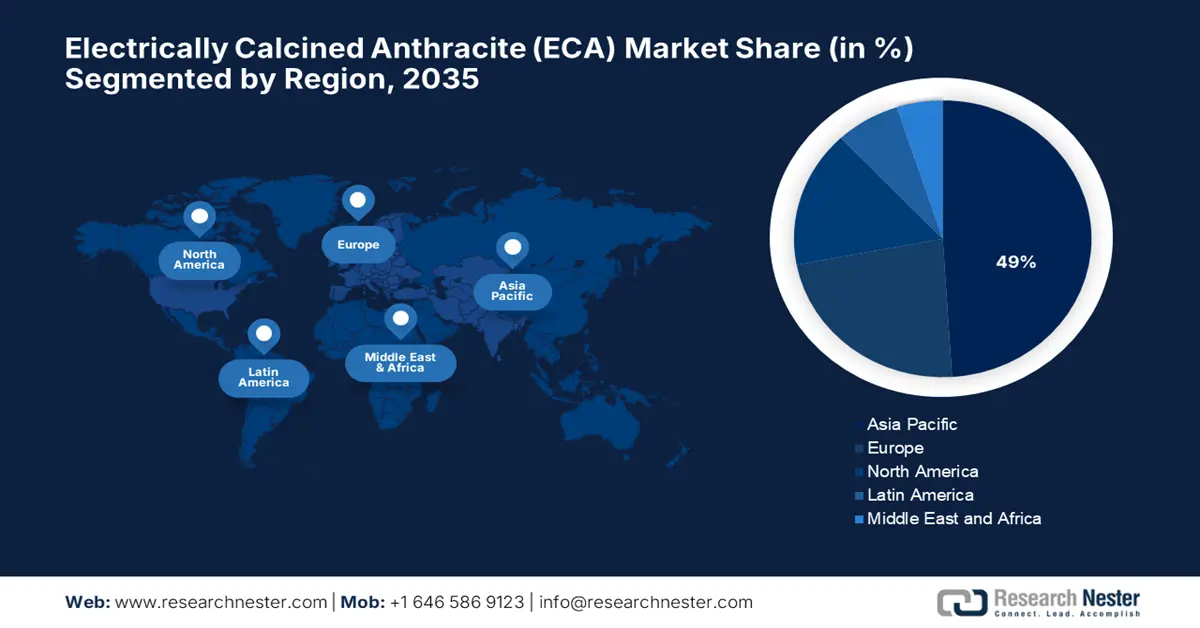

La région Asie-Pacifique devrait représenter environ 49 % du marché mondial de l'anthracite calciné électriquement (ECA) en 2035, grâce à une industrialisation massive et à l'augmentation des capacités de production d'acier. Le développement des fours à arc électrique, conjugué aux infrastructures et à l'accroissement des capacités de production, a accéléré la demande d'ECA dans la région. La Chine était le premier producteur mondial d'acier brut en 2024, avec une production de 1 005,1 millions de tonnes. Dans le cadre de son 14e plan quinquennal, la Chine continue de stimuler la demande de produits ECA de haute qualité en investissant stratégiquement dans les technologies de production d'acier vert, ainsi que dans les industries de l'aluminium et de l'automobile.

La Chine devrait représenter environ 71 % du marché de l'anthracite calcinée électriquement en Asie-Pacifique, soit 34,5 % du marché mondial, d'ici 2035. Cette situation s'explique par d'importants projets de modernisation industrielle, une urbanisation galopante atteignant 64,8 % en 2023 et des réglementations environnementales strictes encourageant des méthodes de production d'acier plus propres. La politique nationale de neutralité carbone et de production verte stimule la production d'anthracite calcinée électriquement haut de gamme. Par ailleurs, la demande locale d'acier et d'aluminium, ainsi que les importations d'anthracite calcinée électriquement de haute qualité, contribuent à l'augmentation de la consommation dans la région.

L'Inde devrait représenter environ 12,2 % de la valeur mondiale du marché des fours à arc électrique (ECA) en 2035, avec une croissance prévue entre 2026 et 2035. L'expansion de l'usine de coke de pétrole calciné du Bengale-Occidental, d'une capacité actuelle de 93 744 tonnes par an, comprend la construction d'un four de calcination vertical supplémentaire (capacité de 2 000 000 tonnes par an), de huit fours pour une usine d'anthracite calcinée électriquement (capacité de 75 000 tonnes par an), de huit fours pour la graphitisation du coke de pétrole calciné (quatre pour la fonderie et quatre pour les anodes), ainsi que la remise en service d'une ancienne usine de pâte de carbone (capacité de 75 000 tonnes par an). Cette expansion est principalement due au développement des infrastructures nationales et à l'augmentation des capacités de production d'acier, tandis que le nombre d'installations de fours à arc électrique progresse régulièrement. Des initiatives mondiales telles que « Make in India » et une plus grande attention portée aux procédés industriels respectueux de l'environnement par les politiques gouvernementales contribuent à la croissance de la demande. L'utilisation par les secteurs de l'énergie, de l'automobile et de la construction alimente encore davantage l'utilisation de l'anthracite calcinée électriquement comme additif métallurgique essentiel.

Production, commerce et consommation d'acier fini (allié et non allié) en Inde

Année | Production (MT) | Importer (MT) | Exportation (MT) | Consommation (MT) |

2020-21 | 96.204 | 4,752 | 10,784 | 94,891 |

2021-22 | 113,597 | 4,669 | 13.494 | 105,752 |

2022-23 | 123.196 | 6.022 | 6.716 | 119,893 |

2023-24 | 139.153 | 8.320 | 7,487 | 136.291 |

Source : steel.gov

Analyse du marché européen

L'Europe devrait représenter environ 23 % du marché mondial de l'anthracite calcinée électriquement (ECA) en 2035, sous l'impulsion de réglementations environnementales strictes et du développement des technologies de production d'acier au four à arc électrique. L'Europe détenait déjà près de 20 % des revenus du marché mondial d'ici 2025, principalement grâce à des pays comme l'Allemagne, la France et l'Italie. La priorité accordée à la décarbonation a stimulé la demande en acier vert, portant la demande d'ECA à plus de 850 millions de dollars en 2025, selon le Pacte vert pour l'Europe. L'expansion des secteurs automobile et de la construction, ainsi que les investissements dans les nouvelles technologies métallurgiques, contribuent également à la demande d'additifs de carbone de haute pureté.

L'Allemagne est en passe de devenir le premier pays producteur d'anthracite calciné électriquement en Europe, avec une part de marché régionale d'environ 40,5 % en 2035. Ses solides capacités de production d'acier, qui respectent des normes strictes en matière de réduction des émissions, garantissent une croissance de la demande d'anthracite calciné électriquement. Dans les industries lourdes (acier, aluminium, verre, ciment, céramique), les fours électriques sont utilisés pour les procédés à haute température tels que la fusion, le traitement thermique et le frittage. Par ailleurs, le développement des secteurs de la mécanique et de l'automobile en Allemagne favorise également l'utilisation d'aciers à haute résistance. Le soutien gouvernemental au Programme d'action climatique 2030, visant à promouvoir le recours à des procédés métallurgiques bas carbone, dynamise le marché. Enfin, l'industrie sidérurgique allemande, tournée vers l'exportation, assure une demande garantie d'anthracite calciné électriquement de haute qualité, permettant ainsi de garantir un niveau d'excellence pour l'exportation vers le monde entier.

La France devrait détenir 30,5 % du marché européen de l'anthracite calciné électriquement (ECA) en 2035, grâce à une croissance soutenue soutenue par la modernisation des aciéries et des alumineries. Les subventions publiques à la réduction des émissions et les mesures d'économie circulaire favorisent l'adoption croissante de l'ECA. La demande croissante dans les secteurs de l'aérospatiale, de l'automobile et des infrastructures soutient la hausse de la consommation régionale. La décarbonation de l'industrie française passe par des investissements stratégiques dans la Stratégie nationale bas carbone (SNBC), qui encourage le recours accru à la production d'acier à base d'ECA. Par ailleurs, le développement de la production verte et des énergies renouvelables en France accroît la demande en intrants plus propres utilisés en métallurgie, tels que l'anthracite calciné électriquement.

Exportations de fours électriques industriels et de laboratoire en 2023

Région / Pays | Valeur des exportations (en milliers de dollars américains) |

Royaume-Uni | 2 694,51 |

Allemagne | 105 201,28 |

France | 46 370,67 |

Italie | 47 664,96 |

Espagne | 3 696,25 |

Source : WITS

Analyse du marché nord-américain

L'Amérique du Nord devrait représenter environ 16 % du marché mondial de l'anthracite calcinée électriquement (ECA) en 2035, grâce à la demande émanant des industries sidérurgiques et de l'aluminium, notamment grâce à l'adoption de la technologie des fours à arc électrique. La consommation d'ECA progresse régulièrement, portée par la modernisation des infrastructures industrielles aux États-Unis et au Canada, dans un contexte de réglementations environnementales plus strictes. Par ailleurs, la croissance du marché est amplifiée par les initiatives gouvernementales favorisant l'approvisionnement local et les procédés de fabrication durables, ainsi que par le dynamisme des secteurs de la construction et de l'automobile. Enfin, grâce à une chaîne d'approvisionnement performante, les innovations technologiques dans les applications métallurgiques ont permis à l'Amérique du Nord de se positionner comme un acteur majeur du marché de l'ECA.

En août 2025, la production nationale d'acier brut aux États-Unis s'élevait à 1 780 000 tonnes nettes, soit un taux d'utilisation des capacités de 78,6 %, en hausse de 3,1 % par rapport aux 1 726 000 tonnes nettes et au taux d'utilisation de 77,7 % enregistrés au cours de la même semaine de 2024. Comparée à la semaine précédente, se terminant le 16 août 2025, la production d'acier brut a progressé de 0,3 %, passant de 1 774 000 tonnes nettes (taux d'utilisation des capacités de 78,3 %). Depuis le début de l'année, au 23 août 2025, la production d'acier brut atteignait 57,7 millions de tonnes nettes, soit un taux d'utilisation des capacités de 76,6 %, en progression de 1,3 % par rapport aux 56,9 millions de tonnes nettes enregistrées pour la même période en 2024.

Principaux acteurs du marché de l'anthracite calcinée électriquement :

- Graphite et carbone Imerys

- Présentation de l'entreprise

- Stratégie d'entreprise

- Principaux produits proposés

- Performance financière

- Indicateurs clés de performance

- Analyse des risques

- Développements récents

- Présence régionale

- Analyse SWOT

- Société Superior Graphite

- Hunan Yunxi Carbon Co., Ltd.

- Nippon Carbon Co., Ltd.

- Groupe Imerys (Siège européen)

- SGL Carbone SE

- Constellium SE

- Qingdao Haida Carbon Co., Ltd.

- Boral Limited

- Graphite India Limited

- Groupe métallurgique avancé AMG

- POSCO Carbon

- Technologies du carbone de Gasi

Le marché de l'anthracite calcinée électriquement est extrêmement concurrentiel, porté par un mélange de multinationales et de spécialistes régionaux qui stimulent l'innovation et l'expansion des capacités de production. Des acteurs majeurs comme Imerys Graphite & Carbon et Superior Graphite s'appuient sur des technologies de production avancées et des réseaux d'approvisionnement mondiaux pour conserver leur position dominante. Leurs initiatives stratégiques comprennent l'augmentation des investissements dans des procédés de calcination durables et l'expansion des sites de production au plus près des industries utilisatrices finales. Des entreprises telles que Nippon Carbon et Tokai Carbon investissent massivement dans la R&D afin de développer des qualités d'anthracite calcinée électriquement (ECA) de pureté supérieure, adaptées aux besoins évolutifs des industries sidérurgiques et de l'aluminium. Les partenariats et les coentreprises en Asie-Pacifique et en Europe constituent des stratégies courantes pour accroître la pénétration du marché et se conformer aux réglementations environnementales strictes.

Principaux fabricants mondiaux d'anthracite calcinée électriquement (ECA)

Développements récents

- En mars 2024, Imerys Graphite & Carbon a lancé un anthracite calciné électriquement de pointe, d'une pureté accrue et à teneur réduite en soufre, conçu pour améliorer la qualité de l'acier produit dans les fours à arc électrique. Cette innovation a permis d'augmenter son adoption de 14 % dans les aciéries européennes et nord-américaines, améliorant ainsi leur efficacité opérationnelle et réduisant leurs émissions. Ce nouveau produit répond à la demande croissante de l'industrie pour des matières premières durables, positionnant Imerys comme un leader mondial des intrants métallurgiques écoresponsables.

- En janvier 2024, Superior Graphite Company a annoncé l'augmentation de 25 % de sa capacité de production d'ECA sur son site américain, grâce à un investissement de 50 millions de dollars. Cette montée en puissance vise à répondre à la demande croissante des fabricants d'aluminium et d'acier qui adoptent la technologie des fours à arc électrique. La modernisation intègre également des méthodes de calcination écoénergétiques, réduisant ainsi l'empreinte carbone de l'usine et améliorant la constance du produit, ce qui renforce la position concurrentielle de l'entreprise à l'échelle mondiale.

- Report ID: 8095

- Published Date: Sep 11, 2025

- Report Format: PDF, PPT

- Découvrez un aperçu des principales tendances du marché et des insights

- Passez en revue des tableaux de données d’échantillon et des analyses par segment

- Découvrez la qualité de nos représentations visuelles de données

- Évaluez la structure de notre rapport et notre méthodologie de recherche

- Jetez un coup d’œil à l’analyse du paysage concurrentiel

- Comprenez comment les prévisions régionales sont présentées

- Évaluez la profondeur des profils d’entreprise et du benchmarking

- Visualisez comment des insights exploitables peuvent soutenir votre stratégie

Explorez des données et des analyses réelles

Questions fréquemment posées (FAQ)

Anthracite calcinée électriquement Portée du rapport de marché

L’échantillon gratuit comprend la taille actuelle et historique du marché, les tendances de croissance, des graphiques et tableaux régionaux, des profils d’entreprises, des prévisions par segment, et plus encore.

Contactez notre expert