Perspectivas del mercado de brea de alquitrán de hulla:

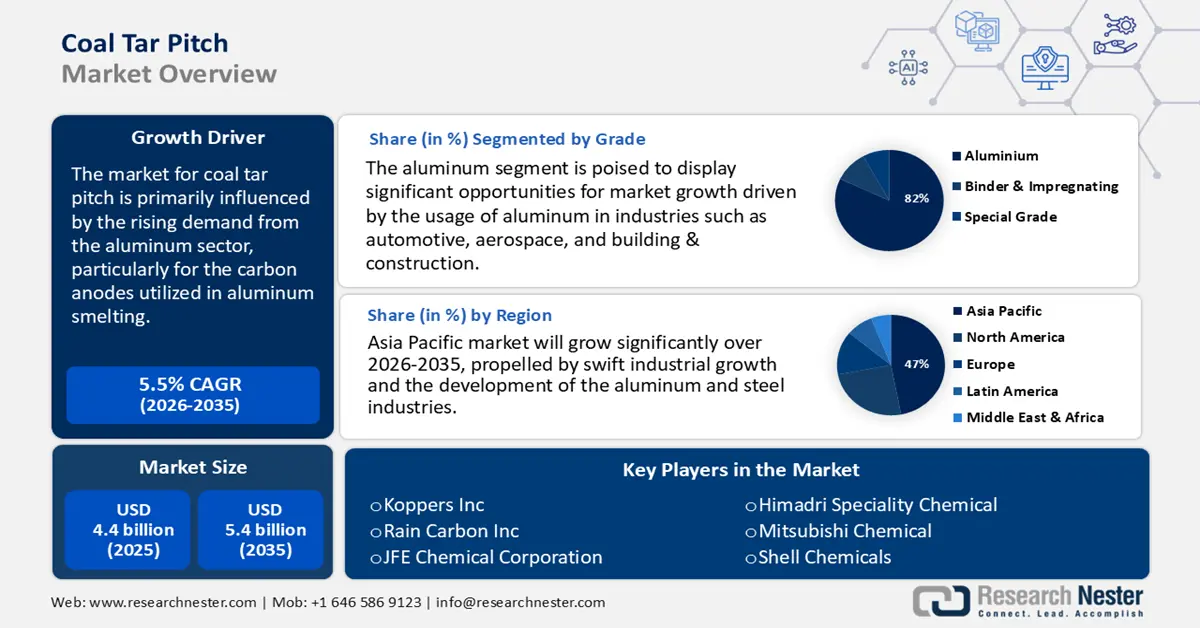

El mercado de brea de alquitrán de hulla se valoró en 4.400 millones de dólares en 2025 y se prevé que alcance los 5.400 millones de dólares en 2035, con una tasa de crecimiento anual compuesta (TCAC) del 5,5% durante el período de previsión de 2026 a 2035. En 2026, el tamaño de la industria de la brea de alquitrán de hulla se estima en 4.700 millones de dólares.

El mercado del alquitrán de hulla se ve influenciado principalmente por la creciente demanda del sector del aluminio, en particular de los ánodos de carbono utilizados en la fundición de aluminio. En 2020, China se mantuvo como el mayor productor y consumidor mundial de aluminio, con 36,7 millones de toneladas, lo que representa aproximadamente el 56,7 % de la producción mundial total. La demanda mundial de aluminio primario alcanzó máximos históricos en 2021 y se prevé que llegue a los 67,4 millones de toneladas ese año. El gobierno de la India cuenta con diversas iniciativas para incrementar el consumo de metales en el país, entre las que se incluyen «Make in India», «Housing for All», «Smart Cities», un plan nacional de infraestructura por valor de 100 billones de rupias, energías renovables, el programa FAME (Adopción acelerada de la fabricación de vehículos híbridos y eléctricos), un aumento de la inversión extranjera directa, entre otras.

La cadena de suministro de brea de alquitrán de hulla estaba en auge, con una amplia variedad de productores y consumidores involucrados en el mercado. En 2023, India exportó alrededor de 114.406 kilogramos de brea de alquitrán de hulla, mientras que Indonesia se consolidó como el mayor consumidor, con un consumo aproximado de 27.845.900 kg. Los productores están invirtiendo en capacidad de producción. Por ejemplo, Epsilon Carbon fortaleció su presencia global en carbón especial y negro de humo con una planta en Bellary que produce 200.000 toneladas métricas de carbón especial y 115.000 toneladas métricas de negro de humo, con el objetivo de aumentar la capacidad de producción de negro de humo a 215.000 toneladas métricas en diciembre de 2024. Además, se observa una importante inversión en I+D, lo que ofrece oportunidades de crecimiento y sostenibilidad para futuros productos de carbono, además de cumplir con las normativas vigentes.

Mercado del alquitrán de hulla: factores de crecimiento y desafíos

Factores de crecimiento

- Mercado en expansión de electrodos de grafito: Los electrodos de grafito son componentes críticos de los hornos de arco eléctrico (EAF) en el sector siderúrgico. El alquitrán de hulla también se utiliza para unir estos electrodos durante el proceso de fabricación. La demanda de electrodos está aumentando debido a la importante transición del sector siderúrgico mundial hacia los hornos EAF, en detrimento de los altos hornos, con el fin de reducir las emisiones. Por ejemplo, la Asociación Mundial del Acero informa que, en abril de 2024, los 71 países productores de acero produjeron 155,7 millones de toneladas (Mt) de acero crudo, lo que representa una caída del 5,0 % con respecto a abril de 2023. La demanda de acero también está aumentando como resultado del incremento de las inversiones en el desarrollo de infraestructuras y proyectos de energías renovables. Todo esto está generando una creciente demanda de alquitrán de hulla en la producción de acero, especialmente en la región de Asia-Pacífico, donde la rápida industrialización y el aumento de la producción de acero a partir de chatarra impulsan un crecimiento constante de la demanda.

- Aumento de la demanda en la industria de refractarios: Los refractarios, utilizados en hornos y calderas, requieren brea de alquitrán de hulla para unir los productos de carbono y grafito. La brea de alquitrán de hulla es un aglutinante común. El crecimiento de las industrias siderúrgica, cementera y vidriera está asociado a la demanda de productos refractarios. Se prevé un crecimiento de la producción de acero en todas las regiones de Asia-Pacífico, con un crecimiento particularmente elevado en China e India. La producción de acero crudo aumentó de 109,137 millones de toneladas (MT) en 2019-20 a 144,299 MT en 2023-24. Este incremento fue del 13,4 % en 2023-24, en comparación con los 127,197 MT de 2022-23. El alquitrán de hulla seguirá siendo una parte esencial de la producción de refractarios tanto moldeados como no moldeados, y el desarrollo continuo de nuevas aplicaciones para materiales de alto rendimiento y alta temperatura indica el fortalecimiento de la demanda del mercado que se alinea con el crecimiento industrial y metalúrgico.

- Transición energética y cadena de suministro de baterías para vehículos eléctricos: El uso de brea de alquitrán de hulla se está explorando cada vez más como agente en la producción de coque de aguja para electrodos de grafito y ánodos de baterías de iones de litio. Debido a la aceleración de la transición energética global, el número de vehículos eléctricos (VE) y el desarrollo de sistemas de almacenamiento de energía renovable están en auge. Para 2030, habrá 250 millones de VE en la cadena de suministro STEPS, cuatro veces más que a finales de 2024, en todos los modos excepto los de 2/3 ruedas. Más del 90 % de los vehículos serán eléctricos, en comparación con el porcentaje de 2024. A medida que los gobiernos fomentan la adopción de VE y aumentan la financiación para materiales de almacenamiento de energía limpia, la industria de la brea de alquitrán de hulla se beneficia del desarrollo y las aplicaciones emergentes en la transición energética y las cadenas de suministro de fabricación de baterías.

1. Dinámica del comercio mundial del acero

Producción de acero crudo por región

Región | Abril de 2024 (Monte) | % de cambio 24/23 de abril | Ene-Abr2024 (Montaña) | % de variación enero-abril 24/23 |

África | 1.8 | 1.4 | 7.4 | 6.6 |

Asia y Oceanía | 114.8 | -5.8 | 461,8 | -1,6 |

UE (27) | 11.3 | 1.1 | 44.4 | -0.6 |

Europa, Otros | 3.4 | -2.6 | 14.7 | 13.9 |

Oriente Medio | 4.6 | -8.2 | 18.3 | 6.2 |

América del norte | 8.9 | -5.2 | 35.8 | -3,7 |

Rusia y otros países de la CEI + Ucrania | 7.4 | -3.5 | 29.0 | -0.6 |

Sudamerica | 3.4 | -3.9 | 14.0 | 1.2 |

Un total de 71 países | 155.7 | -5.0 | 625.4 | -0.9 |

Fuente: World Steel

Los 10 principales países productores de acero

País | Abril de 2024 (Monte) | % de cambio 24/23 de abril | Enero-Abril 2024 (Montaña) | % de variación enero-abril 24/23 |

Porcelana | 85.9 | -7.2 | 343.7 | -3.0 |

India | 12.1 | 3.6 | 49,5 | 8.5 |

Japón | 7.1 | -2,5 | 28.5 | -1.2 |

Estados Unidos | 6.7 | -2.8 | 26.5 | -2.2 |

Rusia | 6.2e | -5.7 | 24.6 | -2,5 |

Corea del Sur | 5.1 | -10.4 | 21.2 | -5.1 |

Alemania | 3.4e | 6.4 | 13.1 | 6.1 |

Turquía | 2.8 | 4.5 | 12.3 | 22.1 |

Brasil | 2.7e | -2.1 | 11.0 | 4.0 |

Irán | 2.7e | -12.3 | 10.3 | 7.2 |

Fuente: World Steel

2. Dinámicas comerciales emergentes del grafito

La explosiva demanda de grafito sintético, impulsada por el auge mundial de las baterías para vehículos eléctricos, está impulsando directamente el mercado del alquitrán de hulla (CTP). A medida que las nuevas políticas comerciales fuerzan la creación de cadenas de suministro de grafito fuera de China, las nuevas plantas de ánodos requieren contratos de CTP seguros y a largo plazo. Estos cambios en la demanda geográfica generan una intensa competencia por el alquitrán de hulla de alta calidad. En consecuencia, el CTP se transforma de una materia prima industrial en un material crítico y estratégico para la transición energética.

Exportación e importación de grafito en 2023

Principal exportador | Valor en USD | Principales importadores | Valor en USD |

Porcelana | $402 millones | Estados Unidos | 160 millones de dólares |

Mozambique | 71 millones de dólares | Corea del Sur | 109 millones de dólares |

Madagascar | 48,3 millones de dólares | Japón | 95,4 millones de dólares |

Fuente: OEC

desafíos

- Estructuras de precios complejas: El precio del alquitrán de hulla se ve influenciado por diversos factores, como el costo de las materias primas, las técnicas de producción empleadas y la demanda del mercado. Las fluctuaciones en los costos de los insumos, como el carbón y el petróleo, pueden generar volatilidad en los precios. Cualquier desaceleración en el sector siderúrgico, especialmente en China e India, reduce la generación de alquitrán de hulla, lo que limita la oferta de brea. Además, la falta de modelos de precios uniformes en las distintas regiones añade complejidad a la dinámica del mercado, lo que dificulta que los proveedores mantengan márgenes de beneficio estables.

- Barreras comerciales y restricciones a la exportación: Como afirma la Organización Mundial del Comercio (OMC), la imposición de restricciones y aranceles a la exportación por parte de países con abundancia de materias primas puede obstaculizar el acceso a los mercados. Las recientes interrupciones en el transporte marítimo y el aumento de los costos de flete han dificultado aún más el suministro transfronterizo. Por ejemplo, Estados Unidos ha impugnado las limitaciones a la exportación de materias primas impuestas por China debido a sus efectos en las cadenas de suministro mundiales. Estas barreras comerciales pueden restringir la disponibilidad de insumos cruciales necesarios para la producción de brea de alquitrán de hulla, lo que influye en el suministro y los precios globales.

Tamaño y pronóstico del mercado de brea de alquitrán de hulla:

| Atributo del informe | Detalles |

|---|---|

|

Año base |

2025 |

|

Año de pronóstico |

2026-2035 |

|

CAGR |

5,5% |

|

Tamaño del mercado del año base (2025) |

4.400 millones de dólares |

|

Previsión del tamaño del mercado para el año 2035 |

5.400 millones de dólares |

|

Alcance regional |

|

Segmentación del mercado de brea de alquitrán de hulla:

Análisis de segmentos de grado

Se prevé que el segmento del aluminio represente el 82 % del mercado de brea de alquitrán de hulla para 2035. El creciente uso del aluminio en diversos sectores, como el automotriz, el aeroespacial y el de la construcción, es un factor clave que impulsa este segmento. En la industria del aluminio, la brea de alquitrán de hulla se utiliza como aglutinante para ánodos en la fabricación de aluminio por electrólisis. Esta aplicación es indispensable para las fundiciones de aluminio, ya que la brea de alquitrán de hulla de grado aluminio es lo que necesitan. La Asociación del Aluminio representa el 70 % de los envíos de aluminio de Norteamérica, lo que genera 228 mil millones de dólares en actividad económica en Estados Unidos y cerca de 700 000 empleos. Durante la última década, las empresas de aluminio invirtieron 10 mil millones de dólares en la manufactura estadounidense para impulsar su crecimiento futuro. Se anticipa que el aumento en la producción de aluminio, particularmente en China e India, seguirá incrementando la demanda de brea de alquitrán de hulla de grado aluminio.

Análisis del segmento de aplicación

Se prevé que el segmento de electrodos de grafito represente el 42 % del mercado en 2035, principalmente en hornos de arco eléctrico para la producción de acero. La transición de los altos hornos a los hornos de arco eléctrico, más ecológicos y energéticamente eficientes, está incrementando la demanda de electrodos de grafito. Este aglutinante consiste en brea de alquitrán de hulla, componente crucial en la producción de electrodos de grafito, esenciales para la fabricación de acero. El grafito es el material predominante para electrodos de herramientas en EE. UU., donde aproximadamente el 95 % de los electrodos se fabrican con este material. Se espera que la creciente adopción de hornos de arco eléctrico a nivel mundial impulse el subsegmento de electrodos de grafito.

Análisis de segmentos de tipo

Se prevé que el segmento de brea de alquitrán de hulla de alta temperatura mantenga una participación significativa en el mercado de brea de alquitrán de hulla para 2035. Esto se debe principalmente a sus excelentes propiedades aglutinantes, su estabilidad térmica y su uso consolidado en la fundición de aluminio, la fabricación de electrodos de grafito y la industria refractaria. La brea de alquitrán de hulla de alta temperatura se sigue utilizando en industrias de alto consumo energético debido a su estabilidad a temperaturas elevadas, lo que garantiza una demanda continua del material y, por consiguiente, una mayor cuota de mercado en dichas industrias que sus contrapartes de temperatura media y baja.

Nuestro análisis exhaustivo del mercado incluye los siguientes segmentos:

| Segmento | Subsegmento |

Calificación |

|

Solicitud |

|

uso final |

|

Tipo |

|

Vishnu Nair

Jefe de Desarrollo Comercial GlobalPersonalice este informe según sus necesidades: conéctese con nuestro consultor para obtener información y opciones personalizadas.

Mercado de brea de alquitrán de hulla: análisis regional

Perspectivas del mercado de Asia Pacífico

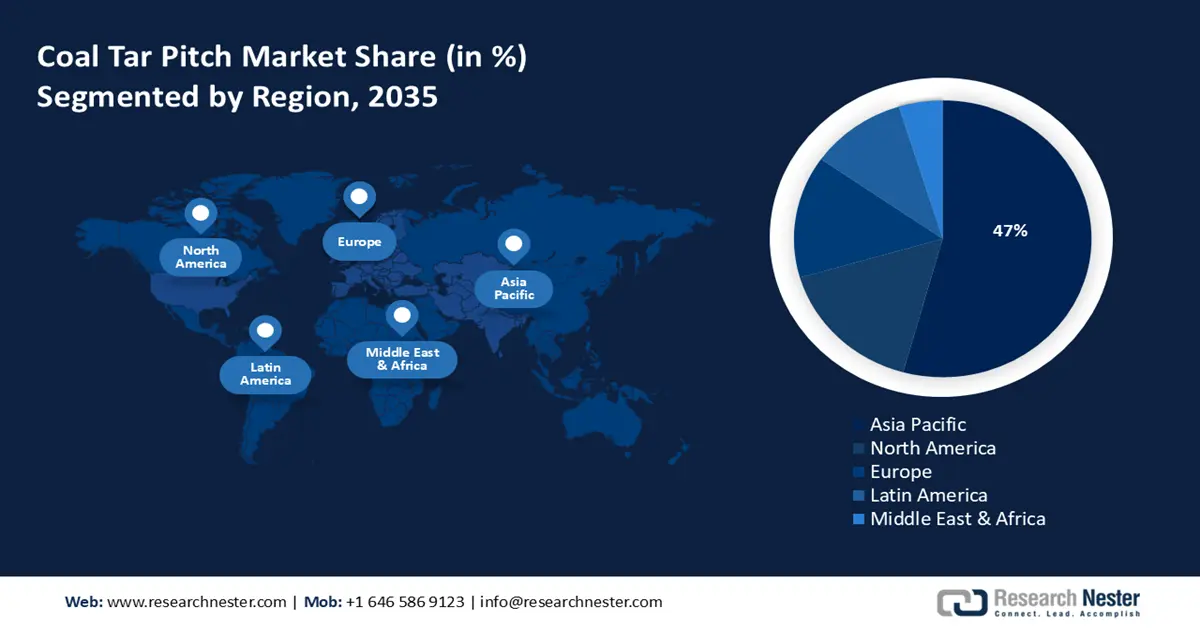

Se prevé que el mercado de brea de alquitrán de hulla en la región Asia-Pacífico alcance una cuota de mercado del 47 % para 2035, impulsado por la rápida expansión industrial y el desarrollo de los sectores del aluminio y el acero. Las políticas gubernamentales que priorizan la sostenibilidad ambiental y el avance de las tecnologías químicas ecológicas desempeñan un papel crucial en la configuración de la demanda del mercado. La expansión se debe al desarrollo de infraestructuras industriales y al aumento de la demanda energética. Las normativas ambientales están incentivando a los fabricantes a emplear tecnologías más limpias. La región sigue siendo altamente competitiva, con empresas integradas que aprovechan sus capacidades de suministro mediante economías de escala y avances tecnológicos.

Se prevé que China lidere el mercado de Asia-Pacífico, acaparando la mayor cuota de ingresos para 2035. Este crecimiento se debe a sus extensos sectores de fabricación de aluminio y acero, junto con importantes inversiones gubernamentales en la producción de productos químicos sostenibles. China fue el mayor productor mundial de acero crudo en 2024, con una producción de 1.005,1 millones de toneladas. Las mejoras tecnológicas están incrementando la eficiencia, mientras que las políticas gubernamentales impulsan la modernización industrial y la sostenibilidad ambiental. A pesar de las presiones regulatorias, China sigue siendo un proveedor global clave, aprovechando su escala para mantener ventajas en costos. La expansión de las aplicaciones posteriores continúa fortaleciendo la posición del país en el mercado internacional.

El mercado indio de brea de alquitrán de hulla está impulsado por el progreso del país en los sectores del acero, el aluminio y la construcción. El importante desarrollo de la construcción y el apoyo gubernamental a la industrialización están impulsando la demanda de electrodos y refractarios. Asimismo, se observa un mayor enfoque en la manufactura nacional, lo que ha derivado en un aumento del consumo en la industria pesada. El cumplimiento de las normativas ambientales, los requisitos de sostenibilidad y la gestión de residuos representan un desafío para los fabricantes. Las inversiones en tecnología de procesamiento y las alianzas estratégicas están configurando las perspectivas a largo plazo del mercado, con oportunidades tanto en el mercado interno como en el de exportación.

Producción de acero crudo y acabado entre 2019 y 2024 en millones de toneladas

Artículo | 2019-20 | 2020-21 | 2021-22 | 2022-23 | 2023-24 |

Producción de crudo | 109.137 | 103.545 | 120.293 | 127.197 | 144.299 |

Producción finalizada | 102.621 | 96.204 | 113.597 | 123.196 | 139.153 |

Consumo | 100.171 | 94.891 | 105.752 | 119.893 | 136.291 |

Importar | 6.768 | 4.752 | 4.669 | 6.022 | 8.320 |

Exportar | 8.355 | 10.784 | 13.494 | 6.716 | 7.487 |

Fuente: Steel.gov

Perspectivas del mercado norteamericano

Se prevé que para el año 2035, Norteamérica represente el 27 % del mercado de brea de alquitrán de hulla, con contribuciones significativas tanto de Estados Unidos como de Canadá. Los principales impulsores de esta demanda son los sectores del aluminio y el acero, que utilizan brea de alquitrán de hulla en la producción de electrodos y durante el proceso de fundición del aluminio. Además, las iniciativas gubernamentales destinadas a reducir las emisiones de carbono y promover prácticas de fabricación sostenibles están influyendo en la dinámica del mercado.

En 2025, el desarrollo de la industria del aluminio, en particular la tendencia hacia la producción de vehículos eléctricos y la infraestructura verde, tendrá una influencia significativa en el mercado del alquitrán de hulla en Estados Unidos . La imposición de estrictas regulaciones ambientales obliga a las empresas a invertir en equipos para el control de emisiones y otras medidas para garantizar su cumplimiento, lo que incrementa sus costos operativos. La producción estadounidense de grafito sintético ascendió a 319 000 toneladas métricas (t), con un valor de 1450 millones de dólares en 2022. Esto se compara con las 259 000 t, valoradas en 1160 millones de dólares en 2021. Las exportaciones estadounidenses (limitadas al grafito natural) y las importaciones de grafito natural fueron de 9500 y 89 200 t, respectivamente. Esta información representó un aumento del 10 % en las exportaciones y del 68 % en las importaciones con respecto a 2021. Las exportaciones e importaciones estadounidenses de grafito sintético fueron de 38 700 y 151 000 t, respectivamente. El consumo aparente en EE. UU. de grafito sintético y grafito natural fue de 431.000 y 79.700 t, respectivamente. La producción mundial de grafito natural se estimó en 1,68 millones de toneladas métricas (Mt).

El mercado de brea de alquitrán de hulla en Canadá depende en gran medida de la industria del aluminio, especialmente en Quebec, donde se concentra la mayor parte de la actividad de fundición. Las inversiones en fundiciones se ven impulsadas por la creciente demanda de aluminio para infraestructuras verdes y vehículos eléctricos. La fundición primaria de aluminio consume aproximadamente 70 GJ por tonelada, lo que la convierte en un proceso altamente intensivo en energía, y representa el 4 % del consumo mundial de electricidad, de la cual hasta el 70 % proviene de combustibles fósiles, principalmente carbón. Los fabricantes están adoptando tecnologías de control de emisiones como consecuencia de las estrictas normativas ambientales. Para garantizar un suministro constante de brea de alquitrán de hulla de alta calidad, las alianzas estratégicas entre productores de brea y fabricantes de aluminio son cada vez más frecuentes.

Perspectivas del mercado europeo

Se prevé que Europa ostente aproximadamente el 11 % de la cuota de mercado para 2035. Entre los factores clave se encuentran la demanda de electrodos de grafito, el aumento de la producción de aluminio y sus usos en los sectores de la fibra de carbono y la construcción. Alemania y Noruega son importantes contribuyentes, ya que utilizan brea de alquitrán de hulla en la fundición de aluminio y en la fabricación de productos de carbono. Si bien las leyes ambientales exigen métodos de fabricación sostenibles, países como Alemania y Noruega son importantes promotores de esta práctica.

Comercio de grafito natural en polvo o en escamas en 2023

País / Región | Valor de la transacción (1.000 USD) | Cantidad (Kg) |

Reino Unido | 2.415,57 | 1.168.280 |

Alemania | 25.167,88 | 12.193.500 |

Francia | 161,77 | 90.965 |

Italia | 316.45 | 176.682 |

España | 204.94 | 143.504 |

Fuente: WITS

El crecimiento de Alemania se basa en la producción de aluminio, los electrodos de grafito para la fabricación de acero y sus aplicaciones en techos y revestimientos. El enfoque de Alemania en las prácticas de fabricación sostenibles y las normativas ambientales fomenta el desarrollo de métodos de producción ecológicos. Las iniciativas de sostenibilidad están impulsando la transición hacia procesos de producción respetuosos con el medio ambiente. La Unión Europea produce 166,2 millones de toneladas de acero bruto en total, siendo Alemania el mayor productor con 42,7 millones de toneladas. Entre los principales actores se encuentran Rheinbraun Brennstoff GmbH y Nexans, que se centran en la innovación y el cumplimiento de las normas ambientales.

El mercado británico de brea de alquitrán de hulla está impulsado por la demanda en la producción de aluminio, electrodos de grafito y aplicaciones especializadas. Este mercado se ve influenciado por las políticas ambientales que promueven prácticas sostenibles y la reducción de emisiones. Las empresas están invirtiendo en tecnologías más limpias y explorando materiales alternativos para cumplir con los requisitos reglamentarios y las demandas del mercado. En 2023, el Reino Unido exportó 27 636 kg de brea de alquitrán de hulla a nivel mundial, con un valor de 38 150 millones de dólares estadounidenses. El énfasis del Reino Unido en las iniciativas ecológicas ofrece oportunidades para la innovación y el crecimiento en el sector de la brea de alquitrán de hulla. Las empresas están adoptando tecnologías de fabricación avanzadas para satisfacer las demandas cambiantes de estos sectores.

Principales actores del mercado de brea de alquitrán de hulla:

- Información general de la empresa

- Estrategia empresarial

- Oferta de productos clave

- Desempeño financiero

- Indicadores clave de rendimiento

- Análisis de riesgos

- Desarrollo reciente

- Presencia regional

- Análisis FODA

El mercado de productos químicos derivados del alquitrán de hulla está controlado principalmente por empresas multinacionales consolidadas, ubicadas sobre todo en EE. UU., Europa y Asia. Los principales participantes se centran en inversiones estratégicas orientadas a la producción sostenible, la I+D de tecnologías respetuosas con el medio ambiente y la ampliación de sus capacidades para cumplir con las crecientes normativas medioambientales. Las alianzas y fusiones son estrategias frecuentes para mejorar la presencia en el mercado y fomentar la innovación en aplicaciones más limpias del alquitrán de hulla. La tabla siguiente describe a los fabricantes mundiales y su cuota de mercado en el sector del alquitrán de hulla.

Algunos de los principales actores que operan en el mercado se enumeran a continuación:

nombre de empresa | País | Cuota de mercado estimada (%) |

BASF SE | Alemania | 11% |

Compañía Química Eastman | EE.UU | 10% |

Corporación química Mitsubishi | Japón | 9% |

Grupo químico Wanhua | Porcelana | 8% |

Compañía Química Shin-Etsu, Ltd. | Japón | 7% |

Corporación Petrolera India Limitada | India | xx% |

Productos químicos de Shell | Países Bajos/Reino Unido | xx% |

Compañía química Dow | EE.UU | xx% |

LG Chem | Corea del Sur | xx% |

Grupo Petronas Chemicals | Malasia | xx% |

Covestro AG | Alemania | xx% |

Sabic | Arabia Saudita | xx% |

Linde plc | Irlanda/Alemania | xx% |

Incitec Pivot Limited | Australia | xx% |

Reliance Industries Limited | India | xx% |

A continuación se presentan algunas áreas de interés que abarca el panorama competitivo del mercado:

Desarrollos Recientes

- En enero de 2024, CarbonCure Technologies, una destacada empresa de soluciones para la utilización del carbono, anunció que había incorporado con éxito el alquitrán de hulla a su tecnología de carbonatación y el potencial de aplicación del alquitrán de hulla en la construcción.

- En marzo de 2024, Chevron Phillips Chemical Company LLC e INEOS Styrolution, líder mundial en el suministro de estirénicos, establecieron una alianza estratégica para desarrollar y comercializar conjuntamente nuevos derivados de brea de alquitrán de hulla para la industria de los polímeros.

- Report ID: 2321

- Published Date: Oct 06, 2025

- Report Format: PDF, PPT

- Explore una vista previa de las principales tendencias e ideas del mercado

- Revise tablas de datos de muestra y desgloses por segmento

- Experimente la calidad de nuestras representaciones visuales de datos

- Evalúe nuestra estructura de informe y metodología de investigación

- Obtenga una vista de la análisis del panorama competitivo

- Comprenda cómo se presentan las previsiones regionales

- Evalúe la profundidad del perfilado de empresas y análisis comparativo

- Vea cómo los insights accionables pueden respaldar su estrategia

Explore datos y análisis reales

Preguntas frecuentes (FAQ)

Alquitrán de hulla (CTP) Alcance del informe de mercado

La muestra gratuita incluye el tamaño del mercado actual e histórico, tendencias de crecimiento, gráficos y tablas regionales, perfiles de empresas, previsiones por segmento y más.

Conéctate con nuestro experto