Marktausblick für Aminobenzoesäure:

Der Markt für Aminobenzoesäure hatte 2025 ein Volumen von über 214,1 Millionen US-Dollar und wird voraussichtlich bis Ende 2035 auf über 387 Millionen US-Dollar anwachsen, was einem durchschnittlichen jährlichen Wachstum von über 6,8 % im Prognosezeitraum 2026–2035 entspricht. Für 2026 wird das Marktvolumen für Aminobenzoesäure auf 228,6 Millionen US-Dollar geschätzt.

Der Markt wächst vor allem aufgrund der vielfältigen Anwendungen in der Pharmazie. Aminobenzoesäuren dienen als unverzichtbare Rohstoffe für die Herstellung von Lokalanästhetika und Hautmedikamenten. Da sie als wichtiger Vorläufer in der Arzneimittelentwicklung eingesetzt werden, muss die pharmazeutische Reagenz-Aminobenzoesäure strenge Qualitätsstandards erfüllen. Laut einem Bericht der IFPMA vom Januar 2023 befinden sich Tausende von Medikamenten in der Entwicklung, darunter 3.148 Krebsmedikamente, 1.668 Medikamente für die Neurologie, 1.677 für die Immunologie, 1.336 für die Atemwege, 1.460 für das Verdauungssystem, 586 für den Bewegungsapparat und 451 für Diabetes. Dies hat die Nachfrage nach wichtigen pharmazeutischen Vorläufern wie Aminobenzoesäure erhöht.

Es werden ständig neue medizinische Anwendungen entdeckt, was die weiterhin steigende Marktnachfrage voraussichtlich auch in Zukunft beflügeln wird. Laut einem Bericht der IFPMA vom Januar 2023 trägt die biopharmazeutische Industrie 1.838 Milliarden US-Dollar zum weltweiten BIP bei. Dieses Wachstum wird durch Gesundheitstrends und die steigende Nachfrage nach Naturprodukten zusätzlich gestärkt. Mit der Verlangsamung des chinesischen Wachstums haben Investitionen in die indische Lieferkette deutlich an Bedeutung gewonnen. Gleichzeitig ist bei den US-amerikanischen Herstellern eine Preisstabilität zu beobachten, was auf ein ausgeglichenes Verhältnis von Angebot und Nachfrage hindeutet. Insgesamt tragen nachhaltige Produktion und Investitionen in Forschung und Entwicklung weiterhin zur Stabilität des Marktes bei.

Markt für Aminobenzoesäure – Wachstumstreiber und Herausforderungen

Wachstumstreiber

- Steigende Nachfrage nach topischen und dermatologischen Formulierungen: Aminobenzoesäure wird aufgrund ihrer hervorragenden UV-absorbierenden und hautberuhigenden Eigenschaften häufig in der Hautpflege, in Salben und anderen äußerlichen Arzneimitteln eingesetzt. Dank des gestiegenen Bewusstseins für Hautpflege und -prävention, insbesondere in der Dermatologie und Kosmetik, hat die Nachfrage nach wirksamen und sicheren Wirkstoffen wie Aminobenzoesäure stark zugenommen. Ihre Kombinierbarkeit mit den meisten Arzneimitteln macht sie zu einer attraktiven Option für die Herstellung reizfreier und hypoallergener Hautpflegeprodukte und trägt somit zur Marktentwicklung bei.

- Expansion in pharmazeutischen Anwendungen: Aufgrund der vielfältigen Anwendungsmöglichkeiten in der Pharmaindustrie bietet der Markt ein sehr hohes Wachstumspotenzial. Die steigende Nachfrage nach organischen, gesundheitsorientierten und natürlichen Produkten trägt ebenfalls zu diesem Trend bei. Untermauert wird diese Entwicklung durch einen Bericht des US-Energieministeriums vom März 2024, demzufolge die Chemieindustrie, auf der Aminobenzoesäure und andere Chemikalien basieren, mehr als 25 % des US-BIP ausmacht und im Jahr 2024 513 Millionen Tonnen energiebedingte CO₂-Emissionen verursacht. Dies verdeutlicht das Ausmaß der Nachfrage nach etablierten und neuen biobasierten Chemikalien auf dem Markt.

- Nachhaltigkeitsinitiativen und Reduzierung des CO₂-Fußabdrucks: Unternehmen investieren in nachhaltige Prozesse und biobasierte Rohstoffe, um die CO₂-Emissionen niedrig zu halten und Steuern, Strafen und neue Gesetze zu vermeiden. Laut einem Bericht der NLM vom April 2025 strebt die Biden-Administration eine Reduzierung der gesamten Treibhausgasemissionen der USA um 61 % bis 2035 an. Dieses Ziel umfasst auch die Emissionen im Gesundheits- und Pharmabereich und setzt Hersteller damit unter Druck, umweltfreundlichere Produktionsmethoden einzuführen. Biologisch abbaubare und umweltschonende Verbindungen wie Aminobenzoesäure werden in der Arzneimittelherstellung zunehmend als Alternative bevorzugt, was den Markt ankurbelt.

Markt für Aminobenzoesäure: Weltweite Importe und Exporte von Benzoesäure, ihren Salzen und Estern im Jahr 2023

Exporte und Importe von Benzoesäure, ihren Salzen und Estern (2023) :

Land | Exporte (USD) | Importe (USD) |

Niederlande | 202 Millionen | 17,6 Millionen |

Estland | 52,1 Millionen | - |

China | 188 Millionen | 12,2 Millionen |

Indien | 21,6 Millionen | 43,2 Millionen |

UNS | 45,6 Millionen | 70,3 Millionen |

Kanada | 3,8 Millionen | 9,5 Millionen |

Brasilien | - | 28,2 Millionen |

Quelle : OECD, August 2025

Herausforderungen

- Infrastruktur- und Technologieengpässe in Schwellenländern: Der Mangel an fortschrittlicher Produktionsinfrastruktur und technischen Fachkräften in vielen Entwicklungsländern stellt die größte Herausforderung für den Markt dar. Logistische Ineffizienzen und Unterbrechungen der Lieferketten behindern eine kontinuierliche und zuverlässige Distribution in unterentwickelten Regionen. Ohne die Unterstützung lokaler und staatlicher Stellen, die bereit sind, die Infrastruktur zu verbessern und eine stabile Versorgung zu gewährleisten, bleibt der Marktwert von Aminobenzoesäure in diesen Regionen deutlich unterbewertet. Diese Hindernisse könnten den internationalen Handel beeinträchtigen und die Verfügbarkeit pharmazeutischer Wirkstoffe einschränken.

Marktgröße und Prognose für Aminobenzoesäure:

| Berichtsattribut | Einzelheiten |

|---|---|

|

Basisjahr |

2025 |

|

Prognosejahr |

2026–2035 |

|

CAGR |

6,8 % |

|

Marktgröße im Basisjahr (2025) |

214,1 Millionen US-Dollar |

|

Prognostizierte Marktgröße (2035) |

387 Millionen US-Dollar |

|

Regionaler Geltungsbereich |

|

Marktsegmentierung für Aminobenzoesäure:

Anwendungssegmentanalyse

Es wird erwartet, dass das Pharmasegment bis 2035 mit einem Marktanteil von 50 % den größten Umsatzanteil erzielen wird. Grund dafür ist die weitverbreitete Verwendung von Aminobenzoesäure als Zwischenprodukt bei der Herstellung von Folsäure und Sulfonamid-Antibiotika. Die Nachfrage wird zusätzlich durch den anhaltend hohen globalen Gesundheitsbedarf und die zunehmende Arzneimittelforschung und -entwicklung befeuert. Die FDA stuft Aminobenzoesäure (PABA) aufgrund ihrer etablierten pharmazeutischen und topischen Anwendung als aktiven Sonnenschutzwirkstoff ein, obwohl sie aufgrund von Allergieproblemen nicht mehr als allgemein unbedenklich (GRASE) eingestuft ist. Ihre vielseitige Verwendung in der Pharmazie und Dermatologie macht sie unverzichtbar. Mit zunehmender medizinischer Forschung und Entwicklung steigt auch die Nachfrage nach hochreinen pharmazeutischen Zwischenprodukten.

Produktsegmentanalyse

Para-Aminobenzoesäure (PABA) wird aufgrund ihrer breiten Anwendung in der Industrie und ihrer vielfältigen Einsatzmöglichkeiten voraussichtlich bis 2035 den größten Marktanteil im Produktsegment halten. PABA wird auch in Peptidomimetika verwendet. Laut statistischen Analysen im NLM-Bericht vom September 2023 ist sie ein wichtiger Baustein in über 184 Arzneimitteln der kommerziellen Datenbank und genießt daher den Status eines solchen. Dank ihrer chemischen Flexibilität bleibt PABA ein Marktführer im Pharma- und Körperpflegebereich. Innovationen in der Formulierung schreiten durch die Nutzung der etablierten Sicherheits- und Zulassungsgeschichte stetig voran und sichern so die anhaltende Marktnachfrage.

Notensegmentanalyse

Das Segment der pharmazeutischen Aminobenzoesäure in Industriequalität dürfte im Prognosezeitraum den größten Umsatzanteil erzielen. Grund dafür sind die strengen Anforderungen an Reinheit, Sicherheit und Konsistenz in der pharmazeutischen Produktion. Hersteller von Gesundheitsprodukten benötigen für den Vertrieb von Aminobenzoesäure in verschiedenen Qualitäten die garantierte Qualität der Rohstoffe. Pharmazeutische Aminobenzoesäure muss entweder den cGMP-Richtlinien (Current Good Manufacturing Practices) und den Anforderungen der Arzneibücher entsprechen oder diese in anderen Ländern erfüllen. Die ausländische Arzneimittelproduktion und veränderte Qualitätskontrollstandards führen zu einer steigenden Nachfrage nach Antibiotika höherer Qualität. Aufgrund des zunehmenden rechtlichen Drucks konzentrieren sich die Hersteller auf zuverlässige und zertifizierte Lieferanten.

Unsere detaillierte Analyse des globalen Aminobenzoesäure -Marktes umfasst die folgenden Segmente:

Segment | Teilsegmente |

Produkttyp |

|

Anwendung |

|

Grad |

|

Endbenutzer |

|

Vertriebskanal |

|

Vishnu Nair

Leiter - Globale GeschäftsentwicklungPassen Sie diesen Bericht an Ihre Anforderungen an – sprechen Sie mit unserem Berater für individuelle Einblicke und Optionen.

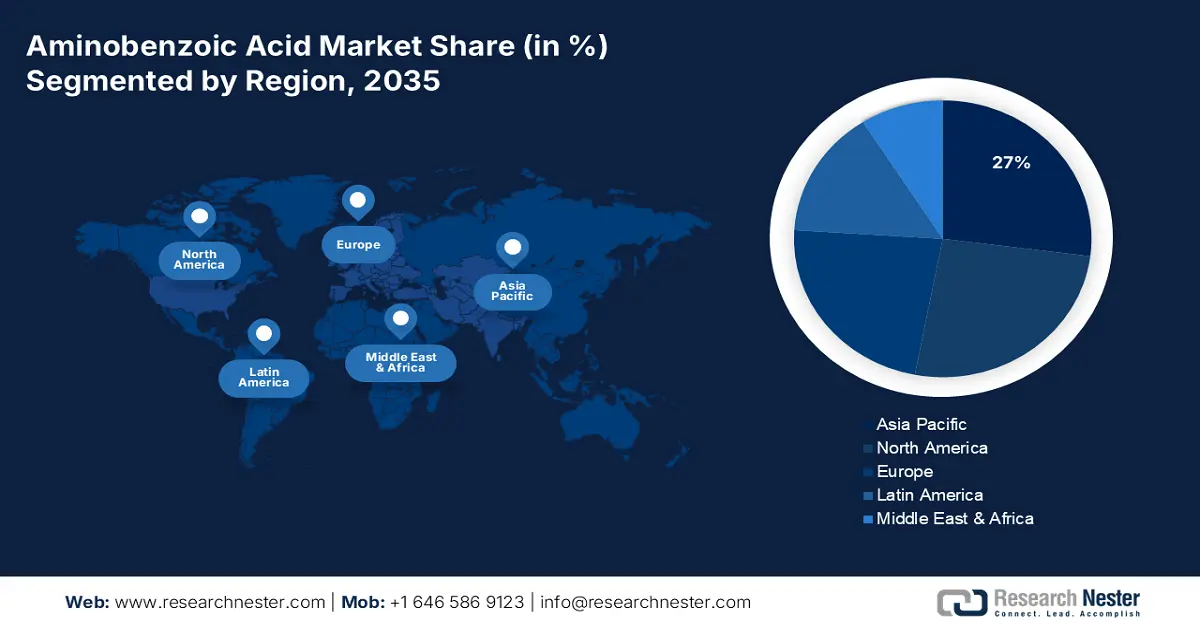

Markt für Aminobenzoesäure – Regionale Analyse

Einblicke in den asiatisch-pazifischen Markt

Der asiatisch-pazifische Raum wird im Prognosezeitraum voraussichtlich mit 27 % den größten Marktanteil halten. Grund dafür ist die steigende Nachfrage aus der Pharmaindustrie und dem UV-Schutzproduktsektor in China, Indien und Japan. Das wachsende Bewusstsein für Hautpflege und Sonnenschutz treibt die Nachfrage nach UV-Filterwirkstoffen wie Aminobenzoesäure weiterhin stark an. Direkter Verbrauch und Exporte unterstützen das rasante Wachstum des Pharmasektors in der Region. Investitionen in die Gesundheitsinfrastruktur und Forschung und Entwicklung im Bereich der Körperpflege tragen ebenfalls zur Marktnachfrage in diesen Regionen bei.

Der globale Markt in China wächst dank einer starken Produktionsbasis mit niedrigen Produktionskosten und steigenden Pharmaexporten. Laut einem Bericht der NLM vom April 2023 hatten 79 % der in China entwickelten Arzneimittel bis 2022 ihren ersten IND-Antrag gestellt. In den letzten fünf Jahren wuchs der Markt für chemische Arzneimittel in China mit einer durchschnittlichen jährlichen Wachstumsrate von 15 %, während der Markt für biologische Arzneimittel um 26 % zulegte. Dieses Wachstumspotenzial belegt ein reifendes Ökosystem für Arzneimittelinnovationen und eine steigende Nachfrage nach hochreinen Zwischenprodukten wie Aminobenzoesäure. Der Markt dürfte langfristig stabil bleiben, wenn die Regierung die Eigenständigkeit und Exportwettbewerbsfähigkeit der Biopharmabranche fördert.

Exporte und Importe von Benzoesäure, ihren Salzen und Estern im asiatisch-pazifischen Raum (2023):

Land | Exporte (USD) | Importe (USD) |

China | 188 Millionen | 12,2 Millionen |

Indien | 21,6 Millionen | 43,2 Millionen |

Singapur | 3,7 Millionen | 8,4 Millionen |

Japan | 3,2 Millionen | 11,3 Millionen |

Truthahn | 1,2 Millionen | 18,5 Millionen |

Quelle : OECD, August 2025

Einblicke in den europäischen Markt

Der europäische Markt für Aminobenzoesäure wird im Prognosezeitraum voraussichtlich das schnellste Wachstum verzeichnen. Grund dafür sind die hohen Standards, die die Anwendung in pharmazeutischer Qualität vorantreiben. Arzneimittelsicherheit, Wirksamkeit und Rückverfolgbarkeit stehen in der Region im Mittelpunkt, wodurch die Nachfrage nach hochreinen chemischen Zwischenprodukten wie Aminobenzoesäure gestiegen ist. Zudem hat das wachsende Bewusstsein für UV-bedingte Hauterkrankungen den vermehrten Einsatz von Aminobenzoesäure in UV-Sonnenschutzmitteln und dermatologischen Präparaten gefördert. Die unterstützenden gesetzlichen Entwicklungen für Clean Label und nachhaltige Inhaltsstoffe in der Pharma- und Kosmetikindustrie werden das Marktwachstum in diesen wichtigen europäischen Ländern weiterhin begünstigen.

Der globale Markt in Großbritannien wächst aufgrund hoher Investitionen in Forschung und Entwicklung, insbesondere in die Arzneimittelentwicklung und die Herstellung von Hautpflegeprodukten mit natürlichen Inhaltsstoffen. Die Branche hat zahlreiche Innovationen hervorgebracht. Laut einem Bericht der Europäischen Union vom Dezember 2022 gibt Großbritannien einen Großteil seiner Ausgaben für pharmazeutische Produkte aus, wobei über 30 % auf rezeptfreie Arzneimittel entfallen. Dies unterstreicht die starke Nachfrage der Verbraucher nach Selbstpflegeprodukten. Aminobenzoesäure dient als Vorstufe bei der Herstellung von topischen Anästhetika und Hautbehandlungen und ist daher ein wichtiger Bestandteil vieler rezeptfreier Produkte. Großbritannien legt weiterhin Wert auf eine zugängliche Gesundheitsversorgung und präventive Maßnahmen, was die Nachfrage nach kostengünstigen und funktionalen Inhaltsstoffen wie Aminobenzoesäure in der Pharma- und Kosmetikindustrie weiter ankurbelt.

Einblicke in den nordamerikanischen Markt

Der globale Markt für Aminobenzoesäure in Nordamerika wird im Prognosezeitraum aufgrund einer ausgereiften pharmazeutischen Infrastruktur und einer beständigen Nachfrage nach Körperpflegeprodukten voraussichtlich stetig wachsen. Die Region hat sich als Innovationszentrum erwiesen. Technologische Innovationen und ein steigendes Bewusstsein für Produktsicherheit sind die Haupttreiber dieses Wachstums. Der kontinuierliche Verbrauch von Aminobenzoesäure in der Medizin- und Kosmetikindustrie wird durch die weitverbreitete Anwendung von topischen Anästhetika und UV-Blockern aufrechterhalten. Die Nachfrage nach pharmazeutischen Rohstoffen steigt daher entsprechend den etablierten regulatorischen Standards, wie beispielsweise denen der FDA.

Der globale Markt für Aminobenzoesäure in den USA wächst aufgrund der führenden Rolle des Landes in der Arzneimittelentwicklung und des hohen Konsums von Kosmetika. Laut einem Bericht der NLM vom Mai 2023 ging die Gesamtzahl der von der FDA im Jahr 2022 zugelassenen Arzneimittel zurück; es wurden lediglich 37 Medikamente zugelassen, verglichen mit durchschnittlich etwa 50 in den Vorjahren. Dies könnte ein vorübergehender Faktor sein, der die Innovationsnachfrage bremst, hat aber nur geringen Einfluss auf gängige pharmazeutische und rezeptfreie Formulierungen, die Aminobenzoesäure als zentralen Zwischenprodukt verwenden. Nachfrage besteht in den Bereichen topische Anästhetika, UV-Blocker und Hautpflegeprodukte, die Aminobenzoesäure erfordern.

Wichtigste Akteure auf dem Markt für Aminobenzoesäure:

- BASF SE

- Unternehmensübersicht

- Geschäftsstrategie

- Wichtigste Produktangebote

- Finanzielle Leistung

- Wichtigste Leistungsindikatoren

- Risikoanalyse

- Aktuelle Entwicklung

- Regionale Präsenz

- SWOT-Analyse

- Dow Chemical Company

- Mitsubishi Chemical Corporation

- Evonik Industries AG

- LG Chem Ltd.

- Sinopec Limited

- Celanese Corporation

- Sumitomo Chemical Co., Ltd.

- AkzoNobel NV

- Wanhua Chemical Group Co., Ltd.

- Merck KGaA

- Eastman Chemical Company

- Solvay SA

- LANXESS AG

- Tokyo Chemical Industry Co., Ltd.

Der Markt ist hart umkämpft. Große Unternehmen wie BASF SE, Dow Chemical Company und Mitsubishi Chemical Corporation dominieren Produktionskapazität und Marktanteil. Um der steigenden Nachfrage der Pharma-, Kosmetik- und Chemieindustrie gerecht zu werden, erweitern diese Firmen ihre Produktionsanlagen und optimieren die Effizienz. Ihre Strategien umfassen Investitionen in nachhaltige Produktionsprozesse, Forschung und Entwicklung für neue Anwendungen sowie den Ausbau von Vertriebskanälen zur Maximierung der Marktreichweite. Partnerschaften und Kooperationen zur Förderung technologischer Fortschritte und zur Einhaltung regulatorischer Vorgaben sichern Wettbewerbsvorteile auf dem globalen Markt für Aminobenzoesäure.

Hier ist eine Liste der wichtigsten Akteure auf dem globalen Markt:

Neueste Entwicklungen

- Im Dezember 2024 gab Cambrex die Unterzeichnung einer neuen Vereinbarung mit Eli Lilly and Company bekannt, die den Biotech-Kooperationspartnern von Lilly einen beschleunigten Zugang zu den Kapazitäten für die klinische Entwicklung ermöglichen soll.

- Im Juni 2022 gab Spectrum Chemical seine Vertriebsvereinbarung mit ANGUS Chemical Company bekannt. Diese Vereinbarung wird sich auf die Erweiterung des Produktangebots von Spectrum Chemical für Forschung und Entwicklung sowie Produktion in der biopharmazeutischen und Life-Sciences-Industrie in den USA und Kanada konzentrieren.

- Report ID: 7745

- Published Date: Sep 24, 2025

- Report Format: PDF, PPT

- Entdecken Sie eine Vorschau auf die wichtigsten Markttrends und Erkenntnisse

- Prüfen Sie Beispiel-Datentabellen und Segmentaufgliederungen

- Erleben Sie die Qualität unserer visuellen Datendarstellungen

- Bewerten Sie unsere Berichtsstruktur und Forschungsmethodik

- Werfen Sie einen Blick auf die Analyse der Wettbewerbslandschaft

- Verstehen Sie, wie regionale Prognosen dargestellt werden

- Beurteilen Sie die Tiefe der Unternehmensprofile und Benchmarking

- Sehen Sie voraus, wie umsetzbare Erkenntnisse Ihre Strategie unterstützen können

Entdecken Sie reale Daten und Analysen

Häufig gestellte Fragen (FAQ)

Aminobenzoesäure Umfang des Marktberichts

Die kostenlose Stichprobe umfasst aktuelle und historische Marktgrößen, Wachstumstrends, regionale Diagramme und Tabellen, Unternehmensprofile, segmentweise Prognosen und mehr.

Kontaktieren Sie unseren Experten