食品饮料化学品市场展望:

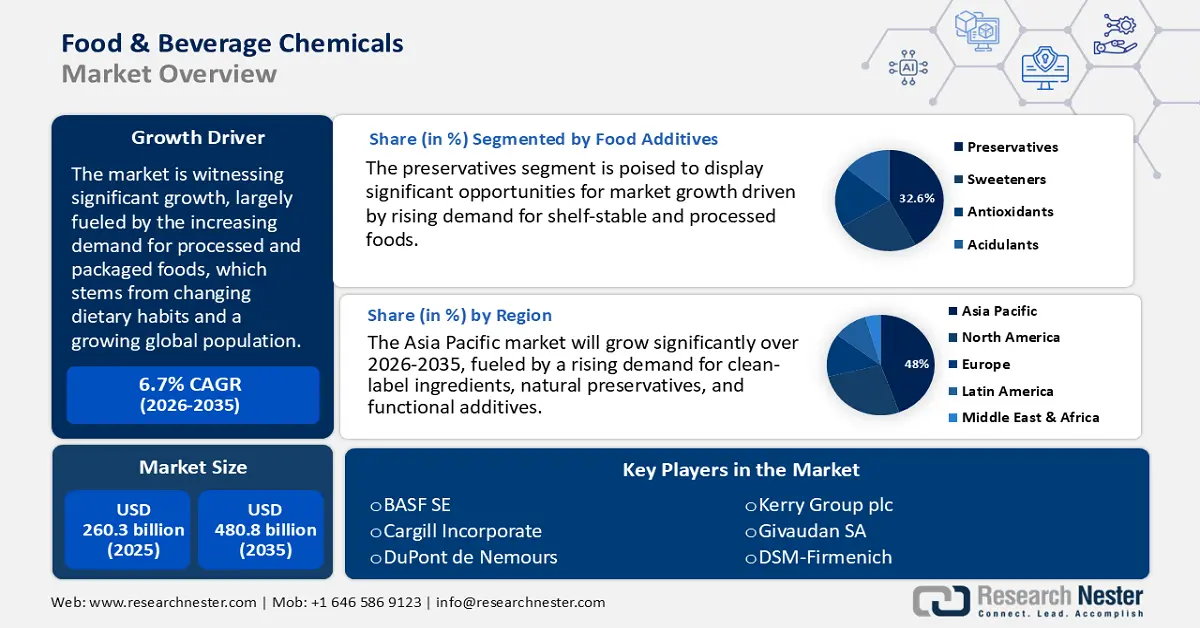

2025年食品饮料化学品市场规模为2603亿美元,预计到2035年底将达到4808亿美元,在预测期(即2026-2035年)内,复合年增长率为6.7%。2026年,食品饮料化学品行业规模估计为2985亿美元。

食品饮料化学品市场正经历显著增长,这主要得益于加工食品和包装食品需求的不断增长,而这种增长又源于饮食习惯的改变和全球人口的增长。美国农业部报告称,人均食品消费量持续上升,尤其是在亚洲和非洲的发展中地区。联合国粮农组织指出,全球食品加工业正迅速发展,以满足日益城市化的社区的需求。旨在加强食品强化和延长保质期的政府举措,例如美国食品药品监督管理局(FDA)的《食品安全现代化法案》(FSMA),导致人们对防腐剂、稳定剂和调味剂的依赖性增强。此外,有利的财政政策也为食品级化学品的进步提供了支持。国家模式预测显示,到2022年,联邦政府和企业分别将资助40%和37%的基础研究,这凸显了化学品应用在现代食品生产中的关键作用。

供应链行业正经历一场战略转型,其特点是国际贸易增长和国内产能扩张。据美国国际贸易委员会统计,受贸易格局变化的影响,美国化学品出口额下降至2292亿美元,其中国内出口下降6.4%,转口出口增长4.3%;而进口额增长2.9%,达到3290亿美元。包括能源部在内的政府支持的清洁制造计划正在推动添加剂生产的自动化。美国食品级化学品出口的增长以及东南亚进口活动的显著增加,凸显了全球市场的强劲势头,而清洁标签和生物相容性化学解决方案的研究经费增加进一步巩固了这一趋势。

食品饮料化学品市场——增长动力与挑战

增长驱动因素

- 清洁标签产品需求激增:消费者对透明度和健康导向型产品的需求日益增长,推动了清洁标签食品和饮料产品显著的普及。美国国立卫生研究院 (NIH) 的数据显示,46% 的美国人更倾向于成分表简洁明了的产品,这影响了他们的购买意愿,也促使他们愿意为清洁标签食品支付更高的价格,从而促使生产商采用更简单、更易于识别的成分。这一转变导致迷迭香提取物和柠檬酸等天然防腐剂的使用量显著增加。因此,食品化学品生产商正在加大研发投入,以开发和销售天然化学配方,从而满足消费者不断变化的需求以及监管机构对更清洁、更可持续的食品添加剂解决方案的要求。

- 催化和酶技术的进步:近年来,催化和酶技术的飞速发展极大地提升了食品饮料化学品行业的生产效率。这些进步降低了能源消耗,减少了废物产生,从而促进了更可持续的生产方式。它们在风味增强剂和酸味剂的生产中尤为重要,因为在这些产品中,精确度和产量至关重要。通过提高工厂整体生产率和降低运营成本,催化和酶驱动工艺正成为现代化学品生产战略的关键要素。

- 城市化和生活方式的改变:快速的城市化进程,尤其是在新兴市场,推动了加工食品、包装食品和方便食品需求的增长。快节奏的生活方式促使消费者更多地选择即食餐食、零食和饮料,从而导致防腐剂、稳定剂和增味剂的使用量增加。延长保质期和/或出于食品安全考虑而添加的化学物质在分销过程中也变得尤为重要。随着消费者消费习惯的不断转变,面向方便食品市场的食品饮料化学品供应商,尤其是在亚太和拉丁美洲地区,将持续迎来巨大的增长机遇。

挑战

- 严格的监管合规要求:食品饮料化学品行业面临着持续的压力,必须遵守美国食品药品监督管理局 (FDA)、欧洲食品安全局 (EFSA)、美国农业部 (USDA) 和其他监管机构日益严格的安全和标签法规。随着添加剂限量频繁修订,残留物限量和清洁标签阈值也定期更新,制造商的合规成本不断上升。不同地区监管参数的差异会严重阻碍企业进入市场,因为企业必须投资于测试、文件编制和配方调整标准,才能同时符合国内安全标准和国际安全法规的具体要求。

- 原材料价格波动:食品级化学品的生产依赖于淀粉、糖类和油脂等基础原料,而这些原料的价格主要受农业生产和全球贸易质量的影响。这些原料的成本对生产成本非常敏感,并受气候变化、地缘政治冲突和出口禁令等因素的影响。这种波动加剧了原材料采购的成本压力,降低了食品公司的利润率。食品公司需要在控制投入成本的同时,努力降低消费者价格上涨的压力,从而导致供应链财务不稳定。

食品饮料化学品市场规模及预测:

| 报告属性 | 详细信息 |

|---|---|

|

基准年 |

2025 |

|

预测年份 |

2026-2035 |

|

复合年增长率 |

6.7% |

|

基准年市场规模(2025 年) |

2603亿美元 |

|

预测年份市场规模(2035 年) |

4808亿美元 |

|

区域范围 |

|

食品饮料化学品市场细分:

食品添加剂细分市场分析

预计到2035年,防腐剂将占据全球食品饮料化学品市场32.6%的份额,主要受消费者对保质期长、加工食品需求不断增长的推动。美国农业部报告显示,城市化进程加快和快节奏的生活方式显著促进了即食食品和长保质期食品的消费。2022年,日本零售食品饮料销售额达3270亿美元,其中超市占74%,便利店占15%。2023年,食品加工业产值从2022年的1900亿美元下降4.1%至1820亿美元。此外,日益严格的食品安全法规以及消费者对“清洁标签”产品的偏好,正在加速GRAS(公认安全)认证合成防腐剂的应用。这些因素共同凸显了防腐剂在全球市场中对确保食品质量、安全和延长保质期的关键作用。

加工助剂和酶细分市场分析

预计到2035年,食品酶将在食品饮料化学品市场占据26.9%的份额,并在烘焙、酿造、乳制品和果汁等应用领域实现显著增长。这些酶在改善产品质地、风味和加工效率方面发挥着至关重要的作用。正如美国国立卫生研究院(NIH)所强调的,生物技术的进步催生了针对各种食品加工工艺量身定制的高特异性和高效酶。此外,全球对无麸质和无乳糖食品的需求不断增长,进一步推动了酶的应用。例如,2024年5月,Jars by Dani推出了“Bites”无麸质甜点试吃装,内含14份其经典罐装甜点的品尝装。该试吃装包含四种口味,其中一款名为“巧克力狂热者无麸质”(Chocoholic Gluten Free),专为无麸质消费者打造,口味包括咸焦糖和彩虹软糖。随着人们越来越注重健康消费和清洁生产方式,食品酶已成为现代高性能食品加工解决方案中不可或缺的组成部分。

乳化剂和稳定剂细分市场分析

预计到2035年,卵磷脂将在全球食品饮料化学品市场占据主导地位,其主要驱动力在于其作为天然乳化剂、稳定剂和分散剂的多功能特性。卵磷脂主要来源于大豆或葵花籽,能够改善食品质地,延长保质期,并促进不相容食品成分的混合。磷脂酰胆碱(PC)是卵磷脂中最主要的成分,含量约为73.0%。蛋黄中的卵磷脂含量是大豆卵磷脂的三倍。研究表明,蛋黄和鸭蛋黄中的卵磷脂含量相当高,约占总卵磷脂含量的10%。卵磷脂的清洁标签特性、普遍认可的安全(GRAS)以及烘焙/糖果、乳制品和饮料行业日益增长的需求,进一步巩固了其市场领导地位。

我们对食品饮料化学品市场的深入分析涵盖以下几个方面。

部分 | 子段 |

食品添加剂 |

|

加工助剂和酶 |

|

调味剂 |

|

着色剂 |

|

乳化剂和稳定剂 |

|

Vishnu Nair

全球业务发展主管根据您的需求定制此报告 — 联系我们的顾问,获取个性化见解和选项。

食品饮料化学品市场——区域分析

亚太市场洞察

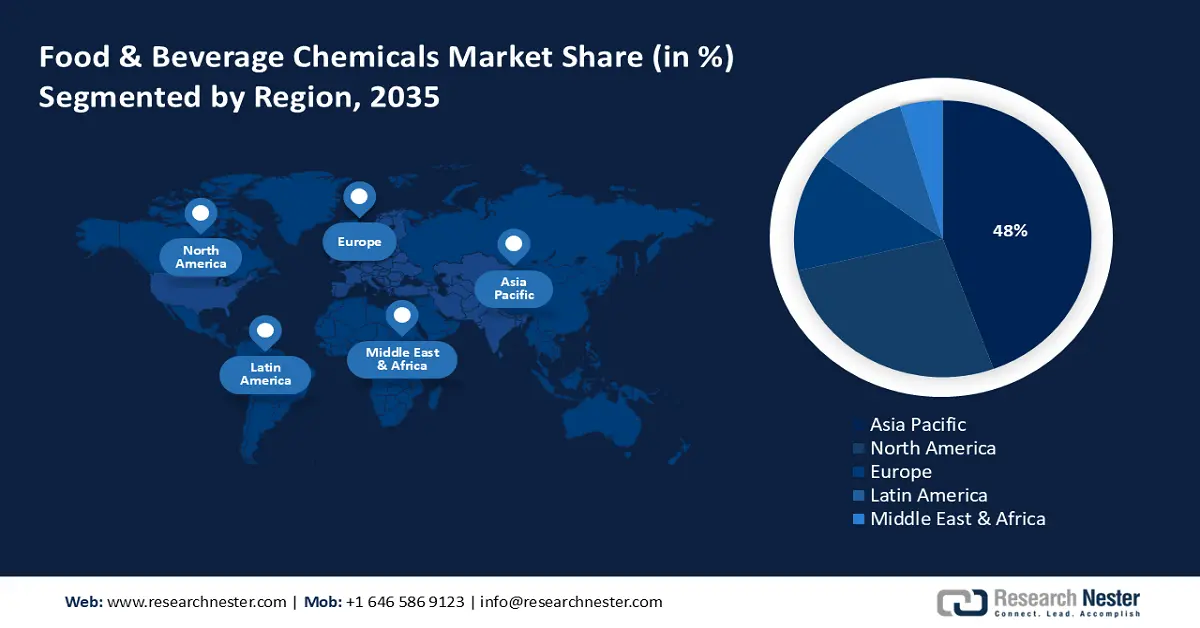

预计到2035年,亚太地区食品饮料化学品市场将占据全球48%的份额,这主要得益于加工食品、饮料和功能性产品需求的不断增长。城市化进程的加快、消费模式的转变以及对新型创新配料的需求,都推动了该地区市场的增长,尤其是防腐剂、增味剂和稳定剂的需求。跨国公司和区域制造商都在致力于产品创新,注重可持续采购和提供清洁标签产品。此外,政府对食品饮料生产工艺安全和现代化方面的支持也促进了该地区市场的扩张。

2023年亚太地区卵磷脂及其他磷脂类产品的新兴贸易动态

国家 | 出口额(美元) | 数量(公斤) |

印度 | 209,543,510 | 52,465,800 |

中国 | 102,954,500 | 65,191,700 |

日本 | 17,085,920 | 228,239 |

韩国,共和国 | 12,454,940 | 296,072 |

马来西亚 | 6,905,780 | 4,253,930 |

新加坡 | 4,675,310 | 1,280,670 |

其他亚洲地区,nes | 7,338,640 | 7,402,110 |

来源: WITS

中国食品饮料化学品市场受城市化进程加快、制造业规模扩大以及消费者需求变化的影响。随着包装食品和功能性食品的日益普及,食品添加剂、稳定剂和乳化剂的需求也随之增长。为了迎合消费者对健康的追求,企业正致力于研发清洁标签、植物基和天然配方。监管是保障食品安全和质量的关键,这使得国内生产商和国际公司都能够加大对中国食品加工和饮料行业的投资和合作。

印度食品饮料化学品市场的发展主要得益于中产阶级人口的增长、可支配收入的增加以及包装食品消费量的增长。对调味剂、防腐剂和乳化剂的需求不断增长,推动了市场的发展。2025年世界食品印度峰会圆满落幕,吸引了超过9.5万名参与者,凸显了印度在全球农产品食品价值链中日益重要的地位。此次峰会促成了价值超过10200亿卢比的谅解备忘录的签署,这是印度食品加工领域有史以来规模最大的投资承诺之一。此外,在总理食品加工企业扶持计划(PMFME)下,2.6万名受益者获得了总额达251.8亿卢比的信贷补贴,体现了政府致力于扶持基层企业家的决心。消费者对健康产品的日益关注,也推动了健康、天然和清洁标签食品配料的发展。在政府对食品加工的扶持下,加上私营部门的投资,印度不断发展的市场正在经历创新和现代化,为国内外企业创造了机遇。

北美市场洞察

到2035年,北美食品饮料化学品市场将主要受到清洁标签成分、天然防腐剂和功能性添加剂日益增长的需求的影响。北美生产商正优先考虑清洁标签成分、天然添加剂和可持续配方。强大的供应链结构以及行业参与者和研究机构之间的合作,将推动市场持续发展。该市场的特点是饮食偏好、健康趋势的变化以及功能性食品饮料应用的发展。

美国食品饮料添加剂和配料化学品市场受益于消费者对天然防腐剂、增味剂、乳化剂和功能性成分日益增长的需求,这些成分符合“清洁标签”的要求。各公司都重视研发,以满足消费者不断变化的饮食期望,同时遵守严格的联邦法规。美国食品药品监督管理局(FDA)规定,丙二醇海藻酸酯在果酱和果冻中的最大使用量为0.4%,冷冻乳制品甜点、水果冰和水冰、糖果和糖霜中的最大使用量为0.5%,烘焙食品中的最大使用量为0.5%,肉汁和甜酱中的最大使用量为0.5%,明胶和布丁中的最大使用量为0.6%,调味品中的最大使用量为0.6%,奶酪中的最大使用量为0.9%,油脂中的最大使用量为1.1%,调味料和香精中的最大使用量为1.7%。几乎所有食品加工行业都具有多样性,而美国市场潜在客户数量庞大,加上可持续解决方案的快速普及,使美国处于食品和饮料市场添加剂化学创新的前沿。

加拿大食品饮料化学品市场的发展表明,消费者越来越倾向于选择天然成分、可持续的食品饮料添加剂以及能够最大限度提高安全性和延长保质期的配方。欧洲食品安全局 (EFSA) 重新评估了卵磷脂作为食品添加剂在16周龄以下婴儿及后续年龄段婴儿食品和所有人群食品中的应用。考虑到16周龄以下婴儿通过膳食摄入卵磷脂的情况,EFSA 将卵磷脂的最大使用量设定为260毫克/公斤/天。政府、学术界和私营企业之间的合作推动了特种化学品的发展,从而促进了该行业的增长。此外,消费者生活方式的改善、健康意识的提高以及食品加工能力的提升也进一步推动了市场需求。

欧洲市场洞察

预计到2035年,欧洲食品饮料化学品市场将占据显著的市场份额,这主要得益于严格的安全法规、可持续发展目标以及清洁标签产品的持续创新。行业应对措施主要受天然添加剂、功能性成分和防腐剂需求增长的驱动。欧洲食品安全局(EFSA)和欧盟法规与法规汇编(REACH)等监管机构在促进企业遵守这些法规方面发挥着重要作用,而行业参与者则在应对消费者偏好转变带来的挑战。推动增长的因素包括:以健康益处为卖点的产品、植物基产品以及政府资助和支持的、符合欧洲绿色协议目标的可持续发展举措。

在德国,食品饮料化学品市场对天然香料、甜味剂和增稠剂的需求强劲,这主要得益于德国消费者注重健康的文化。德国以其卓越的安全记录和对欧盟法规的全面遵守而著称,同时积极推进可持续发展和有机产品开发,积极采购环保材料,并利用天然和有机成分(包括非转基因原料)开发新产品。在德国,向日葵卵磷脂作为一种天然、无致敏性的大豆卵磷脂替代品,正日益受到青睐,这主要得益于清洁标签趋势、可持续采购以及对植物基食品解决方案日益增长的需求。

2021年德国葵花籽产量

地区 | 生产 % |

勃兰登堡 | 54% |

萨克森-安哈尔特 | 11% |

萨克森 | 9% |

拜仁慕尼黑 | 9% |

巴登-符腾堡州 | 5% |

图林根州 | 5% |

来源:美国农业部

英国食品饮料化学品市场受到脱欧后监管环境、清洁标签产品趋势以及消费者对成分透明度日益增长的需求的影响。市场越来越重视减少人工添加剂的使用,并改进天然来源的防腐剂和功能性成分。随着消费者对饮食习惯改变的关注度不断提高,以及政府健康倡议的支持力度加大,业内人士正加大对植物基新型低热量和替代甜味剂的研发投入。为了满足不断变化的健康和可持续发展目标,英国本土企业正越来越多地与全球供应商开展合作。

食品饮料化学品市场主要参与者:

- 公司概况

- 商业战略

- 主要产品

- 财务业绩

- 关键绩效指标

- 风险分析

- 最新进展

- 区域影响力

- SWOT分析

国际食品饮料化学品市场竞争异常激烈,主要由重视创新的跨国公司主导。美国公司,如嘉吉和ADM,专注于生物基解决方案;而欧洲公司,如巴斯夫和凯瑞,则投资于清洁标签技术。亚洲企业,包括味之素和Jubilant Ingrevia,则通过针对其所在地区量身定制的创新实现增长。关键战略涵盖可持续性、可追溯性和发酵技术的进步。随着消费者对天然环保添加剂的需求日益增长,领先企业正在调整其产品组合,以适应全球市场不断变化的消费者偏好和监管要求。

以下列出市场上的一些主要参与者:

公司名称 | 国家 | 约占市场份额(%) |

巴斯夫股份公司 | 德国 | 6.9% |

嘉吉公司 | 美国 | 6.6% |

杜邦公司 | 美国 | 6.0% |

凯里集团有限公司 | 爱尔兰 | 5.3% |

奇华顿公司 | 瑞士 | 5.0% |

阿彻丹尼尔斯米德兰公司(ADM) | 美国 | xx% |

帝斯曼-费梅尼赫 | 荷兰 | xx% |

泰莱公司 | 英国 | xx% |

CJ第一制糖公司 | 韩国 | xx% |

英联食品公司 | 美国 | xx% |

丹尼斯克(IFF) | 美国 | xx% |

丰益国际有限公司 | 马来西亚/新加坡 | xx% |

马尼德拉集团 | 澳大利亚 | xx% |

Jubilant Ingrevia 有限公司 | 印度 | xx% |

味之素株式会社 | 日本 | xx% |

最新发展

- 2024年6月,巴斯夫股份公司推出了ecoflex F Blend C1200 BMB,这是一种由可再生材料制成的可生物降解塑料。该产品专为可持续包装而设计,旨在满足日益增长的可堆肥材料需求,并提升巴斯夫在可生物降解塑料领域的地位,从而助力实现全球可持续发展和循环经济目标。

- 2024年5月,Origin Materials推出了首款专为碳酸饮料设计的100% PET瓶盖,该瓶盖与PCO 1881瓶颈接口兼容。这项创新提高了回收效率,减轻了包装重量,从而有助于饮料行业实现可持续发展目标,并促进塑料包装解决方案的循环经济。

- Report ID: 1018

- Published Date: Oct 06, 2025

- Report Format: PDF, PPT

- 探索关键市场趋势和洞察的预览

- 查看样本数据表和细分分析

- 体验我们可视化数据呈现的质量

- 评估我们的报告结构和研究方法

- 一窥竞争格局分析

- 了解区域预测的呈现方式

- 评估公司概况与基准分析的深度

- 预览可执行洞察如何支持您的战略