生化试剂市场展望:

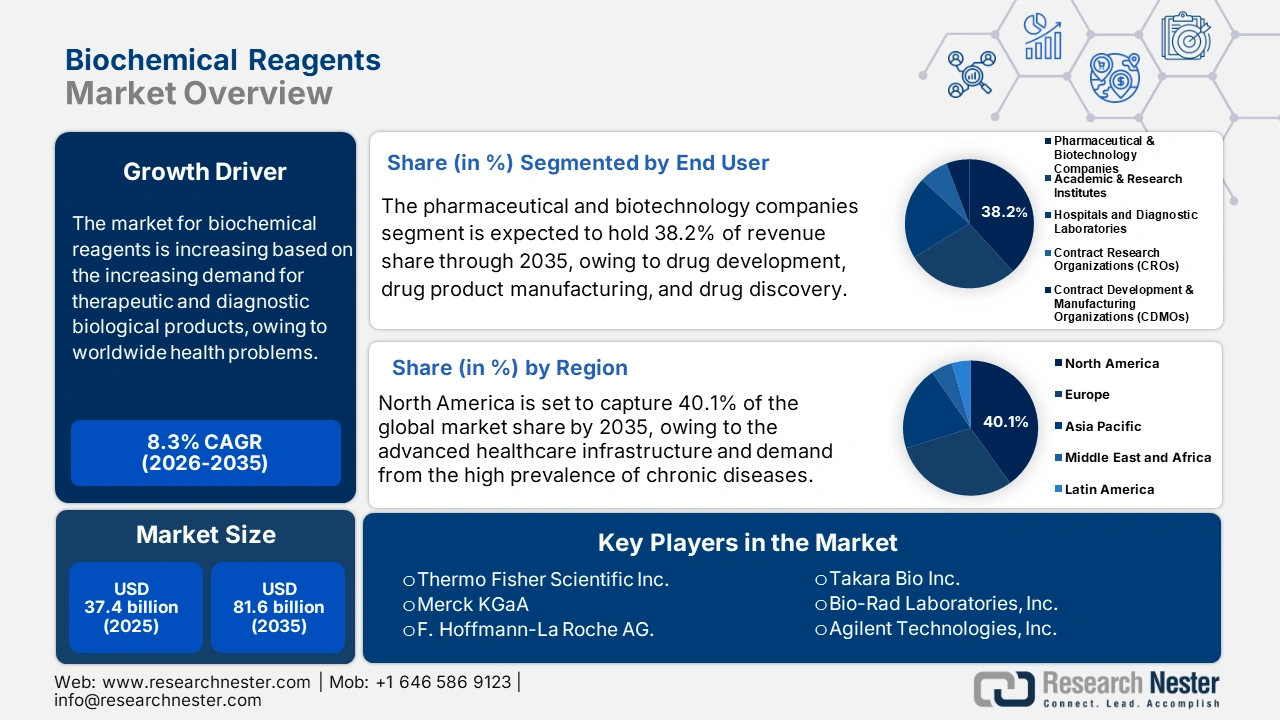

2025年生化试剂市场规模为374亿美元,预计到2035年底将达到816亿美元,在2026年至2035年的预测期内,复合年增长率约为8.3%。2026年,生化试剂行业规模估计为405亿美元。

全球生化试剂市场预计在预测期内将显著增长,主要驱动力来自生物医学研发的增加、对高科技诊断的需求以及生物制剂和基因疗法的发展。例如,美国国立卫生研究院 (NIH) 已承诺在 2024 财年投入近 480 亿美元,并在 2023 年为近 5 万个竞争性研究项目提供超过 350 亿美元的资金,这反映出生化试剂在实验室检测和临床研究中的应用日益广泛。与此同时,世界卫生组织强调,市场上存在超过 4 万种体外诊断产品,仅欧洲的冠状病毒检测就使 COVID-19 疫情的检测量增长到超过 36.7 亿,使 2021 年体外诊断市场规模翻了一番,并提高了大规模诊断中对 PCR 和免疫分析试剂的需求。此外,据美国食品药品监督管理局(FDA)称,CAR-T细胞疗法和基因疗法等生物制剂的获批数量正显著增长,这需要特殊的生化试剂,例如病毒载体生产试剂盒和细胞培养基,以促进其生产和临床试验。这些因素共同推动了全球生化试剂市场的发展,包括资金投入、诊断技术的拓展以及先进疗法的创新。

生化试剂的供应链复杂且全球互联,涉及原材料采购、生产制造、监管和分销等环节。美国出口总额的约10%来自美国化学品制造业。美国进口的化学品中,超过一半用于国内生产,而生化试剂等领域预计将因生产成本竞争而实现显著增长。此外,2020年美国生化试剂进口额约为12亿美元,需求旺盛,贸易往来频繁。CPC框架能够对生产和贸易进行如此细致的追踪,并有助于量化生化试剂需求的增长。美国劳工统计局(BLS)监测包含生化试剂的药品制剂生产者价格指数(PPI)。截至2025年8月,该行业的PPI已达914.336(基期为1981年6月,基期为100),表明多年来批发商品价格持续上涨。这些统计数据表明,强大且多元化的生化试剂供应链至关重要。供应商多元化、对国内生产能力的投资以及物流和分销渠道的改善,正在有效地加强市场供应链。

生化试剂市场——增长驱动因素和挑战

增长驱动因素

- 加强对全氟和多氟烷基物质(PFAS)的监管:美国环境保护署(EPA)已根据《有毒物质控制法》(TSCA)通过了更严格的法律,以加强对全氟和多氟烷基物质(PFAS)的监测。自2025年5月8日起,EPA将要求PFAS的生产商和进口商提交关于其生产、使用、处置以及对人类健康和环境风险的详细信息。这些信息包括产量、副产品、工人接触情况以及对环境的影响。这些严格的措施将有助于EPA获取所有必要数据,从而评估和监管PFAS的风险,并更好地保护人类健康和环境。

- 绿色化学的进展:绿色化学的进展正推动化学领域实现更可持续、更环保的发展。旨在提高能源效率的技术、使用环境友好的催化剂和溶剂,以及应用绿色化学原理最大限度地减少有害物质的生产,这些都是创新。例如,通过提高能源效率的化学工艺(催化反应可消耗高达50%的总能源,而工艺强化可消耗高达80%的总能源)和工艺强化,可以降低排放和生产成本。这些发展通过提高成本效益和环境友好性,促进了生化试剂生产的可持续发展。这些创新不仅减少了对环境的影响,还有助于企业实现其可持续发展目标。

- 政府研发投入不断增加:政府投资的增加也推动了全球市场的发展。美国能源部和印度生物技术部已在可持续生物制造和药物研发方面投入巨额预算。例如,美国能源部拨款7400万美元用于电动汽车电池回收、改善关键矿物国内供应链、发展可持续生产技术,并刺激回收技术对生化试剂的需求。此外,印度生物技术部制定的《2021-2025年国家生物技术发展战略》的目标是到2025年实现1500亿美元的生物经济规模,发展可持续生物制造、生物铸造厂和生物制造中心,而所有这些都需要用于药物、诊断和绿色生物技术的生化试剂。此类政府项目有助于加快创新步伐,提升能力建设,以满足药物研发、诊断和环境检测等领域对生化试剂日益增长的需求。

挑战

- 复杂的监管环境:生化试剂缺乏统一的国际标准,使得制造商难以合规。例如,欧盟的REACH法规要求大量的文档和测试,这给涉及多个司法管辖区的企业带来了沉重负担。这种复杂性可能会阻碍企业进入市场和扩张。此外,地方和国际法规的不断修订、标签、运输和安全方面的差异,以及各国对分析方法的不同认可度,都会增加管理负担、产品交付延迟和合规成本,尤其对于那些试图同时在多个地点开展业务的中小型企业而言更是如此。

- 原材料价格波动:生化试剂市场对原材料价格波动十分敏感,包括酶和特种化学品。价格波动会扰乱供应渠道并影响利润率。供应商需要在保持价格竞争力的同时应对这些波动,这在全球经济多元化的背景下可能极具挑战性。此外,地缘政治动荡、贸易限制、自然灾害或关键化学品供应短缺等全球性事件也可能加剧价格波动。随着生产成本的上升,制造商不得不采取动态定价或维持更高的库存,这导致难以进行长期规划,进而影响整体盈利能力和市场稳定性。

生化试剂市场规模及预测:

| 报告属性 | 详细信息 |

|---|---|

|

基准年 |

2025 |

|

预测年份 |

2026-2035 |

|

复合年增长率 |

8.3% |

|

基准年市场规模(2025 年) |

374亿美元 |

|

预测年份市场规模(2035 年) |

816亿美元 |

|

区域范围 |

|

生化试剂市场细分:

最终用户细分分析

预计到2035年,制药和生物技术公司将占据生化试剂市场38.2%的最大份额。生化试剂在药物研发、药品生产和药物发现中发挥着重要作用。制药和生物技术行业对这些试剂的需求量巨大。通过提高研究效率和产品易用性,它们能够进行高精度的化合物分析、纯化和质量控制工作。随着个性化医疗的不断发展、生物制剂的增长、研发投入的增加、生物制药产品线的拓展以及其他因素的推动,先进的试剂正被越来越多地用于支持日益复杂的分子研究。此外,近期出台的旨在加强兽医法规、强调质量检测的法规也进一步推动了这一趋势。

药物研发团队在药物开发中扮演着核心角色,2019年制药行业在研发方面的投入超过830亿美元便足以证明这一点,研发涵盖了药物发现、临床试验和渐进式创新。2010年至2019年间,FDA平均每年批准38种新药,2018年则批准了59种新药。然而,由于研发周期长,进入临床试验的药物最终获得FDA批准的比例相对较低。超过70%处于后期(III期)临床试验阶段的药物来自小型公司,这些公司通常会被大型公司收购,由后者承担昂贵的临床试验和市场准入工作。生物制剂生产商通过严格的生产流程,必须遵守严格的监管标准,从而发挥着至关重要的作用。此外,FDA在2024年批准了18种生物类似药,相当于8种生物制品,创下了单年批准数量的最高纪录。其中9种为可互换生物类似药,可在药房层面进行替代,这表明生物替代药物领域正经历着巨大的发展。这些数据表明,这两个细分领域对于推动行业创新、保障产品安全和推进药物研发管线建设都至关重要。

应用细分市场分析

预计到2035年,诊断领域生化试剂市场份额将增长至35.1%。对疾病进行准确及时的诊断检测的需求不断增长,是推动市场增长的主要因素。生化试剂是诊断检测的重要组成部分,用于检测和定量与疾病相关的生物标志物,包括传染病、癌症、心血管疾病、自身免疫性疾病和代谢性疾病。即时检测(POCT)在医疗保健领域的普及,也推动了对用于快速诊断检测的生化试剂的需求。此外,癌症患者和慢性病患者的数量也在不断增加。

美国疾病控制与预防中心(CDC)通过其国家法定传染病监测系统(NNDSS)为传染病检测提供了重要补充。该系统每年发布最终的法定传染病数据,有助于及时追踪疫情并支持诊断决策。同时,美国国家癌症研究所(NCI)下属的国家标准与技术研究院(NIST)的早期检测研究网络(EDRN)是一个生物标志物参考实验室,致力于癌症生物标志物检测方法的验证和标准化,从而加快癌症的早期发现和风险分层。这两个机构共同提供传染病监测和标准化生物标志物检测,促进了诊断需求和能力的提升。

产品类型细分市场分析

由于PCR试剂盒在生物化学研究和诊断中发挥着重要作用,能够特异性扩增DNA,因此预计2026年至2035年间,PCR试剂盒市场将显著增长。美国国立卫生研究院(NIH)将PCR列为传染病检测、基因突变检测以及法医学支持的关键技术之一。PCR在新冠病毒筛查中的应用凸显了其在全球范围内的重要性,目前全球已进行了数亿次PCR检测。这种广泛应用加速了生物化学试剂的创新和规模化生产。PCR仍然是联邦研究资助项目中的一项重要技术,并促进了试剂的利用和方法学的发展。

我们对生化试剂市场的深入分析涵盖以下几个方面:

部分 | 子段 |

产品类型 |

|

应用 |

|

技术 |

|

最终用户 |

|

Vishnu Nair

全球业务发展主管根据您的需求定制此报告 — 联系我们的顾问,获取个性化见解和选项。

生化试剂市场——区域分析

北美市场洞察

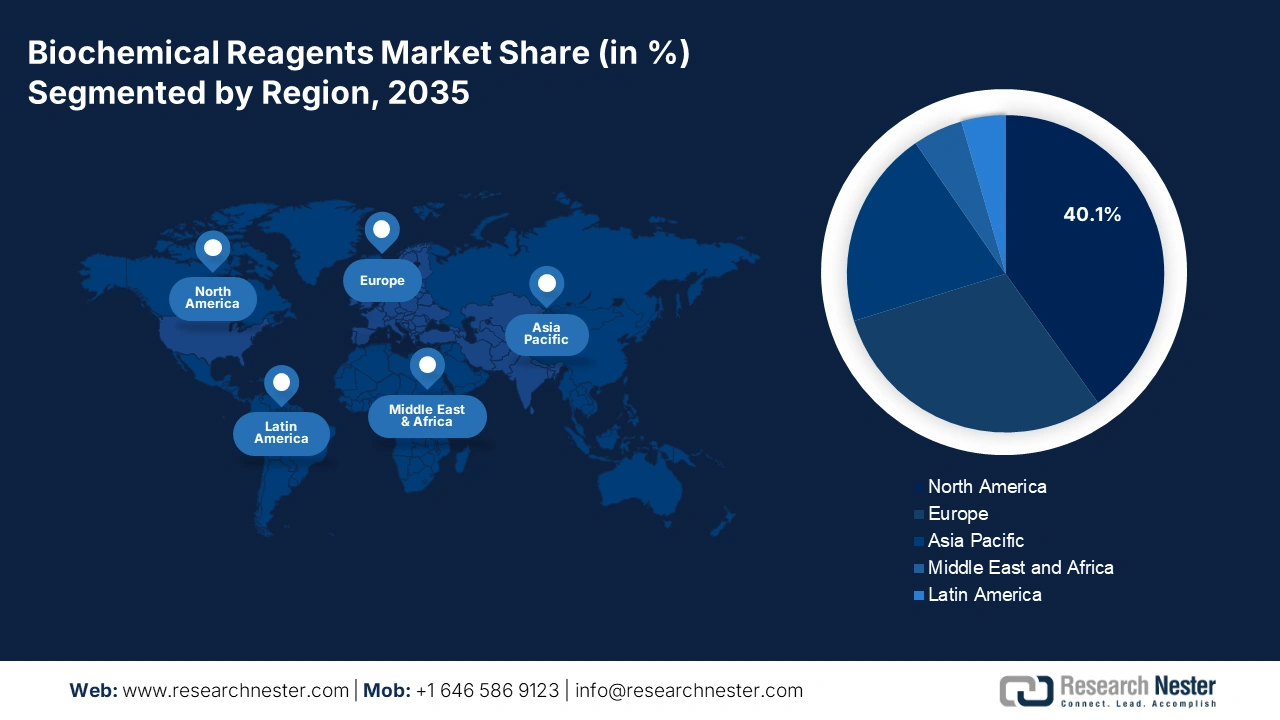

预计到2035年,北美市场将占据生化试剂市场40.1%的份额,这主要得益于其先进的医疗保健基础设施、大量的研发投入以及慢性病高发带来的市场需求。例如,美国医疗和健康研发投资总额达2451亿美元,其中工业界和联邦政府分别投资了1618亿美元(占66%)和615亿美元(占25%)。先进的医疗保健基础设施和高发的慢性病促使研发投入大幅增长,从而推动了北美生化试剂市场的发展。此外,实验室自动化程度的提高、创新型试剂的进步以及与生产相关的可持续性问题也是主要发展趋势。例如,自动化和IT集成帮助瑞典科文特医院将检测周转时间缩短了45%以上。这种效率的提升表明,北美实验室自动化水平的提高可以最大限度地利用生化试剂,从而直接促进生化试剂行业的扩张。

预计到2035年,美国生化试剂市场将引领北美地区,占据最高的收入份额,这主要归功于联邦政府对创新、高科技制造项目、可持续发展导向的产业政策、生物医学研究经费的增加,以及政府支持能源、医疗保健和生命科学领域新技术的商业化。例如,美国国立卫生研究院(NIH)2022财年的480亿美元预算中,82%用于院外研究,通过向2500多家机构的30多万名科学家发放的5万项竞争性拨款,11%用于内部实验室工作,6%用于行政和设施。这些大规模的联邦研究通过资助实验室项目和提高实验通量,在美国创造了对生化试剂、酶、探针、试剂盒和缓冲液的需求。

此外,美国制造联盟(Manufacturing USA)旗下的国家生物制药制造创新研究所(NIIMBL)宣布,在14个技术和劳动力发展新项目中,将有1580万美元的计划项目活动纳入其第5.2期项目征集计划。这笔资金将有助于开发新的制造技术和培训熟练劳动力,从而直接影响这些试剂的生产和需求。此外,美国国家科学基金会(NSF)每年还通过其先进制造种子基金向约400家初创企业投资约2亿美元。这些资金有助于新技术的商业化,进一步凸显了众多行业对高特异性生化试剂的需求。

预计未来几年,加拿大生化试剂市场将稳步增长,这主要得益于政府对可持续发展和清洁技术的大力投资。加拿大政府的清洁技术制造投资税收抵免(CTMI ITC)是一项可退还的税收抵免政策,最高可达用于清洁技术(包括关键矿物提取和加工)制造和加工的机械设备资本投资的30%。该抵免政策涵盖在2024年1月1日至2034年12月31日期间购置并投入使用的符合条件的资产。此外,CTMI ITC通过促进创新和可持续发展,并激励对清洁技术的投资,支持加拿大生化试剂市场的扩张。同时,政府在2023年预算中拨款超过600亿加元用于清洁能源、清洁技术和可持续制造,这将激励生化试剂和清洁技术高科技生产等领域的创新和增长。政府的这些重大举措表明,此类支出的资金来源政策发生了显著变化,仅这一部分(包括税收、清洁能源税收抵免,或在某些情况下,不必要的商业设施成本的可退还税收抵免)就比之前的清洁经济政策有所增加。

亚太市场洞察

预计亚太市场将显著增长,在2026年至2035年的预测期内,其收入份额将达到20.2%,这主要归功于研发潜力的提升、医疗保健支出的增加以及对生命科学和生物技术的持续投资。世界知识产权组织(WIPO)估计,到2023年,亚洲的研发支出约占全球的40%,这意味着该地区拥有很高的创新水平。此外,根据经合组织(OECD)的报告,药品和医疗产品在亚太国家的医疗保健支出中占很大比例,对医疗基础设施和技术的投资也在不断增长。这种日益增长的市场分布印证了对诊断和治疗领域生化试剂日益增长的需求,而诊断和治疗正是生化试剂的基本用途。 BIRAC 还致力于培育生物技术创业精神,拥有超过 11,000 名有抱负的创业者和 6,700 多家初创企业,其中 4,800 多家已获得资金支持,并设有生物孵化器和导师团队。其 AcE 基金已募集 1.2 亿美元,旨在加速创新,这与亚太地区生化试剂市场的蓬勃发展相呼应,而这种蓬勃发展正是由初创企业的创新和投资所驱动的。所有这些都有利于满足亚太地区分子生物学、基因组学、诊断学和工业生物技术领域对生化试剂的持续需求。

预计到2035年,中国市场将主导亚太地区市场,这主要得益于生命科学领域投资的增长、生物技术的发展以及政府对创新(例如基因工程产品和诊断试剂)的大力鼓励。截至2025年,中国生物和生化产品制造业的产值将达到967亿元人民币,年复合增长率(CAGR)将达到16.7%。对基因工程产品和诊断试剂的需求推动了这一增长,这与生化试剂市场的扩张相一致。

此外,2023年,国家自然科学基金委员会共颁发31879项奖项,总经费达318.79亿元人民币,重点支持原创性创新和战略性研究。如此高额的投入有助于生物技术的发展,并直接促进了中国生化试剂市场的增长。此外,市场中还存在重庆智飞生物制品有限公司和中国生物技术集团有限公司等主导企业,这些企业能够增强市场的容量和创新能力。

由于民众健康意识的增强、慢性病和遗传性疾病的日益增多,以及政府推行的各项举措(例如国家生物技术战略)推动了生物技术研究的蓬勃发展,预计印度市场将在预测期内以最快的复合年增长率增长。例如,印度生物技术部(DBT)已将生物技术视为实现印度2024年成为5万亿美元经济体目标的关键战略领域。包括国家生物技术发展战略在内的各项举措,重点关注人类基因组研究、疫苗和慢性病生物学等领域,从而推动了该领域的增长。这些举措对民众健康、农业、环境和工业生产流程产生了深远的影响,导致印度对生化试剂的需求激增。此外,印度对个性化医疗的重视、先进诊断设备的日益普及以及临床化学领域对高质量试剂需求的不断增长,都为该市场带来了更多机遇。由于技术进步和诸如 Ayushman Bharat 等国家计划增加了对进行高水平诊断所需的生化试剂的需求,预计到 2028 财年,印度的诊断行业将达到 250 亿美元。

欧洲市场洞察

预计到2035年,欧洲生化试剂市场份额将显著增长至30.1%,这主要得益于强有力的监管、可持续发展计划以及技术的进步。推动增长的重要因素包括欧洲绿色协议和“地平线欧洲”计划,这两个计划的总预算高达955亿欧元,用于研发和创新,重点关注可持续的化学工艺和发展。此外,英国的生化试剂市场也正经历着稳步增长,这得益于其对循环经济和可持续实践的承诺。英国政府正在化学领域推广环保实践,而该领域也为生化试剂的增长创造了积极的环境。例如,英国皇家化学学会提供高达1万英镑的“可持续实验室资助金”,用于资助旨在改进环保实验室实践的项目。该项目旨在激励化学研究采用更可持续的方法,这与英国的可持续发展政策相一致。

此外,德国正充分利用其作为欧洲生化试剂市场领导者的地位,大力投资推动绿色转型。例如,位于萨克森-安哈尔特州的莱乌纳化学联合体(Leuna Chemical Complex)是德国主要的化学联合体之一,投资额超过20亿欧元。该联合体拥有100多家企业,年产量达1200万吨,持续的现代化改造(投资额达3亿欧元)正推动着德国生化试剂行业的增长。这些重要举措展现了德国致力于化学工业脱碳的努力,以及在生化试剂领域创新和可持续发展的成功。

生化试剂市场主要参与者:

生化试剂市场竞争异常激烈,创新和全球扩张是其主要驱动力。赛默飞世尔科技、默克集团和罗氏等行业领先企业通过收购和研发不断丰富产品组合。安捷伦、凯杰以及宝生物等日本企业则专注于先进诊断和核酸技术。欧洲企业如生物梅里埃则通过合作拓展业务,所有这些企业的目标都是满足科研、诊断和个性化医疗领域日益增长的需求。

全球顶尖生化试剂生产商

公司名称 | 预计市场份额(%) | 原产地 |

赛默飞世尔科技 | 11.9% | 美国 |

默克集团 | 9.8% | 德国 |

罗氏制药 | 9% | 瑞士 |

博雷德实验室 | 8.1% | 美国 |

安捷伦科技 | xx% | 美国 |

凯杰公司 | xx% | 德国/荷兰 |

丹纳赫公司 | xx% | 美国 |

雅培实验室 | xx% | 美国 |

西门子医疗股份公司 | xx% | 德国 |

贝克顿·迪金森公司 | xx% | 美国 |

普罗米加公司 | xx% | 美国 |

沃特世公司 | xx% | 美国 |

富士雷比奥 | xx% | 日本 |

生物梅里埃公司 | xx% | 法国 |

Takara Bio Inc. | xx% | 日本 |

最新发展

- 2025年7月, Bio-Rad Laboratories在收购Stilla Technologies后,宣布推出四款基于液滴数字PCR (ddPCR)技术的新产品,包括QX Continuum ddPCR系统和QX700系列。这些平台具有卓越的多重PCR功能,适用于肿瘤学、传染病和基因研究。QX Continuum系统支持四色多重PCR,每块板最多可进行八个独立的热循环;而QX700系列支持七色多重PCR,每日最多可处理700多个样本。这些新产品与现有的QX200和QX600 ddPCR系统形成互补,将为Bio-Rad提供涵盖所有数字PCR应用的解决方案。

- 2025年6月,赛默飞世尔科技在美国质谱学会(ASMS)年会上发布了Thermo Scientific Orbitrap Astral Zoom和Orbitrap Excedion Pro质谱仪。这两款仪器均采用最先进的技术,拥有更高的速度、灵敏度和多重分析能力,树立了高分辨率、高可靠性质谱分析的新标杆。Orbitrap Astral Zoom旨在助力精准医疗,并能深入研究阿尔茨海默病和癌症等复杂疾病,其扫描速度提升35倍,通量提升40倍,多重分析数据量提升50倍。Orbitrap Excedion Pro是一款基于混合技术的下一代Orbitrap质谱仪,结合了多种碎片化方法,可用于分析复杂的生物分子。

- 2024年5月,赛泰生物科技(Cytek Biosciences)宣布,其单激光和双激光六色TBNK试剂组合已获得中国国家药品监督管理局(NMPA)批准,可用于赛泰北极光临床(NL-CLC)细胞分析系统的临床诊断。这是首个支持全光谱分析(FSP)的临床单激光六色TBNK检测方法。这些试剂有助于检测和定量重要的淋巴细胞亚群,这些亚群可用于诊断和治疗免疫相关疾病,包括免疫缺陷、自身免疫性疾病、传染病和癌症。此次获批扩大了赛泰生物科技在中国的市场,并提升了其在细胞分析解决方案行业的竞争优势。

- Report ID: 7699

- Published Date: Oct 07, 2025

- Report Format: PDF, PPT

- 探索关键市场趋势和洞察的预览

- 查看样本数据表和细分分析

- 体验我们可视化数据呈现的质量

- 评估我们的报告结构和研究方法

- 一窥竞争格局分析

- 了解区域预测的呈现方式

- 评估公司概况与基准分析的深度

- 预览可执行洞察如何支持您的战略