鉻鹽市場展望:

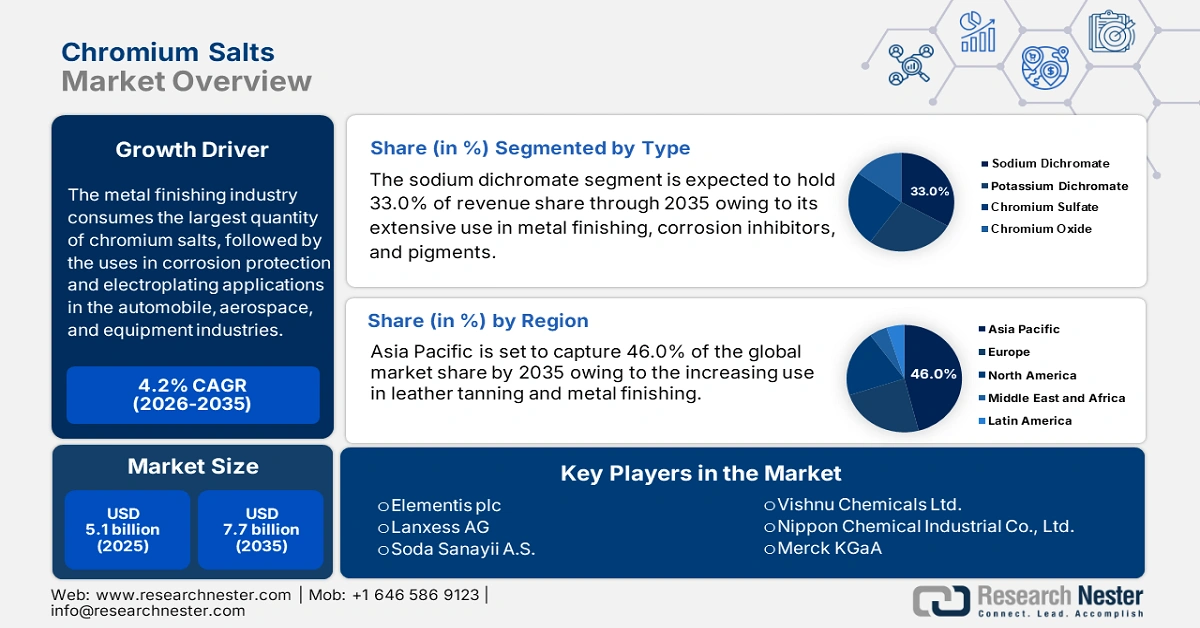

2025年鉻鹽市場規模為51億美元,預計到2035年底將達到77億美元,在2026-2035年預測期內,複合年增長率為4.2%。 2026年,鉻鹽產業規模估計為53億美元。

金屬表面處理產業是鉻鹽的最大消費產業,其次是汽車、航空航太和設備產業的防腐蝕和電鍍應用。根據美國地質調查局(USGS)的數據顯示,全球用於金屬表面處理的鉻鹽消費量有所增長,其中中國、美國和德國佔據領先地位。受北美和歐洲環保署(EPA)鉻電鍍國家排放標準(NESHAP)等法規的推動,高純度鉻化合物的需求量不斷增長。

2022年,美國鉻表觀消費量(包括再生鉻)為56.9萬噸,與2021年基本持平。不包括不鏽鋼在內的鉻材料國內總消費量下降了29%。鉻的最大用途是煉鋼(佔93%),高溫合金和其他用途佔剩餘的7%。美國鉻鐵礦、鉻化學品、鐵合金、鉻金屬和不鏽鋼產品的出口量較上年增加16%,總計13.3萬噸。美國對上述各類產品的進口量增加了7%,以鉻含量計算總計60.9萬噸。

鉻鹽市場-成長驅動因素與挑戰

成長驅動因素

- 皮革鞣製行業的成長:鉻鹽(尤其是鹼性硫酸鉻)是皮革鞣製過程中必不可少的成分,因為它們可以提高皮革的強度、柔韌性和耐用性。隨著時尚、鞋類、汽車和家具產業對高檔皮革的需求持續增長,鉻鹽的消耗量也隨之增加。 2023年,全球皮革(不含羊皮)貿易額(經鞣製或結皮後進一步加工)總計8.01億美元,較2022年的9.02億美元下降11.2%。過去五年,其年均下降率為9.79%,在1222種產品中排名第966位,佔全球貿易額的不到0.005%。因此,鉻鹽對於任何皮革鞣製作業仍將至關重要。

- 顏料和塗料需求不斷增長:鉻鹽也是生產顏料的基礎原料,而顏料廣泛應用於油漆、塗料、陶瓷和塑膠等領域。這些顏料具有耐熱性和抗紫外線性能,這對於工業應用和裝飾塗料至關重要。建築業的成長、汽車塗料的需求以及永續包裝是鉻顏料領域的關鍵新興細分市場。例如,氧化鉻綠色顏料因其耐久性而被廣泛應用於水泥磚和近乎不透明的瓷磚中。隨著全球大部分城市基礎設施項目的推進以及消費品中裝飾塗料需求的不斷增長,鉻鹽在這一領域的重要性日益凸顯。

- 電鍍應用拓展:鉻鹽是電鍍製程的重要原料,電鍍是一種用於金屬的保護性和裝飾性鍍層。主要終端用戶產業包括汽車、航空航天和電子產業,因為鍍鉻可提高硬度、增強耐腐蝕性並改善鍍層的美觀性。隨著全球製造業產量的預期成長,尤其是在中國和印度等亞太經濟體,電鍍產業的成長動能預計將持續。此外,工業機械和航空航天應用對耐磨零件的需求將繼續推動鉻鹽市場的發展,鉻鹽是高性能表面處理應用的關鍵材料。

全球鉻礦貿易成長

2023年鉻礦石和精礦主要出口國

出口商 | 交易金額(千美元) | 數量(公斤) |

南非 | 3,942,399.35 | 17,791,500,000 |

火雞 | 397,500.54 | 1,465,530,000 |

巴基斯坦 | 126,552.18 | 465,046,000 |

哈薩克 | 116,606.56 | 390,776,000 |

阿爾巴尼亞 | 82,192.16 | 403,126,000 |

阿曼 | 44,709.89 | 107,509,000 |

荷蘭 | 36,347.44 | 97,164,700 |

菲律賓 | 26,418.37 | 101,281,000 |

馬達加斯加 | 22,235.58 | 91,293,800 |

來源: WITS

挑戰

- 原料供應波動:鉻鹽產業嚴重依賴鉻礦(鉻鐵礦),而鉻礦僅分佈在少數國家,例如南非、哈薩克和印度。這些地區可能出現政治動盪、礦工罷工或出口管制等風險,進而擾亂全球供應鏈。鉻鐵礦價格波動會影響鉻鹽的生產成本,並壓縮利潤空間。同時,依賴進口鉻礦(鉻鐵礦)的企業也面臨關稅和貿易限制,物流延誤的風險也更高。這使得製造商難以向客戶提供穩定的價格和長期的供應承諾。

- 生產成本不斷上漲:鉻鹽生產需要消耗大量能源,配備專用設備和昂貴的污染控制系統。能源價格波動不定,環保標準日益嚴格,導致生產成本上升。此外,對有毒有害副產品和廢棄物進行必要的先進處理也增加了營運成本。小型生產商面臨競爭力下降的困境,而大型生產商則只能透過提高價格來應對市場需求的下降。所有這些因素都因主要生產地通貨膨脹和勞動力成本上漲的壓力而加劇,進一步壓縮了營運利潤空間。

鉻鹽市場規模及預測:

| 報告屬性 | 詳細資訊 |

|---|---|

|

基準年 |

2025 |

|

預測年份 |

2026-2035 |

|

複合年增長率 |

4.2% |

|

基準年市場規模(2025 年) |

51億美元 |

|

預測年份市場規模(2035 年) |

77億美元 |

|

區域範圍 |

|

鉻鹽市場細分:

類型細分分析

預計到2035年,重鉻酸鈉將佔據最大的市場份額,達到33%。重鉻酸鈉是鉻鹽市場的基石,幾乎是所有鉻基化合物的主要前身。其強氧化性和化學穩定性使其在金屬表面處理、皮革鞣製、木材防腐和顏料生產等應用中不可或缺。隨著汽車、航空航太和建築等行業的擴張,對耐腐蝕和耐用材料的需求持續增長,推動了重鉻酸鈉的消費。其多功能性也促進了特種化學品、催化劑和玻璃著色劑領域的成長。隨著南亞和歐亞大陸等地區工業化的持續推進,重鉻酸鈉仍然是推動市場成長的主要產品類型。儘管存在環境方面的擔憂,但其在下游應用中的關鍵作用鞏固了其在鉻鹽領域的核心地位。

應用細分市場分析

預計到2035年,皮革鞣製產業將佔據29.2%的市場。鉻鹽,尤其是鹼式硫酸鉻,因其能夠生產柔軟、耐用且熱穩定性好的皮革,在這過程中至關重要。鉻鞣革在鞋類、服裝和配件領域的廣泛應用,推動了對這些鉻鹽的持續需求。從經濟角度來看,鉻鞣比植物鞣革更快、成本更低,因此對製造商極具吸引力。隨著全球皮革出口的成長和發展中經濟體制革產業的擴張,鉻鹽的消費量持續成長。這種持續的需求使皮革鞣製成為鉻鹽市場的基石。

最終用途細分市場分析

預計到2035年,化工及石化產業將佔據24.2%的市場。這主要得益於催化劑、顏料、電鍍和緩蝕劑等應用領域的持續成長。這些含鉻化合物在化學應用中用於表面處理,其市場份額在該領域也呈現成長態勢。新興經濟體政府支持的工業擴張以及化學品產量的增加,進一步鞏固了化工及石化產業作為領先終端應用領域的地位,使其超越冶金、建築和汽車產業。

我們對鉻鹽市場的深入分析涵蓋以下幾個面向:

部分 | 子段 |

類型 |

|

應用 |

|

最終用途 |

|

Vishnu Nair

全球業務發展主管根據您的需求自訂本報告 — 與我們的顧問聯繫,獲得個人化的洞察與選項。

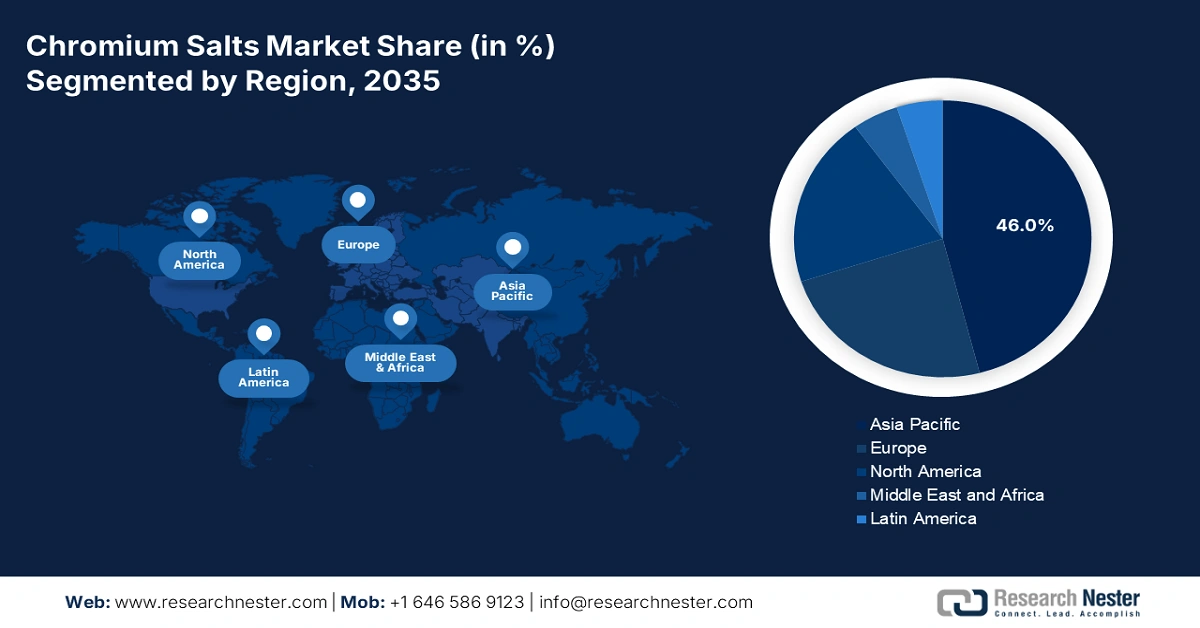

鉻鹽市場—區域分析

亞太市場洞察

到2035年,亞太地區將貢獻全球鉻鹽市場46%的收入,這主要得益於快速的工業化進程、重要的皮革加工中心以及化學品製造業的成長。該地區鉻鹽的需求主要來自電鍍、顏料和冶金行業,同時也受益於汽車和建築等主要行業的推動。亞太地區各國政府已啟動投資永續加工技術的計劃,同時不斷提高的監管標準旨在促進環境友善加工,這將推動更環保的生產方式,從而鞏固亞太地區在全球鉻鹽消費領域的主導地位。

印度是亞太地區成長最快的鉻鹽市場之一,其成長主要得益於皮革鞣製、紡織和金屬表面處理產業的蓬勃發展。印度在全球皮革產量中佔有重要份額,而鉻鹽是皮革鞣製製程不可或缺的原料。泰米爾納德邦和北方邦的產業群聚是消費活動的中心。印度政府對廢水管理和永續皮革鞣製的雙重重視,既促進了市場成長,也增強了環境責任感。透過鼓勵更清潔的生產方式和更嚴格的廢棄物處理規程,政府正在推動環保技術的創新和投資。這種平衡的策略不僅支持了皮革產業的擴張,也強化了其對永續發展的承諾。因此,環境責任正成為工業發展不可或缺的一部分。

基於鉻化合物的顏料和製劑(2023)

國家 | 出口額(千美元) | 數量(公斤) |

印度 | 56,205.91 | 14,974,800 |

中國 | 16,281.65 | 4,591,850 |

印尼 | 2,586.80 | 495,981 |

日本 | 1,813.35 | 135,945 |

馬來西亞 | 429.09 | 76,321 |

澳洲 | 374.39 | 41,710 |

韓國 | 321.97 | 54,322 |

來源: WITS

歐洲市場洞察

到2035年,歐洲將貢獻全球24%的鉻鹽收入,主要得益於汽車塗料、皮革加工和金屬表面處理等產業的需求。需求遍佈各大經濟體,且下游應用領域多元化,有助於平衡價格波動,維持收入穩定。六價鉻排放的環境標準日益嚴格,尤其是電鍍產業,促使其製程升級,部分企業甚至轉向使用更符合環保要求的新型特種鉻。

德國仍然是區域鉻鹽需求的主要驅動力,這主要得益於其在高性能顏料領域應用的先進表面處理和電鍍技術。隨著供應商整合系統的建立,產業群聚得以形成,縮短了交貨週期,同時保障了產品品質。儘管對鉻中間體的進口依賴仍然存在,但本地配方商憑藉其客製化解決方案和日益嚴格的合規性,正在獲得更大的價值。最終用戶在汽車、機械、建築、工程部件以及用於鞋服配件的高檔皮革鞣製等領域的需求保持均衡。

皮革或合成材料服裝配件 2023

國家 | 交易金額(千美元) | 數量(公斤) |

英國 | 8,704.76 | 115,131 |

德國 | 2,885.23 | 33,951 |

法國 | 13,228.47 | 92,386 |

義大利 | 55,435.73 | 432,410 |

西班牙 | 10,268.76 | 83,400 |

俄羅斯(俄羅斯聯邦) | 47.36 | 2,905 |

來源: WITS

北美市場洞察

到2035年,北美將貢獻全球鉻鹽收入的20%。北美鉻鹽市場擁有先進的化學加工能力、嚴格的監管以及多元化的終端應用市場,例如汽車、航空航太、建築和冶金等,這意味著其需求主要來自表面處理、電鍍和顏料等傳統應用。區域內的企業正在投資可持續的替代產品,並充分意識到遵守美國環保署(EPA)和職業安全與健康管理局(OSHA)制定的環境法規的重要性。此外,國內精煉和特種產品的創新也將為市場成長提供強力支撐。

美國仍然是鉻市場的主導者,鉻在汽車塗料(尤其是航空航天合金)和皮革鞣製等領域有著廣泛的應用。美國環保署 (EPA) 和職業安全與健康管理局 (OSHA) 的嚴格監管促進了鉻的淘汰,並鼓勵開發更安全、更永續的替代品。 2022年,美國生產了鉻化學品和不銹鋼。從化學級鉻鐵礦中提取的鉻化學品被濃縮為高鉻化學品,其中氧化鉻 (Cr₂O₃) 含量超過45%,這些高鉻化學品通常會轉化為重鉻酸鈉。

鉻鹽市場主要參與者:

- Elementis plc

- 公司概況

- 商業策略

- 主要產品

- 財務業績

- 關鍵績效指標

- 風險分析

- 最新進展

- 區域影響力

- SWOT分析

- 朗盛股份公司

- Soda Sanayii AS

- 毘濕奴化學有限公司

- 日本化學工業株式會社

- 美國元素

- 河北鉻酸鹽化工有限公司

- 阿克秋賓斯克鉻化工廠

- 中部烏拉爾集團

- 默克公司

- 鄞州明威化工有限公司

- 凱邁特爾(巴斯夫股份公司)

- 太平洋化學(私人)有限公司

- 東元金屬股份有限公司

- 馬來西亞鉻業

全球鉻鹽市場集中度適中,朗盛和Elementis以其強大的研發實力和環保生產能力引領市場。日本化學工業株式會社和Vishnu Chemicals則透過低成本生產和出口策略實現成長。哈薩克和中國企業是原料供應的主要力量,而默克和巴斯夫則專注於電子產品用高純度鉻的生產。主要趨勢包括對綠色化學的投資、加強REACH/EPA合規性以及透過垂直整合來確保鉻礦來源。

以下列出市場上的一些主要參與者:

最新動態

- 2024年3月,朗盛集團推出了EcoTan Plus,這是一種用於皮革行業的低碳鞣革原料,與傳統鞣革鹽相比,可減少41%的二氧化碳排放。受歐盟更嚴格的永續發展標準的推動,朗盛報告稱,2024年第一季來自歐洲製革廠的訂單增加了16%。該公司預計,到2025年,該產品將帶來5,100萬歐元的年收入。

- 2024年1月,巴斯夫/科邁特(德國)推出了閉環鉻回收技術,這項專有的濕式冶金技術可從工業廢水中回收96%以上的鉻,降低原料價格26%。巴斯夫已在德國兩家工廠採用該系統,每年可減少31%的能源消耗並減少5,000噸有害廢棄物。目前,該技術正授權給歐洲和北美的公司使用。

- Report ID: 1145

- Published Date: Sep 12, 2025

- Report Format: PDF, PPT

- 探索关键市场趋势和洞察的预览

- 查看样本数据表和细分分析

- 体验我们可视化数据呈现的质量

- 评估我们的报告结构和研究方法

- 一窥竞争格局分析

- 了解区域预测的呈现方式

- 评估公司概况与基准分析的深度

- 预览可执行洞察如何支持您的战略