Perspectives du marché des produits thérapeutiques et de diagnostic pour animaux :

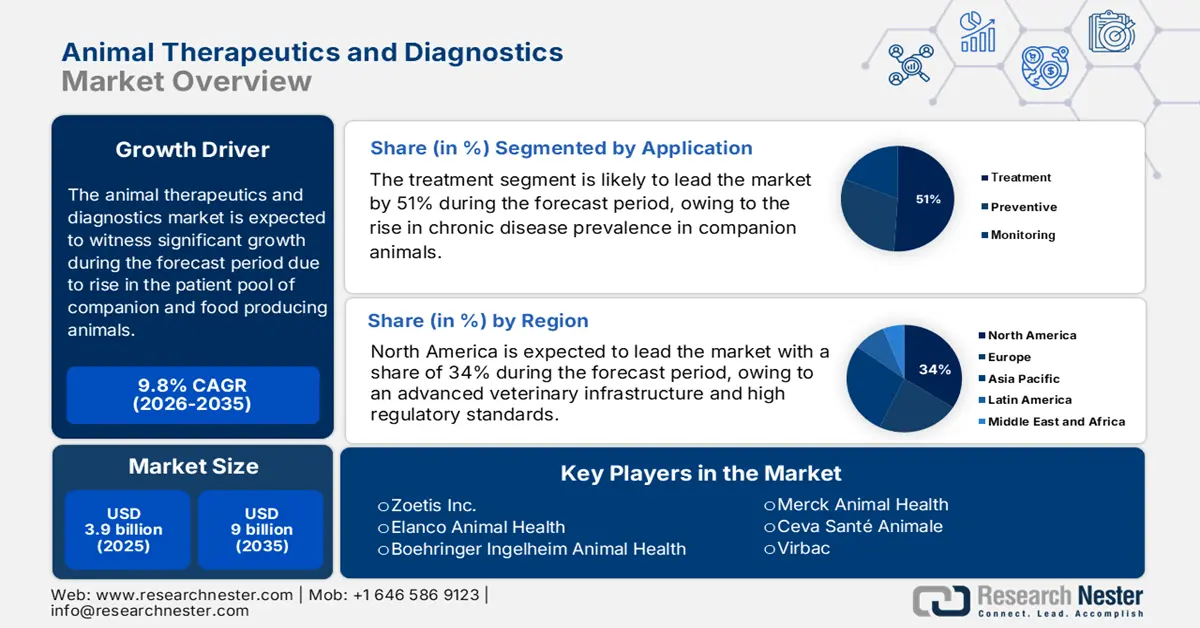

Le marché des produits thérapeutiques et de diagnostic pour animaux était évalué à 3,9 milliards de dollars en 2025 et devrait atteindre 9 milliards de dollars d'ici fin 2035, avec un taux de croissance annuel composé (TCAC) de 9,8 % sur la période 2026-2035. En 2026, la taille de ce marché s'élevait à 4,2 milliards de dollars.

Le marché mondial des produits thérapeutiques et de diagnostic vétérinaires est en pleine expansion, porté par l'augmentation du nombre d'animaux de compagnie et d'élevage. Selon un rapport de l'USDA publié en mai 2025, la production bovine américaine représentait en 2024 près de 22 % des recettes totales des produits agricoles, soit 515 milliards de dollars, assurant ainsi une forte demande en soins vétérinaires. Par ailleurs, l'AVMA constate une augmentation du nombre d'animaux de compagnie dans le monde, notamment dans les pays développés, alimentant une demande croissante de solutions et de produits de santé animale. Cette demande grandissante se traduit par une demande accrue de produits pharmaceutiques, biologiques et de diagnostics. Du côté de l'offre, la chaîne de valeur comprend la synthèse des principes actifs, la formulation intermédiaire, ainsi que le conditionnement et la fabrication.

La pression sur les marges s'accentue sur le marché en raison de l'inflation, de la rareté des matières premières et des contraintes de main-d'œuvre, ce qui fait grimper les coûts des intrants. Ces pressions affectent la production et ont des répercussions en cascade sur la logistique, la conformité réglementaire et la recherche et développement. Selon un rapport du Service d'inspection de la santé animale et végétale (APHIS) du département américain de l'Agriculture, publié en mai 2024, l'agence a alloué 22,2 millions de dollars en 2024 au financement de 81 nouveaux projets visant à améliorer la préparation, le diagnostic et les capacités de réponse aux maladies. Un tel investissement public témoigne du caractère très coûteux et controversé des technologies utilisées en matière de diagnostic et de traitement, ainsi que des enjeux de sécurité nationale liés à la santé animale sur le marché.

Marché des produits thérapeutiques et de diagnostic pour animaux - Facteurs de croissance et défis

Facteurs de croissance

- Augmentation des financements publics pour la préparation et le diagnostic des maladies animales : l’investissement du secteur public est le principal moteur de la croissance du marché, les gouvernements répondant aux menaces que représentent les maladies émergentes et les zoonoses. Selon un rapport du Département de l’Agriculture des États-Unis (USDA) publié en mai 2024, ce dernier a annoncé un financement d’urgence de 824 millions de dollars pour la protection de la santé animale, notamment pour le soutien au diagnostic, la surveillance, les interventions sur le terrain et le développement de vaccins contre la grippe aviaire hautement pathogène (H5N1) chez les bovins, les volailles, les porcs et les chèvres pour l’année 2024. Ce niveau de financement renforce les capacités de recherche et développement en matière de diagnostic et de traitement, améliore les infrastructures de laboratoire et facilite le déploiement rapide de contre-mesures en cas d’épidémie sur le marché des produits thérapeutiques et de diagnostic vétérinaires.

- Priorisation de la recherche et des outils pour les maladies animales chroniques : L’innovation diagnostique est impulsée par les maladies infectieuses ou dégénératives de longue durée qui affectent le bétail et la faune sauvage. Selon un rapport de l’USDA (octobre 2024), l’APHIS (Agence américaine de santé publique et des services phytosanitaires) a alloué plus de 12 millions de dollars aux États, aux gouvernements tribaux, aux instituts de recherche et aux universités pour la lutte contre la MDC (maladie débilitante chronique) et sa prévention chez les cervidés sauvages et d’élevage. Ce financement a porté sur des projets de surveillance, de dépistage, de gestion et d’intervention, incluant de nouveaux outils de diagnostic et de prévention. Ces avancées engendrent une demande accrue de tests diagnostiques améliorés, de technologies de détection précoce et de traitements visant à ralentir, voire à stopper, la propagation de la maladie.

- Développement des réseaux de laboratoires de santé animale et constitution de stocks de vaccins et de contre-mesures : La mise en place et la modernisation des réseaux de laboratoires nationaux et des stocks de diagnostics, de vaccins et de contre-mesures garantissent la capacité de réaction face aux menaces endémiques et émergentes. Selon un rapport du Département de l’Agriculture des États-Unis (USDA) publié en août 2024, l’APHIS (Agence américaine de santé publique et des services vétérinaires) a annoncé un financement supplémentaire de 16,5 millions de dollars américains dans le cadre du Programme national de préparation et de réponse aux maladies animales (NADPRP). Ce financement vise à soutenir des projets de prévention, de détection, de préparation et de réponse (avec des diagnostics améliorés et des contre-mesures vaccinales) aux maladies animales étrangères ou émergentes. Ces investissements permettent notamment d’accroître les capacités, de favoriser l’innovation dans le domaine des diagnostics et du développement de vaccins, et de réduire les délais de réponse.

Exportateurs et importateurs de produits pharmaceutiques vétérinaires en 2023

Exportateurs (2023) | Valeur à l'exportation (USD) | Importateurs (2023) | Valeur des importations (USD) |

NOUS | 40,6 millions | NOUS | 25,8 millions |

Canada | 8,1 millions | Canada | 8,4 millions |

Espagne | 38,1 millions | Allemagne | 46,8 millions |

Belgique | 15,2 millions | Espagne | 20,5 millions |

Brésil | 231 millions | Hong Kong | 251 millions |

Hong Kong | 23,5 millions | Japon | 44,1 millions |

Australie | 23 millions | Nouvelle-Zélande | 17,1 millions |

Nouvelle-Zélande | 12,4 millions | Brésil | 30,7 millions |

Source : OEC

Défis

- Vulnérabilités de la chaîne d'approvisionnement et contraintes en matières premières : Les marchés du secteur de la santé animale continuent de subir de plein fouet les perturbations de la chaîne d'approvisionnement mondiale, notamment en ce qui concerne les matières premières essentielles telles que les réactifs biologiques, les principes actifs pharmaceutiques et les composants de diagnostic. La dépendance aux importations peut entraîner des retards de production, et la volatilité des coûts risque de s'accentuer lors de crises mondiales ou de restrictions commerciales géographiques. Les exigences supplémentaires liées aux vaccins et aux produits biologiques, notamment en matière de logistique du froid, complexifient et renchérissent la situation. Afin d'éviter les pénuries qui retarderaient la mise en œuvre de mesures de lutte contre les maladies, les fabricants pourraient être contraints de constituer des stocks importants ou de faire face à des ruptures de stock sur le marché des produits thérapeutiques et de diagnostic vétérinaires.

- Fragmentation des réglementations et des marchés selon les régions : Dans différents pays, le manque d’harmonisation des normes réglementaires complique l’approbation et la commercialisation des produits. Les exigences en matière de tests, les procédures de documentation et les délais varient, créant ainsi d’importantes barrières à l’entrée et freinant l’innovation, notamment pour les PME. De fait, même sur de grands marchés comme les États-Unis et l’Europe, les responsabilités des différentes agences (par exemple, l’USDA, la FDA et l’EMA) se chevauchent souvent, retardant ainsi les approbations. En ce qui concerne les diagnostics, la classification des produits en dispositifs vétérinaires ou réactifs de laboratoire est loin d’être claire, ce qui ralentit leur mise sur le marché.

Taille et prévisions du marché des produits thérapeutiques et de diagnostic pour animaux :

| Attribut du rapport | Détails |

|---|---|

|

Année de base |

2025 |

|

Année prévisionnelle |

2026-2035 |

|

TCAC |

9,8% |

|

Taille du marché de l'année de référence (2025) |

3,9 milliards de dollars américains |

|

Taille du marché prévisionnelle pour l'année 2035 |

9 milliards de dollars américains |

|

Portée régionale |

|

Segmentation du marché des produits thérapeutiques et de diagnostic pour animaux :

Analyse du segment d'application

Le sous-segment des traitements, au sein du segment des applications, devrait représenter près de 51 % du marché d'ici 2035, les interventions de gestion des maladies étant légèrement plus importantes que les soins préventifs et le suivi. Cela suggère que les affections aiguës et actuelles (infections, infestations parasitaires, blessures, maladies chroniques) continueront d'absorber la majeure partie des dépenses, plutôt que les mesures préventives ou les services de simple suivi. Selon un rapport de Health for Animals publié en 2022, la part des vaccins et des antiparasitaires dans le portefeuille de produits est passée de 56,7 % à 62,8 %, tandis que celle des antimicrobiens a diminué de 20,9 % à 12,7 %. La nécessité de traiter les épizooties chez le bétail et les urgences chez les animaux de compagnie garantit une demande soutenue sur le marché des produits thérapeutiques et de diagnostic vétérinaires.

Analyse du segment des utilisateurs finaux

Le segment des cliniques et hôpitaux vétérinaires devrait représenter la part la plus importante du chiffre d'affaires du marché des utilisateurs finaux d'ici 2035. Ces établissements se caractérisent par la présence, au sein d'une même structure, de services de diagnostic, de traitement, de chirurgie et de prévention, entre autres. Les cliniques et hôpitaux constituent généralement le premier point de contact en cas d'urgence, assurent le suivi des soins et disposent des ressources nécessaires pour dispenser des traitements coûteux. Selon un rapport de Health for Animals publié en septembre 2022, aux États-Unis, 41 000 vétérinaires seront nécessaires en 2030 pour répondre aux besoins en soins des animaux de compagnie ; or, la profession devrait en compter 15 000 de moins. Avec l'essor des diagnostics plus rapides et portables, la plupart de ces outils seront utilisés au sein des cliniques et hôpitaux, générant ainsi une valeur ajoutée significative sur le marché des produits thérapeutiques et des diagnostics vétérinaires.

Analyse segmentaire du type animal

Le segment des animaux de compagnie, tels que les chiens et les chats, devrait représenter la part la plus importante des revenus en 2035, selon la segmentation du marché par type d'animal. Dans les pays développés, les animaux de compagnie bénéficient souvent de soins plus onéreux par animal (diagnostic, traitements spécialisés, interventions chirurgicales, soins chroniques) que les animaux d'élevage. L'augmentation du nombre d'animaux de compagnie, leur humanisation, le développement des assurances pour animaux et l'exigence de soins de qualité sont les principaux facteurs expliquant ces dépenses plus élevées. Par ailleurs, selon un rapport de Health for Animals publié en septembre 2022 au Royaume-Uni, 52,6 % des professionnels du secteur vétérinaire exercent en clinique pour petits animaux, contre seulement 3,2 % pour les animaux d'élevage.

Notre analyse approfondie du marché mondial comprend les segments suivants :

Segment | Sous-segments |

Type de produit |

|

Type d'animal |

|

Application |

|

Type de diagnostic |

|

Utilisateur final |

|

Maladie |

|

Vishnu Nair

Responsable du développement commercial mondialPersonnalisez ce rapport selon vos besoins — contactez notre consultant pour des informations et des options personnalisées.

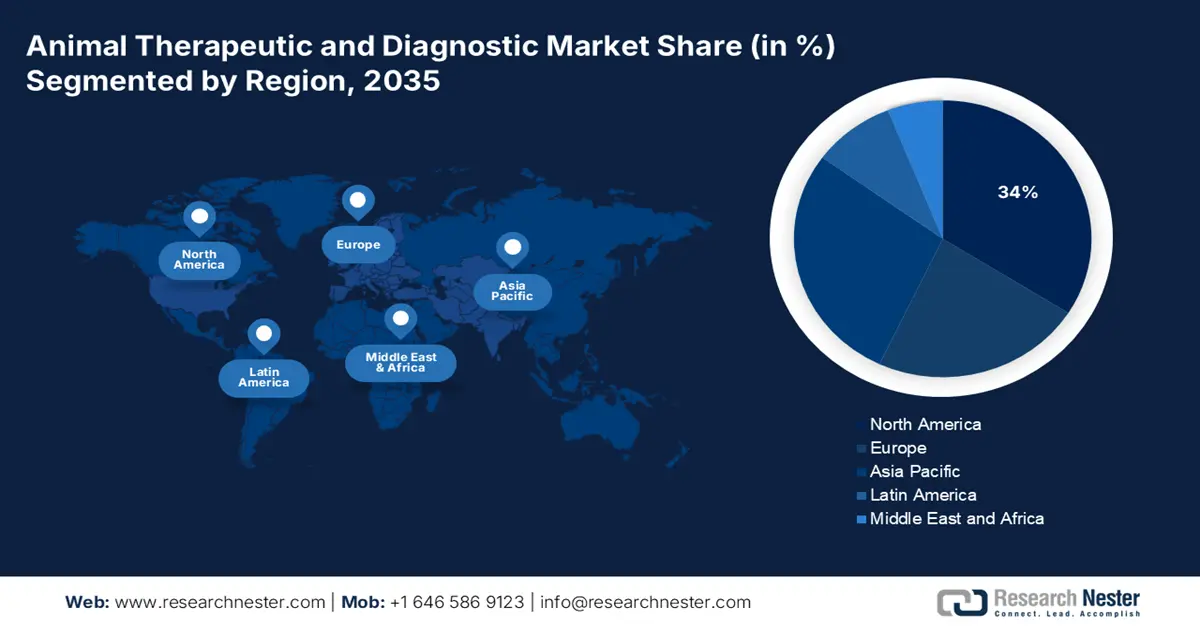

Marché des produits thérapeutiques et de diagnostic pour animaux - Analyse régionale

Analyse du marché nord-américain

Le marché des produits thérapeutiques et de diagnostic vétérinaires en Amérique du Nord devrait détenir la plus grande part de marché (34 %) au cours de la période de prévision, grâce à une forte présence d'animaux de compagnie, une infrastructure vétérinaire de pointe et des normes réglementaires élevées. L'humanisation des animaux de compagnie et l'augmentation des dépenses liées à leur santé engendrent une demande croissante en matière de diagnostics, de vaccins, de produits pharmaceutiques spécialisés et de traitements. Selon un rapport du Département de l'Agriculture des États-Unis (USDA) publié en juillet 2025, le cheptel bovin américain s'élevait à 94,2 millions de têtes (bovins et veaux) dans les exploitations agricoles américaines. Cet important cheptel génère un besoin considérable en produits thérapeutiques et de diagnostic vétérinaires pour la détection, la gestion et la vaccination des maladies. Les marchés matures des États-Unis et du Canada connaissent déjà une adoption très large de ces produits.

Le marché américain devrait croître grâce à une sensibilisation accrue des propriétaires d'animaux de compagnie à la santé de leurs animaux, aux pressions réglementaires et aux dépenses liées à la lutte contre les zoonoses, facteurs qui ont stimulé son développement, conjugués aux progrès des technologies de diagnostic. Les animaux de compagnie bénéficient de soins plus fréquents et plus sophistiqués pour leurs maladies chroniques, leurs diagnostics et la médecine préventive. Selon l'enquête nationale menée par l'American Pet Products Association (APPA) auprès des propriétaires d'animaux de compagnie en mars 2023, on compte environ 86,9 millions de foyers possédant un animal de compagnie, dont 66 % aux États-Unis. Ce sont les épidémies et les réglementations strictes en matière de bien-être animal et de sécurité alimentaire qui favorisent l'utilisation de solutions thérapeutiques, de vaccins et d'anti-infectieux.

Le secteur des produits thérapeutiques et diagnostiques vétérinaires au Canada est en pleine croissance, portée par l'augmentation de la population d'animaux de compagnie, la hausse des dépenses par animal en diagnostics et traitements, et le soutien des organismes de réglementation gouvernementaux. Selon un rapport de Made in Canada publié en décembre 2024, 77 % des ménages canadiens possèdent un ou deux animaux de compagnie. Le pays compte 2 538 animaleries employant plus de 22 000 personnes. Les technologies de diagnostic moléculaire, ainsi que les consommables et trousses de diagnostic, s'implantent progressivement sur le marché canadien pour la détection et le suivi avancés des maladies. De plus, l'émergence de nouvelles menaces sanitaires, comme les maladies infectieuses chez le bétail et les animaux de compagnie, ainsi que la volonté des consommateurs d'investir dans des soins vétérinaires de qualité (y compris les diagnostics), contribueront à cette croissance.

Analyse du marché européen

Le marché des produits thérapeutiques et des diagnostics vétérinaires en Europe devrait connaître la croissance la plus rapide, grâce à la modernisation et à l'harmonisation de la réglementation européenne en matière de santé animale. Selon un rapport de la NLM publié en septembre 2024, près de 106 millions de chiens et environ 129 millions de chats vivaient dans les foyers européens. 44 % des citoyens européens possèdent un animal de compagnie, et près de 74 % des personnes interrogées se sont déclarées favorables à la mise en place de réglementations visant à mieux protéger le bien-être des animaux de compagnie dans leurs pays respectifs. Cette population animale croissante dynamise le marché des produits thérapeutiques et des diagnostics vétérinaires de pointe, notamment pour les soins aux animaux de compagnie.

Le marché britannique est en expansion grâce au développement du diagnostic précoce et aux politiques d'utilisation des antimicrobiens. Selon un rapport du gouvernement britannique publié en août 2025, le cheptel bovin en Angleterre s'élevait à 4,9 millions de têtes en juin 2025, soit une baisse de 1,4 %. Ce léger recul témoigne d'une évolution majeure des pratiques agricoles vers un élevage intensif et maîtrisé, où la santé animale est au cœur des préoccupations et repose principalement sur le diagnostic et les traitements ciblés. La Direction des médicaments vétérinaires (VMD) du Royaume-Uni a renforcé le contrôle des prescriptions d'antimicrobiens, encourageant ainsi la prévention.

Effectif total des reproducteurs et des pondeuses en Angleterre (juin 2025)

Année | Poules et poulettes pondant des œufs destinés à la consommation | Troupeau reproducteur | Nombre total d'oiseaux |

2021 | 24 924 306 | 8 518 660 | 33 442 966 |

2022 | 24 050 604 | 8 507 703 | 32 558 307 |

2023 | 23 006 783 | 9 196 620 | 32 203 403 |

2024 | 23 344 182 | 8 816 080 | 32 160 262 |

2025 | 22 192 780 | 7 942 552 | 30 135 332 |

Source : Gouvernement du Royaume-Uni

Le marché des produits thérapeutiques et des diagnostics vétérinaires est en pleine croissance en Allemagne, porté par un secteur de l'élevage dynamique et les impératifs de sécurité alimentaire. Les pouvoirs publics insistent sur la traçabilité et la qualité des aliments, ce qui favorise les investissements dans les technologies vétérinaires. Par ailleurs, l'adoption par l'Allemagne d'une législation régionale sur la résistance aux antimicrobiens soutient le développement du diagnostic précoce et des traitements préventifs. La demande croissante d'animaux de compagnie s'explique également par l'augmentation du nombre d'animaux domestiques et la sensibilisation accrue au bien-être animal. Ces facteurs stimulent l'innovation dans le domaine du diagnostic et du traitement des maladies animales, grâce à des financements publics et des incitations à la recherche et au développement privés.

Principales réglementations et directives européennes relatives au bien-être des animaux de compagnie et à la circulation des animaux (2024)

Règlement / Directive | Date | Objectif / Points clés |

Règlement (CE) n° 1/2005 du Conseil | 22 décembre 2004 | Protection des animaux pendant le transport et les opérations connexes; modifie les directives et règlements antérieurs |

Règlement (CE) n° 1523/2007 | 11 décembre 2007 | Interdiction de la mise sur le marché, de l'importation et de l'exportation de fourrure de chat et de chien et de produits contenant de la fourrure de chat et de chien |

Directive 2010/63/UE | 2010 | Réglemente la détention, l'élevage et la fourniture d'animaux à des fins scientifiques, y compris les chiens et les chats. |

Règlement (UE) n° 576/2013 | 12 juin 2013 | Réglemente le transport non commercial des animaux de compagnie ; abroge le règlement (CE) n° 998/2003 |

Règlement d'exécution (UE) n° 577/2013 de la Commission | 28 juin 2013 | Établit des modèles de documents d'identification pour le transport non commercial de chiens, de chats et de furets ; établit des listes de territoires et de pays ; précise les exigences en matière de format et de langue pour les déclarations. |

Source : NLM

Aperçu du marché Asie-Pacifique

Le marché Asie-Pacifique devrait connaître une croissance soutenue tout au long de la période de prévision, portée par le développement de l'élevage, la possession d'animaux de compagnie et une meilleure sensibilisation à la santé animale et aux zoonoses. L'urbanisation croissante et l'augmentation du revenu disponible font évoluer les mentalités vis-à-vis des animaux, entraînant une hausse des dépenses de santé pour les animaux de compagnie dans des pays comme la Chine, l'Inde et l'Indonésie. Par ailleurs, les différents programmes gouvernementaux visant à améliorer les infrastructures de santé animale et de surveillance des maladies contribuent également à la croissance du marché. Enfin, la multiplication des cliniques et laboratoires vétérinaires dans la région favorise l'accès à des diagnostics de pointe.

Le marché chinois des produits thérapeutiques et de diagnostic vétérinaires connaît une croissance soutenue, alimentée par les préoccupations croissantes en matière de sécurité alimentaire, les efforts gouvernementaux de lutte contre les maladies et l'augmentation du nombre d'animaux de compagnie dans certaines zones urbaines. Ces facteurs attirent les investissements dans les infrastructures vétérinaires. Selon un rapport du Bureau d'information du Conseil des affaires d'État (SCIO) de la République populaire de Chine, publié en avril 2025, plus de 17 millions de personnes en Chine possèdent des animaux exotiques, représentant un marché de près de 10 milliards de yuans (environ 1,3 milliard de dollars américains). Par ailleurs, les efforts constants déployés pour contrôler les maladies du bétail et améliorer le bien-être animal contribuent à la croissance de ce marché, tant pour l'élevage que pour les animaux de compagnie.

Le marché des produits thérapeutiques et de diagnostic vétérinaires en Inde est en pleine croissance, portée par l'augmentation du cheptel, les programmes gouvernementaux de soutien au bien-être animal et la sensibilisation croissante des agriculteurs et des propriétaires d'animaux de compagnie à la prévention des maladies et aux soins vétérinaires modernes. Le renforcement des mesures de surveillance et de vaccination dans le cadre du Programme national de lutte contre les maladies animales (NADCP) devrait permettre de réduire les maladies infectieuses. La consommation accrue de produits laitiers et carnés, due à l'augmentation du nombre de consommateurs, incite les agriculteurs à utiliser des outils de diagnostic et des traitements modernes pour améliorer leur productivité.

Principaux acteurs du marché des thérapies et diagnostics vétérinaires :

- Zoetis Inc.

- Présentation de l'entreprise

- Stratégie d'entreprise

- Principaux produits proposés

- Performance financière

- Indicateurs clés de performance

- Analyse des risques

- Développements récents

- Présence régionale

- Analyse SWOT

- Elanco Santé Animale

- Boehringer Ingelheim Santé animale

- Merck Santé Animale

- Ceva Santé Animale

- Virbac

- Bayer Santé Animale (maintenant Elanco)

- Laboratoires IDEXX

- Vétoquinol

- Société Phibro Santé Animale

- Société Neogen

- Laboratoire australien de santé animale

- Biogénèse Bagó

- Inovet

- Biomin (DSM)

Le marché mondial est en forte croissance, grâce à divers facteurs : la recherche, les investissements, les fusions-acquisitions et une évolution des mentalités vers les plateformes numériques vétérinaires. Cependant, quelques entreprises, comme Zoetis, Merck et Elanco, ne génèrent qu’environ 50 % des revenus de ce secteur à l’échelle mondiale. Des initiatives innovantes notables dans le domaine du diagnostic basé sur l’IA, l’expansion sur les marchés émergents et l’enrichissement des portefeuilles de produits biologiques confèrent aux acteurs un avantage concurrentiel supplémentaire au niveau régional. À l’échelle internationale, les multinationales collaborent étroitement dans le cadre de l’approche « Une seule santé » et avec les gouvernements afin d’améliorer l’accès aux soins et d’accroître leur déploiement.

Développements récents

- En septembre 2025, Elanco Animal Health a annoncé le succès retentissant de ses nouveaux produits de santé animale, Credelio Quattro et Zenrelia. Credelio Quattro est devenu un produit phare, atteignant 100 millions de dollars de ventes en moins de huit mois, ce qui en fait le produit à la croissance la plus rapide de l'histoire d'Elanco.

- En août 2023, Zoetis a lancé Vetscan Mastigram+, un test rapide permettant aux éleveurs de détecter directement à la ferme une maladie fréquente chez les vaches laitières : la mammite. La mammite est une inflammation de la mamelle, causée par une blessure ou une infection, qui peut entraîner une baisse de la production laitière et une altération du lait.

- Report ID: 7750

- Published Date: Oct 13, 2025

- Report Format: PDF, PPT

- Découvrez un aperçu des principales tendances du marché et des insights

- Passez en revue des tableaux de données d’échantillon et des analyses par segment

- Découvrez la qualité de nos représentations visuelles de données

- Évaluez la structure de notre rapport et notre méthodologie de recherche

- Jetez un coup d’œil à l’analyse du paysage concurrentiel

- Comprenez comment les prévisions régionales sont présentées

- Évaluez la profondeur des profils d’entreprise et du benchmarking

- Visualisez comment des insights exploitables peuvent soutenir votre stratégie

Explorez des données et des analyses réelles

Questions fréquemment posées (FAQ)

Thérapeutique et diagnostic animal Portée du rapport de marché

L’échantillon gratuit comprend la taille actuelle et historique du marché, les tendances de croissance, des graphiques et tableaux régionaux, des profils d’entreprises, des prévisions par segment, et plus encore.

Contactez notre expert