Перспективы рынка нефтехимической продукции:

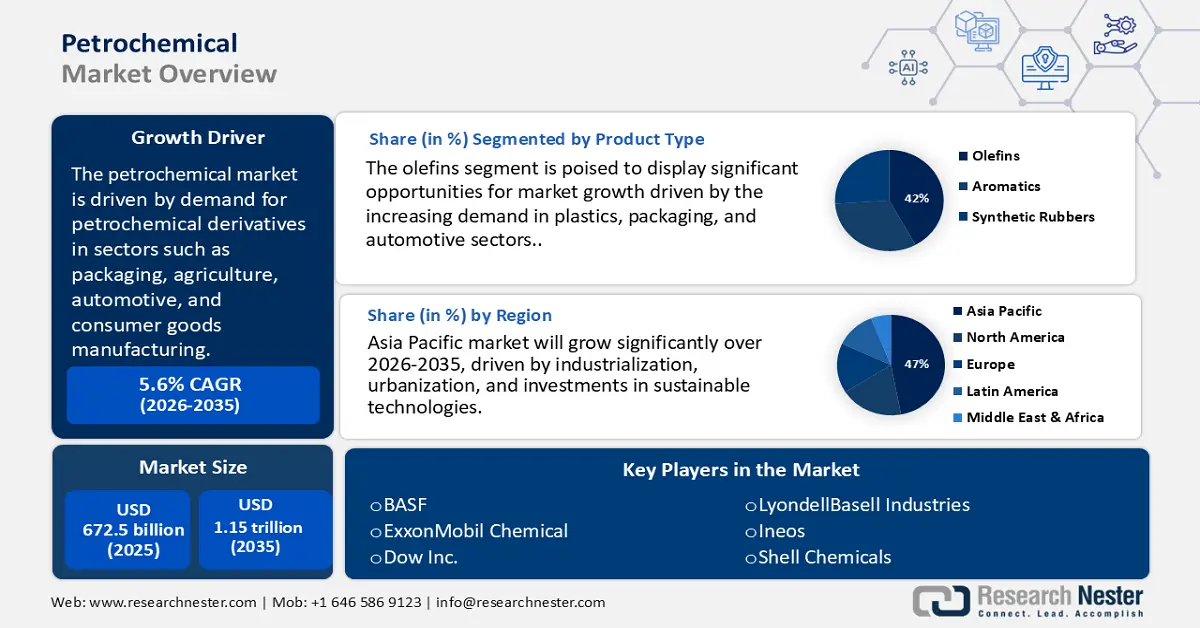

Рынок нефтехимической продукции в 2025 году оценивался в 672,5 млрд долларов США и, по прогнозам, к концу 2035 года достигнет 1,15 трлн долларов США, увеличиваясь среднегодовым темпом роста 5,6% в прогнозируемый период, то есть с 2026 по 2035 год. В 2026 году объём нефтехимической отрасли оценивается в 716,7 млрд долларов США.

Рынок в настоящее время переживает существенный рост, обусловленный повышенным спросом на нефтехимические производные в таких критически важных секторах, как упаковка, сельское хозяйство, автомобилестроение и производство потребительских товаров. Благодаря рекордной добыче природного газа, производство этана в США увеличилось на 9% до среднего значения 2,6 млн баррелей в день (б/д) в 2023 году, что отражает рост усилий по переработке и сбыту. Значительный сдвиг в сторону газового сырья в Северной Америке и на Ближнем Востоке, которому способствовали благоприятные политические стимулы, повысил как экономическую эффективность, так и надежность цепочки поставок. Значительные инвестиции в установки парового крекинга и установки по производству производных модернизируют инфраструктуру для удовлетворения растущего мирового спроса на такие основные химические вещества, как этилен и пропилен. Кроме того, были улучшены торговые соглашения и режимы нулевых тарифов в Азиатско-Тихоокеанском регионе, что позволяет производителям расширять свои глобальные каналы сбыта и противодействовать волатильности, связанной с ценами на сырую нефть.

Поиск сырья, особенно нафты, газового конденсата (ПГЛ) и побочных продуктов нефтепереработки, имеет решающее значение для экономики производства. В Соединенных Штатах почти весь этан извлекается на газоперерабатывающих заводах, которые извлекают этан и другие газовые конденсаты (ПГЛ) из сырого природного газа. На нефтеперерабатывающие районы Техас-Инленд и Нью-Мексико, которые составляют Пермский бассейн, приходилось 61% всего производства этана в США в 2023 году. Средний уровень производства в этих двух районах составил приблизительно 1,6 млн баррелей в сутки в 2023 году, что практически равно показателю 2022 года. Внутреннее потребление этана, измеряемое как поставленная продукция, выросло на 5% до 2,1 млн баррелей в сутки в 2023 году. В Соединенных Штатах этан потребляется почти исключительно в качестве сырья в нефтехимической промышленности.

Рынок нефтехимической продукции — факторы роста и проблемы

Драйвер роста

- Инновации в области передовых каталитических технологий: Внедрение передовых каталитических технологий привело к повышению эффективности производства, согласно данным Министерства энергетики США. Эти достижения не только снижают потребление энергии, но и минимизируют выбросы парниковых газов, одновременно повышая общий уровень производства. Следовательно, эти технологии стали важными конкурентными преимуществами для предприятий, ориентированных на экономическую эффективность и соответствие требованиям устойчивого развития.

- Расширение в секторах конечного потребления: растущий спрос со стороны упаковочной, электронной и автомобильной промышленности, особенно на пластмассы и синтетические каучуки, значительно увеличивает потребление нефтехимической продукции. Бюро экономического анализа США и Бюро переписи населения США сообщили, что в 2024 году дефицит товаров и услуг увеличился на 19,5 млрд долларов США с 78,9 млрд долларов США в ноябре до 98,4 млрд долларов США в декабре, что свидетельствует о глобальной потребности в полимерных материалах как в производственных, так и в потребительских товарах.

- Достижения в добыче сланцевого газа: Рост доступности сырья из сланцевого газа преобразил рынок нефтехимической продукции, особенно в Северной Америке. Этан из сланцевого газа является основным строительным материалом для этилена, используемого для производства пластика и других производных. В 2023 году на долю сланцевых пластов приходилось около 78% (37,87 триллиона кубических футов) всего объёма добычи сухого природного газа в США. Это преимущество в плане сырья стимулировало строительство новых нефтехимических предприятий и обеспечивает бесперебойные поставки сырья по низкой цене, тем самым увеличивая рентабельность и рост рынка.

Динамика торговли: полимеры галогенированных олефинов

Торговля полимерами галогенированных олефинов стимулирует рынок нефтехимической продукции, стимулируя спрос на олефиновое и галогенсодержащее сырье, такое как этилен и хлор. Эти высокоэффективные полимеры играют ключевую роль в таких отраслях, как электроника, аэрокосмическая промышленность и энергетика, что делает их экономически значимыми, несмотря на снижение объёмов производства. Их специализированное применение обеспечивает высокие цены, влияя на мировой торговый баланс и инвестиционные потоки. По мере того, как отрасли переориентируются на передовые материалы и экологически чистые технологии, эти полимеры играют ключевую роль в формировании инноваций в нефтехимической отрасли и расширении производственных мощностей.

Крупнейшие экспортеры полимеров галогенированных олефинов в 2023 году

Экспортер | Стоимость сделки (тыс. долл. США) | Количество (кг) |

Евросоюз | 118,771.73 | 46,696,600 |

Япония | 98,925.25 | 58,554,200 |

Соединенные Штаты | 85,485.96 | 18,342,800 |

Бельгия | 71,341.80 | 27,286,700 |

Таиланд | 57,989.83 | 32,934,700 |

Нидерланды | 53,510.38 | 37,940,300 |

Корея, Республика | 37,570.55 | 20,266,300 |

Германия | 26,717.75 | 3,869,870 |

ЮАР | 4,653.80 | 3,816,240 |

Румыния | 4,473.23 | 1,924,600 |

Источник: WITS

Проблемы

- Сложная и постоянно меняющаяся нормативно-правовая база: нормативно-правовая база значительно различается в зависимости от региона, что затрудняет соблюдение требований и увеличивает сроки получения разрешений на продукцию. Например, стандарты безопасности, введённые в Китае в 2022 году, привели к шестимесячной задержке запуска нефтехимической продукции, что, в свою очередь, привело к потере доходов и снижению конкурентоспособности. По данным ВТО (2021), эти расхождения в нормативно-правовой базе могут привести к увеличению торговых издержек на целых 14%.

- Барьеры для доступа на рынок, обусловленные тарифами и торговой политикой: импортные пошлины и нетарифные барьеры, такие как требования лицензирования и таможенные задержки, препятствуют торговле нефтехимической продукцией. В 2023 году напряженность между США и Китаем привела к введению дополнительных пошлин, что привело к росту цен на импортируемую нефтехимическую продукцию и ограничению доступа на рынок. Обзоры торговой политики ВТО (2023) показывают, в какой степени эти меры влияют на глобальные цепочки поставок нефтехимической продукции.

Размер и прогноз рынка нефтехимической продукции:

| Атрибут отчёта | Детали |

|---|---|

|

Базовый год |

2025 |

|

Прогнозируемый год |

2026-2035 |

|

CAGR |

5,6% |

|

Размер рынка базового года (2025) |

672,5 млрд долларов США |

|

Прогнозируемый размер рынка на год (2035) |

1,15 триллиона долларов США |

|

Региональный охват |

|

Сегментация рынка нефтехимической продукции:

Анализ сегмента типа продукта

Прогнозируется, что к 2035 году сегмент олефинов займет 42% рынка, при этом этилен и пропилен будут играть ведущую роль среди нефтехимических продуктов. Их значение обусловлено их фундаментальной ролью в производстве пластмасс, упаковки и автомобильных компонентов. Американский химический совет подчёркивает, что ожидается резкий рост спроса на эти олефины в связи с набирающей обороты мировой тенденцией к использованию лёгких и пригодных для вторичной переработки материалов. Этилен играет ключевую роль в производстве полиэтилена, а пропилен – в производстве полипропилена. Оба эти материала находят широкое применение в потребительских и промышленных целях.

Анализ сегмента типа сырья

Ожидается, что к 2035 году доля нафты на рынке нефтехимической продукции составит 36%, и она по-прежнему будет ведущим сырьем в мире благодаря своей доступности и адаптируемости для производства таких важных нефтехимических продуктов, как этилен и пропилен. По данным Управления энергетической информации США, ожидается значительный рост потребления нафты, обусловленный оптимизацией нефтеперерабатывающими заводами ассортимента своей продукции для удовлетворения растущего спроса на нефтехимическую продукцию. Широкое применение нафты в нефтеперерабатывающих центрах Азиатско-Тихоокеанского региона и развивающихся странах укрепляет ее лидирующие позиции на рынке, чему способствуют надежные цепочки поставок и нормативно-правовая база, стимулирующая внедрение более чистых методов переработки.

Анализ сегмента конечного использования

Ожидается, что к 2035 году доля автомобильного сегмента на рынке достигнет 30% благодаря большому количеству пластиков, синтетических каучуков, смол и композитов, используемых в производстве автомобилей. Нефтехимия играет ключевую роль в производстве пластиков, каучуков и смол для лёгких, прочных и экономичных деталей автомобилей, таких как бамперы и приборные панели, элементы отделки салона и шины. Рост рынка электромобилей (ЭМ) увеличит спрос на лёгкие материалы, особенно для повышения энергоэффективности. Автомобильная промышленность по-прежнему будет значительно потреблять нефтехимическую продукцию в гораздо большей степени, чем упаковочная промышленность, электроника, строительство и сельское хозяйство.

Наш углубленный анализ мирового рынка нефтехимической продукции включает следующие сегменты:

Сегмент | Подсегменты |

Тип продукта |

|

Тип сырья |

|

Производственный процесс |

|

Тип |

|

Конечное использование |

|

Vishnu Nair

Руководитель глобального бизнес-развитияНастройте этот отчет в соответствии с вашими требованиями — свяжитесь с нашим консультантом для получения персонализированных рекомендаций и вариантов.

Рынок нефтехимической продукции – региональный анализ

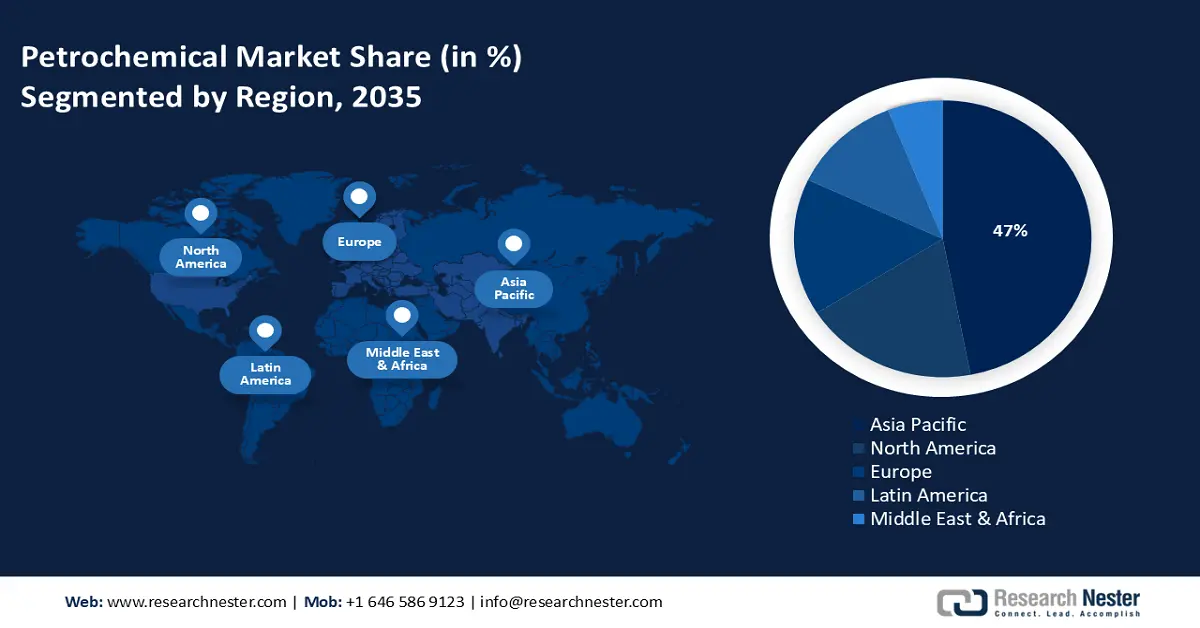

Обзор рынка Азиатско-Тихоокеанского региона

Ожидается, что к 2035 году доля нефтехимического рынка Азиатско-Тихоокеанского региона в мировом рынке достигнет 47%. Это обусловлено индустриализацией, урбанизацией, ростом потребительского спроса, мерами поддержки и инвестициями в устойчивые технологии. За последние пять лет государственное финансирование чистых химических технологий увеличилось благодаря таким ведомствам, как Министерство экологии и окружающей среды (MEE) и Национальная комиссия по развитию и реформам (NDRC). В 2023 году миллионы предприятий в Китае перешли на устойчивые методы производства химической продукции, что свидетельствует о широком участии отрасли в экологически безопасных инициативах. Эти статистические данные подтверждают значительные инвестиции Китая в устойчивое развитие и его стратегическое лидерство в нефтехимическом секторе.

Ожидается, что сектор химической и нефтехимической промышленности Индии станет одним из самых быстрорастущих в стране. Ожидается, что спрос на химикаты увеличится почти в три раза, а объём нефтехимической промышленности к 2040 году достигнет 1 триллиона долларов США. Индия занимает шестое место в мире по производству химикатов (третье место в Азии) и экспортирует их в более чем 175 стран, что составляет 15% от общего объёма экспорта. В течение следующего десятилетия сектор планирует привлечь 87 миллиардов долларов США инвестиций. Это подкреплено политикой PCPIR на 2020–2035 годы, которая предусматривает достижение объёма инвестиций в размере 10 лакх крор фунтов стерлингов (142 миллиарда долларов США) к 2025 году.

Обзор рынка Северной Америки

Прогнозируется, что к 2035 году Северная Америка, включая США и Канаду, будет занимать около 19% рынка, а среднегодовой темп роста в период с 2026 по 2035 год составит 2,9%. Рост рынка обусловлен высоким спросом в автомобильной, упаковочной и строительной отраслях, а также увеличением инвестиций в устойчивые и передовые производственные технологии.

Американский рынок нефтехимической продукции контролирует североамериканский рынок, используя доступное сырье – сланцевый газ – и развитую сеть нефтеперерабатывающих заводов. Нефтехимическая промышленность США является крупным поставщиком этилена и полиэтилена, спрос на которые растёт со стороны производителей упаковочных материалов и автомобильной промышленности. Побережье Мексиканского залива также играет ключевую роль в реализации крупных капитальных проектов. США продолжают поддерживать свою нефтехимическую промышленность, внедряя политику внедрения более чистых (с низким уровнем выбросов углерода) технологических процессов, а также финансируя технологии снижения выбросов углерода Министерством энергетики и Агентством по охране окружающей среды.

Обзор европейского рынка

Прогнозируется, что к 2035 году доля европейского рынка составит 16% мирового, что будет обусловлено потребностями в сырье для производства пластмасс, удобрений и специализированных химикатов, а также адаптацией к политике декарбонизации, изложенной в Европейском зелёном соглашении. Сектор будет расти благодаря постоянным инновациям, направленным на развитие циклической экономики, возобновляемого сырья и технологий переработки. Поскольку декарбонизация мировой экономики приобретает всё большее значение в цепочках поставок и производственных процессах, отрасль продолжает развиваться в соответствии с инновациями и ростом. В некоторых отчётах Германия рассматривается как страна, обладающая одними из самых передовых преимуществ в Европе в плане удовлетворения потребностей в нефтехимическом центре.

Кроме того, экспорт этилена играет ключевую роль в развитии европейского нефтехимического рынка, поддерживая использование крекинг-установок и компенсируя региональный разрыв между спросом и предложением. Будучи основой для производства пластика и химикатов, высокие показатели экспорта помогают компенсировать избыток внутренних мощностей и слабый спрос на производные продукты. Он также поддерживает конкурентоспособность в условиях роста цен на энергоносители и давления со стороны регулирующих органов, таких как Система торговли квотами на выбросы ЕС. В конечном счёте, торговля этиленом укрепляет позиции Европы в глобальных цепочках создания стоимости в нефтехимической отрасли, одновременно влияя на инвестиционные и производственные стратегии.

Экспорт этилена в 2023 году

Регион/Страна | Стоимость экспорта (тыс. долл. США) | Количество (кг) |

Великобритания | 517,486.97 | 398,067,000 |

Германия | 193,979.02 | - |

Франция | 128,843.97 | 132,673,000 |

Италия | 26,032.44 | 37,995,100 |

Испания | 17,600.34 | 22,223,300 |

Источник: WITS

Германия обладает значительными нефтеперерабатывающими мощностями и крупными интегрированными химическими парками, особенно в таких промышленных регионах, как Северный Рейн-Вестфалия. Нефтехимическая промышленность жизненно важна для немецких отраслей, включая автомобилестроение, строительство и упаковку. Благодаря своим целям устойчивого развития и соответствующему законодательству, немецкие нефтехимические производители инвестируют в новые, инновационные низкоуглеродные процессы, водородные технологии и биосырье, чтобы достичь целей ЕС по борьбе с изменением климата и использовать конкурентные преимущества в мировой торговле.

Ключевые игроки рынка нефтехимической продукции:

- Dow Inc.

- Обзор компании

- Бизнес-стратегия

- Основные предложения продуктов

- Финансовые показатели

- Ключевые показатели эффективности

- Анализ рисков

- Недавнее развитие

- Региональное присутствие

- SWOT-анализ

- БАСФ СЕ

- SABIC (Саудовская корпорация базовой промышленности)

- Sinopec (Китайская нефтяная и химическая корпорация)

- LyondellBasell Industries

- Группа INEOS

- Группа компаний «Формоза Пластикс»

- LG Chem

- Reliance Industries Limited

- SABIC Инновационные Пластики

- Орика Лимитед

- Лотте Кемикал

- Petronas Chemicals Group Berhad

- Бореалис АГ

- Mitsubishi Chemical Holdings

Глобальная нефтехимическая отрасль в основном развивается ведущими транснациональными корпорациями из Европы, США и Азиатско-Тихоокеанского региона. Эти корпорации используют передовые исследования и разработки, комплексную интеграцию цепочек поставок и стратегические приобретения для поддержания своего доминирования на рынке. Например, BASF и Dow Inc. активно участвуют в проектах в области устойчивой химии и экономики замкнутого цикла, в то время как азиатские лидеры, такие как Sinopec и Reliance, сосредоточены на расширении производственных мощностей и развитии технологий. Ключевые стратегические усилия включают инвестиции в технологии зеленой химии, цифровую трансформацию и региональную диверсификацию для снижения уязвимости цепочек поставок. Партнерские отношения и альянсы с государственными организациями становятся все более распространенными, особенно в регионах со строгим экологическим регулированием, что позволяет компаниям соблюдать требования и получать конкурентное преимущество. Ниже представлена подробная таблица со списком 15 крупнейших мировых производителей нефтехимической продукции, включая их предполагаемые доли рынка и страны происхождения.

Ниже перечислены некоторые ключевые игроки, работающие на рынке:

Последние события

- В сентябре 2024 года компания Sinopec объявила о коммерческом запуске производства биоэтилена, полученного из сельскохозяйственных отходов, на своём заводе в Нанкине. Это развитие соответствует национальным целям Китая по снижению выбросов углерода в нефтехимическом производстве. Первоначальный запуск проекта привёл к увеличению объёмов производства экологически чистой химической продукции на 16%, и Sinopec намерена ежегодно увеличивать производство биоэтилена на 35% до 2030 года. Этот запуск укрепляет позиции Sinopec в бионефтехимическом секторе, удовлетворяя быстрорастущий спрос на экологичные альтернативы в Азиатско-Тихоокеанском регионе.

- В марте 2024 года компания BASF представила свою новейшую линейку биоразлагаемых пластиковых продуктов под брендом EcoFlex Bio, специально разработанных для упаковки. Это стало прямым ответом на растущие нормативные требования к экологичным материалам в Северной Америке и Европе. Продукт сертифицирован как компостируемый по стандарту ASTM D6400, что делает его привлекательным как для экологически сознательных потребителей, так и для производителей.

- Report ID: 4125

- Published Date: Sep 09, 2025

- Report Format: PDF, PPT

- Ознакомьтесь с предварительным обзором ключевых рыночных тенденций и инсайтов

- Ознакомьтесь с примерами таблиц данных и разбивками по сегментам

- Оцените качество наших визуальных представлений данных

- Оцените структуру нашего отчёта и методологию исследования

- Получите представление об анализе конкурентной среды

- Поймите, как представлены региональные прогнозы

- Оцените глубину профилирования компаний и бенчмаркинга

- Предварительный просмотр того, как практические инсайты могут поддержать вашу стратегию

Изучите реальные данные и анализ

Часто задаваемые вопросы (FAQ)

Нефтехимическая Объем рыночного отчета

Бесплатный образец включает текущий и исторический объем рынка, тенденции роста, региональные графики и таблицы, профили компаний, прогнозы по сегментам и многое другое.

Связаться с нашим экспертом